Какие проблемы подстерегают тех, кто решил использовать автоматизированные торговые стратегии (роботов) в торговле? Реклама торговых роботов говорит об их надёжности и стабильности. К сожалению, подчас технические баги и бестолковая работа финансовой компании могут привести к существенным потерям денежных средств.

Я расскажу о моём опыте работы с одной новосибирской компанией, имеющей в Москве филиал. В результате совокупности программных багов, плохой службы поддержки, да и просто неудачи мои потери составили ни много ни мало более 15% капитала. Чтобы предостеречь от ошибок тех, кому интересна тема трейдинга, я и решил об этом рассказать. Я старался писать по возможности просто, но немного в теме трейдинга всё же нужно быть.

Кому интересно узнать о моём горе-опыте — прошу под кат.

Общие мысли об использовании роботов

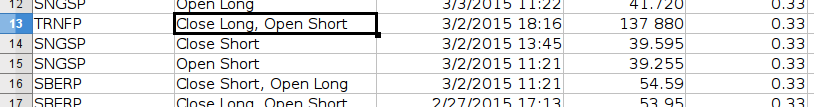

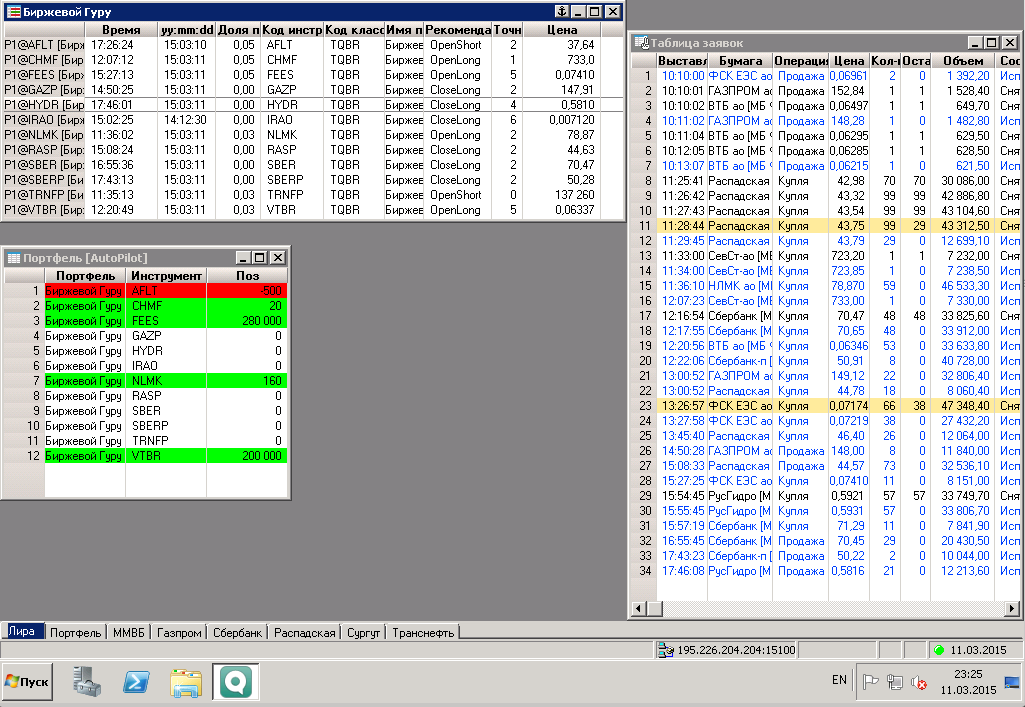

Трейдинг даёт возможность хорошо заработать на накопленном капитале, но это всегда риск. Причём, как правило, чем больше риск, тем больше можно заработать, но и больше потерять в случае неудачи. Понятно, что не у всех есть время серьёзно заниматься трейдингом и разрабатывать свои торговые стратегии. Многие хотят найти что-то готовое. И поскольку спрос всегда рождает предложение, компании-брокеры в большом количестве предлагают различные портфели. Многие из них опробованы и работают уже много лет, можно легко посмотреть динамику за последние 3 года: насколько вырос/упал начальный капитал, какие были максимальные просадки (потери в худшем случае). Вот, например, подборка торговых роботов, некоторые из которых довольно интересные:

Сопоставив потенциальную выгоду и риски, можно подобрать что-то подходящее. Потом остаётся только подключить тариф с автоисполнением сделок и надеяться, что капитал и дальше продолжит расти, как делал последние несколько лет на графике. И если тренд и правда продолжится, то мы неплохо заработаем. И ничего делать не нужно. Так или нет?

Оказывается, не совсем. Например, за торговой системой всё же нужно следить. Если виртуальный сервер (обычно такую услугу предлагают сами компании-брокеры), на котором работает автоисполнение сделок, упадёт, то что-то может не сработать, и вы отклонитесь от стратегии робота. Финансовые компании (по крайней мере, та что досталась мне) сами не следят за вашим сервером. Если что-то падает — это ваши проблемы. Что, вообще, неправильно, на мой взгляд.

К чему может привести падение сервера? Например, вы находитесь в отпуске, а ваш торговый робот купил акции Сбербанка (предположим, что у вас агрессивный портфель, состоящий только из одной этой акции). Сделка оказалось неудачной, цена пошла вниз, в идеале робот должен был закрыть её с небольшой потерей. Но сервер упал, и позиция осталась открытой. А тут как назло случился «чёрный понедельник» (или вторник, или ещё что-нибудь), и Сбербанк обвалился на 20%. А сервер так и лежит. Такой технический баг может привести к потерям большим, чем выбор самой неудачной стратегии.

Такое маловероятно, скажете вы. Ну зависит от того, насколько часто будет падать. Мой сервер, например, падал 5 раз в течение одного месяца из-за того, что на партнёрском 1Gb что-то поломалось. Правда, приходили СМС-уведомления, хотя и зачастую с задержкой. Впрочем, падения

Ну ладно, предположим, мы имеем очень надёжный сервер, который никогда не падает. Выбранный портфель показывает хорошую динамику. Можно ли спать спокойно? И снова нет. Оказывается, существуют вещи гораздо худшие, чем поломки сервера…

Немного предыстории

Я уже больше года пользовался услугами компании. Было разное. Были попытки торговать самому, потом пришло понимание, что это требует слишком большого количества сил, энергии, нервов. Были различные готовые портфели, были заработки и просадки. До поры до времени услуги компании меня вполне устраивали, но если сказать честно, то и серьёзных ситуаций попросту не возникало. То есть я подключал тариф, выбирал портфель, всё как-то работало. Случались упомянутые проблемы с сервером, с неработоспособностью установленных приложений. Например, один раз я с удивлением обнаружил, что робот не исполняет заявки. Оказалось, что автоисполнитель из-за какого-то бага не может их пробросить. Всё было исправлено, установлена рабочая версия. Но опять же, а если бы я был в отпуске, не заметил и… Ну да ладно, в конце концов, проверять всё хотя бы раз в неделю не так уж и сложно.

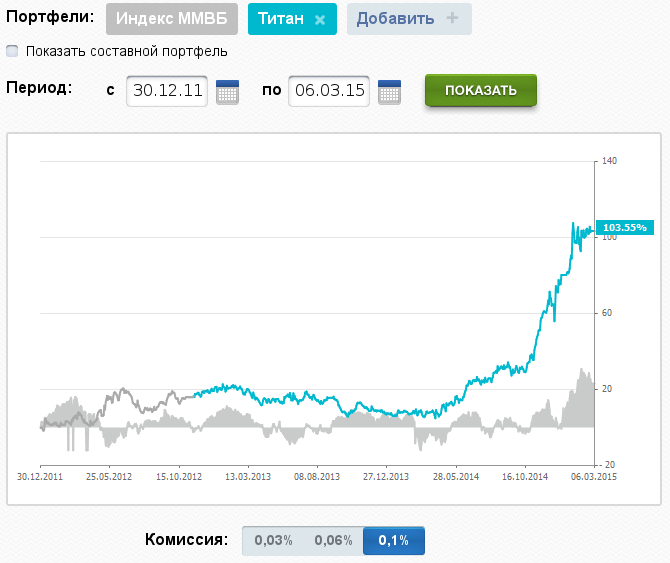

В итоге я встретил новый год с суммой около 450 тыс. руб. на счету. В начале 2015 года я решил включить агрессивный портфель «Титан», который показывал очень хорошую динамику и всячески рекламировался компанией.

За 3 c лишним года

За несколько последних месяцев

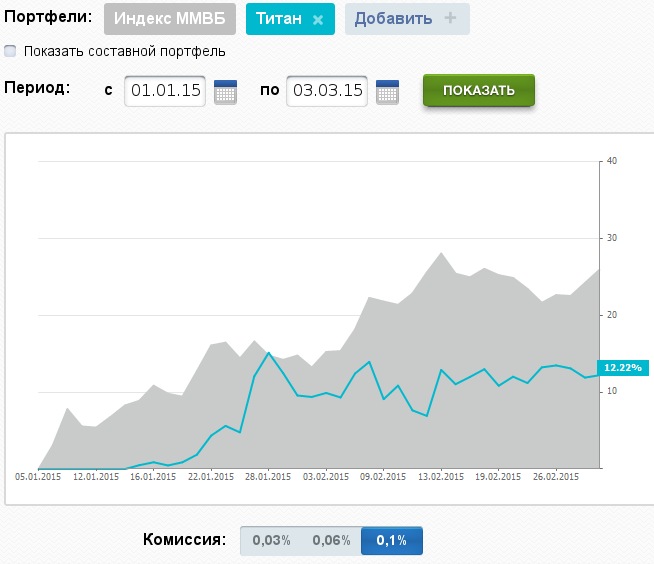

До этого где-то в течение полугода я использовал консервативную «Лиру».

Стратегия зарабатывала немного, но шла в плюс. Я всегда стараюсь всё максимально перепроверять, даже если всё и так должно быть хорошо. Но эти 3 месяца очень усыпили мою бдительность, и, перейдя на «Титан», я проверял только факт работы сервера и автоисполнения заявок. И перестал сверяться с официальным графиком. А зря.

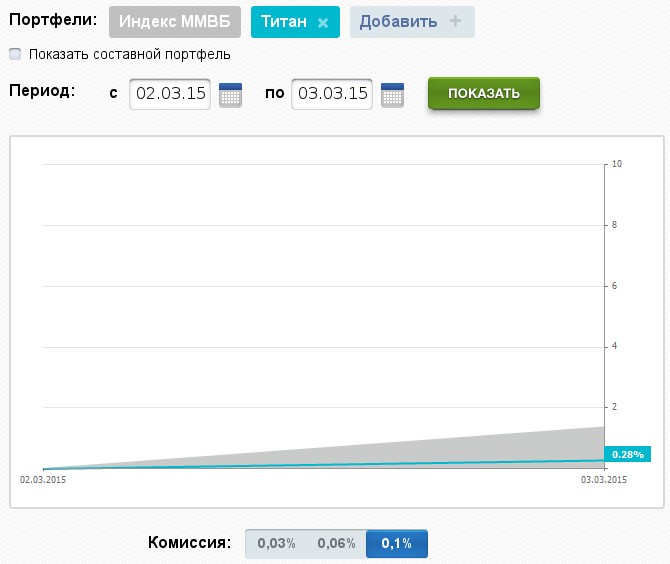

Обвал

Какое-то время был рост, и я вообще не беспокоился. Потом начало падать, я по-прежнему не беспокоился, без этого в трейдинге никак. Но падение продолжалось. В какой-то момент сумма на счёте ушла в минус относительно стартовых 450 тыс. Теперь обратите внимание на график «Титана» за этот год, там точек ниже нуля вообще нет, даже при самой большой комиссии.

Я начал беспокоиться, сверился с графиком на сайте (это был конец февраля). Каково же было моё удивление, когда по графику я должен был быть в плюсе больше чем на 10% (на приведённом графике 12.22%). Я понимаю, что там могут быть какие-то технические отклонения (1-2%), но всё было сильно хуже. Я позвонил в компанию.

Я описал ситуацию, финансовый советник сказал, что постарается разобраться и скоро мне всё сообщит. Это было моё первоё завтра. Звонок был сделан 24 февраля во вторник. В итоге мне переустановили программу — исполнитель заявок (называется «Автопилот»). Якобы в ней баг. Вообще сразу скажу, что это мера сродни совету «перезагрузите Windows». Вероятность решения проблемы крайне мала, зато можно создать видимость её решения, авось клиент и успокоится. Это первый трюк.

А ещё взяли логи на анализ, но так ничего и не сказали. Кстати, логи потом просили прислать каждый раз, когда я звонил, но ни разу не сделали по ним ни одного вывода. Это ещё одна усыпляющая мера в стиле «вы пришлите, а мы будем разбираться» или «уже присылали? ну пришлите ещё раз самые свежие». И клиент сидит и думает: «Ну они же взяли логи, значит что-то делают...». Это второй трюк. В результате в течение недели мне никто не ответил по вопросу.

А проблема не стоила выеденного яйца. Чтобы понять её источник, достаточно было немного владеть школьной арифметикой. Но обо всём по порядку.

Исследование

Тем временем деньги терялись. Терялись каждый день. Само по себе ожидание в 3 дня, когда график на сайте успешно покоряет новые вершины, а по факту наблюдается падение по 1.5% в день, удовольствие, поверьте, не из приятных. Особенно когда не понимаешь почему.

В итоге настала пятница, потом понедельник следующей недели. Поскольку помогать мне никто не собирался, я начал разбираться сам и скачал файл с параметрами сделок с официального сайта.

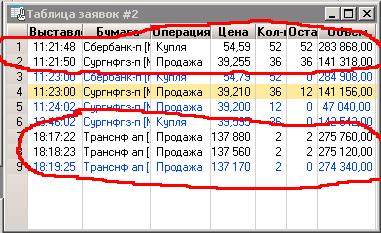

Сделки «Титана» на 2 марта 2015 г.

Источник (excel-таблица «Сделки» внизу страницы)

И сверил

Что происходило по факту

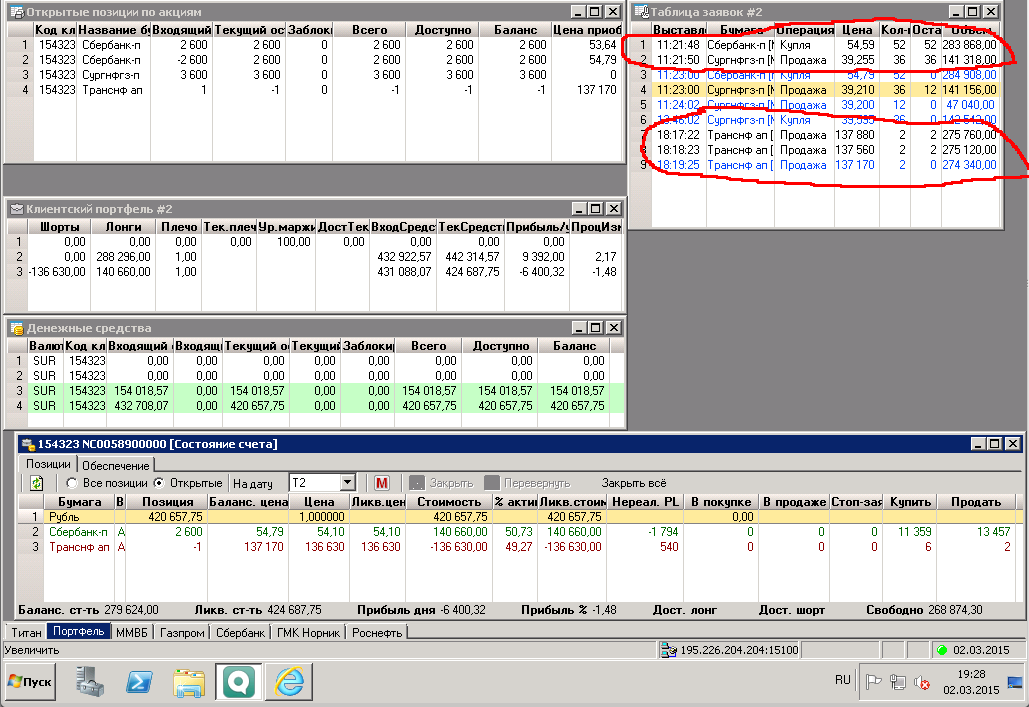

Как видно, это тоже данные на конец дня 2 марта 2015 года. Что не так на скриншоте? Посмотрим на официальную динамику:

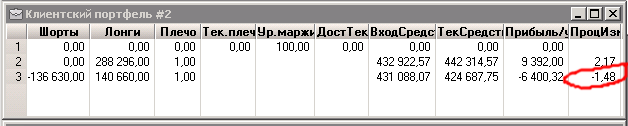

То есть на самом деле за понедельник мы подросли на 0.28%. А вот всамделишные -1.48%:

Первая строчка не в счёт, она связана с устаревшим режимом Т0

Посчитаем сами, чтобы знать точно. Для начала по excel-таблице, указанной выше. За 2 марта всего 4 сделки:

- Сбербанк 1: на момент открытия была продажа, цена в начале дня 53.82, откупили (close short) по 54.59, итого (53.82-54.59)=-1.43%. Делим на 3, так как доля бумаги в портфеле 33%. Итого получаем: -1.43%/3 = -0.477%. Так же считаем для Сургута и Транснефти.

- Сбербанк 2: купили (open long) за 54.59, цена в конце дня 54.10, итого -0.9%/3 = -0.3%

- Сургут: продали (open short) за 39.255, откупили (close short) за 39.595, итого -0.87%/3 = -0.29%

- Транснефть 1: на момент открытия была покупка, цена в начале дня 137510, продана (close long) по 137880, итого +0.27/3 = +0.09%

- Транснефть 2: продали за 137880, цена в конце дня 136630, итого +0.915/3 = +0.305%

Суммируем, получаем -0.672%, прибавляем комиссию: -0.1*5/3 = -0.166%, итого имеем около -0.838%. Откуда взялось 0.28% — загадка…

Всё уже и так плохо, обман налицо, но почему у меня всё-таки получилось ещё меньше? Продолжим.

Баги, которые стоят реальных денег

На таблице видно, что заявки не всегда, а если честно, то и почти никогда не исполняются по цене из «идеальной» таблицы. Они выставлялись, потом сбрасывались по прошествии минуты и выставлялись менее выгодные. Для Транснефти, а она единственная, кто зарабатывал в этот день, это произошло целых 2 раза. Посчитаем потери на этом так называемом «проскальзывании».

- Сбербанк: в таблице 54.59, в реальности 54.79, объём 66% (закрыли старую + открыли новую в размере 33%), итого (54.59-54.79)*2/3 = -0.244%

- Транснефть: в таблице 137880, в реальности 137170, объём также 66%, итого (137170-137880)*2/3 = -0.345%. Обратите внимание, что поскольку для Транснефти была продажа, то меньшее значение будет будет идти в минус, а большее в плюс, в отличие покупки.

- Сургут: в таблице 39.255, в реальности 39.205 (возьмём среднюю из 39.210 и 39.200 для простоты), объём 33%, итого (39.205-39.255)/3 = -0.04%

Итого: -0.593%. В сумме с предыдущим как раз получается приблизительно -1.4%. Получившаяся погрешность связана с акциями Транснефти, о чём я расскажу дальше.

Получается, что помимо того, что график заведомо ложный (мы это проверили), даже по сравнению с «честной» таблицей получаются очень существенные отклонения. -0.593% — это очень много для одного торгового дня, максимально допустимое отклонение должно быть не больше 0.1%. Понятно, что если такое отклонение будет возникать систематически, то за 20 торговых дней мы получим более 10% убытка только относительно официального графика.

Итого вместо небольшой прибыли в реальности большие потери. Догадаться, почему так произошло, частично можно на уже имеющихся данных, но дальше я всё объясню.

Если кто-то подумал, что это неудачное совпадение, то вот другой день.

2 «проскальзывания» произошли за первые 2 часа торговли. Оба в минус. Пятница предыдущей недели, скриншоты которой у меня не сохранились, также отклонялась более чем на 0.5% в минус. Да и сам факт огромного отклонения, с которого всё началось, говорит, что это происходило регулярно.

Что же было дальше

Разобравшись во всём самостоятельно, я снова позвонил в компанию. Тогда я ещё не обратил внимание на принципиальную неверность графика на сайте (кстати, это можно проверить до сих пор, сверив график и таблицу). Но я хотел разобраться с «проскальзыванием». Меня крайне удивляло, что такой простой арифметический анализ серьёзная финансовая компания не может сделать за целую неделю. Я позвонил, разговор начался с того, что мне начали уже в третий раз рассказывать типичную байку, пытаясь переложить на меня ответственность. Заключается она в следующем.

Как объяснить клиенту, что это он сам во всём виноват

Одна акция Транснефти, как можно видеть на скриншотах, стоит достаточно дорого. Поскольку в портфеле она занимает только 33%, то получается, что если капитала совсем мало, её становится невозможно купить и портфель работает не совсем так, как надо. Минимальный размер портфеля посчитать легко. Это где-то 140000 (округлим вверх цену акции Транснефти из таблицы выше) * 3 = 420000 руб. Я был не очень далеко от критического значения (450 тыс.), но всё же имел определённый запас прочности. Компания трижды (!) сообщала мне, что проблемы могут быть якобы из-за слишком малого капитала, мол, Транснефть могла не открываться. Мне это говорил мой финансовый советник, говорил его заместитель, говорил технический специалист, который переустанавливал исполнитель заявок. Ребята снова делают ставку на то, что клиент не умеет или не будет считать. Но по сути это просто обман с целью переложить ответственность.

Услышав эту историю в третий раз, я уже прямо попросил перестать мне врать и рассказал о результатах своего исследования. Финансовый советник не стал с этим спорить, сказал что-то вроде «да-да, вы правы, действительно большие проскальзывания, мы как раз сейчас с этим разбираемся, скоро вам расскажем о результатах». То есть реальную ситуацию он прекрасно понимал. Но в результате разговор ни к чему не привёл. Меня сказали очередное «скоро разберёмся, пришлите ещё раз логи». Позднее я оставлял жалобы на плохую работу финансовых советников Лебедева и Черницкого, но они также остались без ответа. Думаю, что никаких санкций для них не последовало.

Чем же всё кончилось

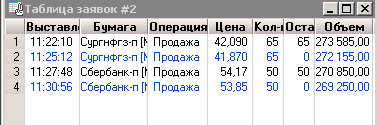

В какой-то момент денег стало меньше 420 тыс., и Транснефть действительно перестала открываться. Это стало последней каплей, пользоваться «Титаном» дальше и надеяться, что что-то наладится, уже было невозможно. Я снова перешёл на «Лиру», всё-таки она как-то росла. Дополнительным бонусом стало то, что анализ исполнений её сигналов позволил мне лучше разобраться в причине проскальзываний. Ещё один скриншот:

Что нам здесь интереснее всего. Табличка слева сверху — это аналог таблицы в Excel, которую мы уже видели. С той разницей, что она содержит только последнюю операцию для конкретной бумажки. Таблица справа — реальное исполнение. Что важно здесь заметить — это разница во времени между появлением сигнала и исполнением сделки. Посчитаем:

| Акция | Сигнал | Исполнение | Разница (сек.) |

|---|---|---|---|

| СевСталь | 12:07:12 | 12:07:23 | 11 |

| ФСК ЕЭС | 15:27:13 | 15:27:25 | 12 |

| Газпром | 14:50:25 | 14:50:28 | 3 |

| РусГидро | 17:46:01 | 17:46:08 | 7 |

| НЛМК | 11:36:02 | 11:36:10 | 8 |

| Распадская | 15:08:24 | 15:08:33 | 9 |

| Сбербанк | 16:55:36 | 16:55:45 | 9 |

| Сбербанк-п | 17:43:13 | 17:43:23 | 10 |

| Транснефть | надеюсь теперь понятно, почему робот не может её купить | ||

| ВТБ | 12:20:49 | 12:20:56 | 7 |

В среднем получаем около 7-8 сек. на «размышление» исполнителя. К чему это приводит? Посмотрим для примера на покупку Распадской в 11:25-11:30. Её нет в таблице сигналов, но она наиболее показательна.

Первый попытка покупки была 42.98, в реальности куплена с пятой попытки через 4 минуты за 43.79. Считаем разницу в процентах без учёта доли в портфеле: (42.98 — 43.79) = -1.9%

Вот чего в трейдинге могут стоить задержки… Другое дело, что в таком портфеле, как «Лира», они иногда могут работать и в плюс, что в целом будет приближать реальную картину к официальному графику.

Выводы

Моя первая гипотеза заключается в том, что «Титан» просто не рассчитан на такие большие задержки. Поскольку стратегия агрессивная, математическое ожидание будет вести нас в убыток, если мы будем тянуть с исполнением заявки. Получается как-то так:

«Титан» вдруг увидил возможность заработать и говорит: «Будет расти! Давай, покупай, быстро!». Исполнитель же медлителен, не рассчитан на работу с подобной стратегией и чего-то ждёт, в результате мы почти всегда покупаем или продаём хуже, а значит, зарабатываем меньше, теряем больше.

Вторая гипотеза пытается ответить на вопрос, почему уже выставленные заявки так часто не исполняются. Странными эффектами являются заявки, исполненные наполовину (вспомните жёлтую строчку). Одна заявка составляет не более трети капитала, а это в моём случае около 150 тыс., что по меркам трейдинга вообще ничего. А жёлтые строчки появлялись у меня постоянно. Это очень маловероятно в нормальном случае и поэтому случайностью не объясняется. По моей гипотезе, «Титан», стоящий у слишком большого количества клиентов, просто не может купить акций на них всех. В результате кто-то успевает, а кто-то нет. Для тех, кому не повезло, исполнитель делает огромный шаг в полпроцента убытка. И это может происходить несколько раз, как было видно на примере Транснефти на скриншоте. Похожая ситуация, по всей видимости, иногда происходит и с Распадской в «Лире». Но там это не так критично.

Исходя из этих рассуждений, те цифры, что приведены в таблице по «Титану» на официальном сайте, могут случиться с вероятностью, стремящейся к нулю. И в реальной жизни отклонение в минус будет всегда (вспоминаем закон больших чисел из теории вероятностей). Если взять среднее отклонение в минус на 0.5%, а оно где-то так и было на том интервале, который я проследил, то получим за неделю отклонение от графика в 2.5%, за месяц — 10%, что и будет соответствовать реальной ситуации.

Но в любом случае в смысле отношений «клиент — финансовая компания» эти гипотезы не имеют значения. Клиент вообще не должен был об этом думать. Компания рекламирует портфель, показывает график динамики его работы. Клиент соглашается: «Да, давайте, я готов за это платить. Я хочу, чтобы мой капитал следовал этому графику». В реальности он получает:

- Рекламный график кардинально отличается от того, что происходит в реальности, и закономерно в худшую сторону.

- Даже после выяснения проблемы компания не решает её, игнорирует, не даёт внятных ответов, обещает решить завтра и не решает.

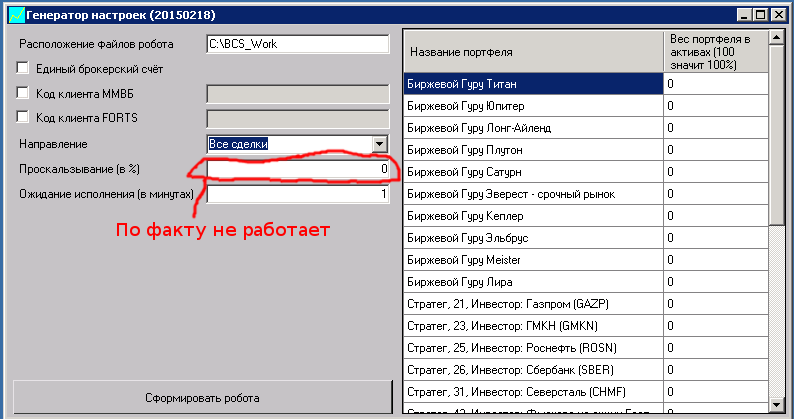

- Также тема, не затронутая в статье, — это устаревшее программное обеспечение, в котором ничего нельзя настроить. Например, убрать те же самые временные задержки в 7-8 сек. или ограничить потери на проскальзывании невозможно. Там как бы есть такая функция, но она попросту не работала. Мне даже как-то упомянули в разговоре, что я могу сам исправить код, если мне так хочется.

В итоге получается, что на моём счёте сейчас должно быть где-то на 100 тыс. руб. больше, чем есть. Если бы на моём счету было бы 5 млн. руб., то разница была бы в миллион. И она была бы ещё значительнее, если бы я самостоятельно не разбирался в проблеме. Я не думаю, что существуют какие-то юридические рычаги взыскания денег в подобных случаях. Обычно по договору получается, что компания может работать как ей вздумается, а клиенты сами расплачиваются за её ошибки, если таковые возникают.

Нормально ли это? Не знаю. Может быть, мне сильно не повезло, а может быть, это и вовсе нормальная ситуация в биржевом бизнесе. Буду рад, если кто-нибудь поделится своим мнением или, ещё лучше, опытом на эту тему.

Если кому-то интересен вопрос, пытался ли я добиться компенсации убытков, то да, пытался. Это весьма увлекательная и интересная история, которую я обязательно расскажу, если выяснится, что тема интересна.

Краткое резюме написанного

- Если вы используете торговых роботов, то красивый график может быть лишь лживым маркетинговым приёмом, в реальности всё может быть сильно хуже.

- Очень важно и нужно, особенно на первых порах работы алгоритма, следить за всем, не лениться считать и сверять, это может помочь вам найти проблему на ранней стадии и избежать потерь.

- Важно выбрать хорошую финансовую компанию. Особенно плохо, когда на явные ошибки накладываются неповоротливость и полное неумение их оперативно решать (если вообще можно говорить о умении решать проблемы).

- Также важно работать с хорошим финансовым советником.

- У плохих финансовых советников в плохих компаниях есть ряд приёмов создания видимости решения проблемы или перекладывания ответственности с себя на клиента. Среди отмеченных в статье:

- «Переустановите программное обеспечение», — хотя ясно, что дело не в нём.

- «Давайте возьмём логи на анализ», — в моей проблеме легко можно было разобраться и без них. Посылать же их 3 раза подряд точно лишено всякого смысла.

- «У вас слишком мало денег, чтобы портфель работал как надо», — берите калькулятор и считайте. Доверять в данном случае можно только ему.

- Если ничего не помогает, снова берите калькулятор и считайте. Трейдинг иногда кажется чем-то таинственным и сложным, в реальности же для того, чтобы в чём-то разобраться зачастую, достаточно знания школьной арифметики.

- И не забывайте, что даже если технически всё хорошо, стратегия всё равно может работать в убыток, всегда будьте начеку.

P.S.: В статье может быть много непонятного в смысле терминологии и выводов, поэтому спрашивайте, я поясню где нужно. О любых других орфографических и пунктуационных ошибках лучше в личку.

P.P.S.: Не стоит воспринимать мою статью как жалобу. Конечно, я был очень зол, когда всё это происходило, но прошло достаточно много времени, чтобы успокоиться. Мне нет никакого профита от этой публикации. Подобным компаниям на самом деле нет дела до таких статей. Люди, которые придут и положат к ним на счёт 10 или 100 млн. руб., всё равно не будут читать «мегамозг». А клиентов с капиталом в полмиллиона они вообще не воспринимают всерьёз. Главная моя мысль в том, что их рекламный график врёт, правда врёт, сильно врёт. И я не знаю, сколько людей сейчас сидят или сидели на «Титане» с гораздо большим капиталом. И эти люди ничего не проверяли. А сколько ещё планирует воспользоваться «замечательным» предложением, любуясь этой непрерывно растущей красотой… Не допускайте моих ошибок и будьте аккуратны.

Автор: joker512