Компаниям, предоставляющим современные финансовые сервисы, в любом случае приходится ориентироваться на поколение, представители которого родились в период между 80-ми и 00-ми годами. В США, несмотря на развитую финтех-индустрию, проектам для успешной работы приходится учитывать массу особенностей поколения Y.

Компаниям, предоставляющим современные финансовые сервисы, в любом случае приходится ориентироваться на поколение, представители которого родились в период между 80-ми и 00-ми годами. В США, несмотря на развитую финтех-индустрию, проектам для успешной работы приходится учитывать массу особенностей поколения Y.

Автор данного материала приводит ряд нюансов и подробно рассказывает о кризисной ситуации, сложившейся вокруг миллениалов в США. Некоторые из характеристик, приведенных в статье, возможно, будет полезно взять на заметку и отечественным финтех-проектам, которым также приходится ориентироваться на эту группу пользователей.

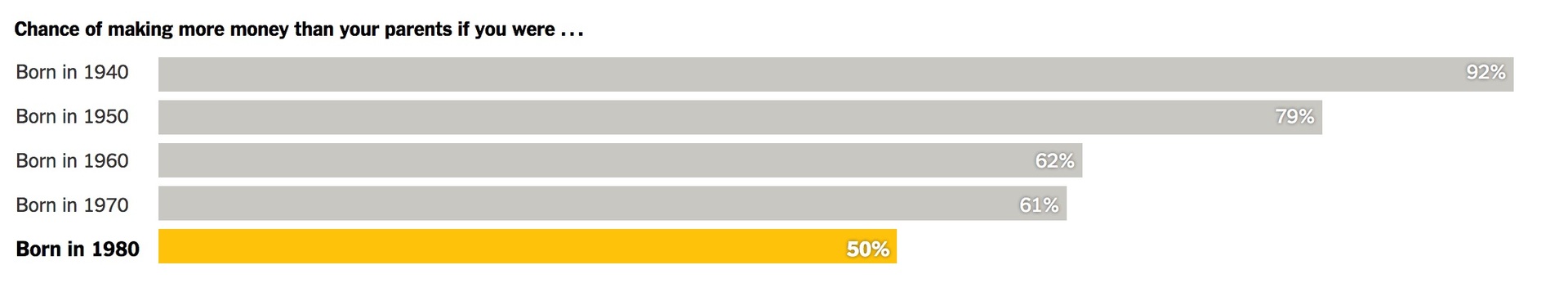

Ни для кого не новость, что 70 миллионов людей, рожденных в период с 1980 по 2000 год — так называемые миллениалы — находятся сейчас в непростом финансовом положении. Но, как сообщает Кэрен Уэбстер, новое исследование Стэнфордского университета дает необычные оценки их финансовому положению. По этим данным, лишь 50 процентов представителей этого поколения смогут в перспективе начать зарабатывать больше, чем их родители, а для детей из семей среднего класса и ниже среднего класса эта картина выглядит еще хуже. Такой взгляд на вещи, считает Уэбстер, поднимает целый ряд вопросов как для общества, так и для игроков сферы платежей, ритейлеров, и коммерческих компаний, желающих обслуживать миллениалов. Данный материал подробно раскрывает эту тему.

Это факт.

Даже несмотря на то, что миллениалы получают удовольствие от финтех-инноваций, для многих из них шансы в перспективе зарабатывать больше своих родителей не просто не растут как снежный ком, но на деле, скорее, крайне малы.

Величина разрыва в уровнях доходов 70 миллионов миллениалов и их родителей зависит от нескольких вещей, в том числе и от состоятельности последних. Неудивительно, что сильнее всего ощущают ее дети из семей среднего класса и более низких слоев. Или, иными словами, почти 70% населения США.

Остановимся на минуту и задумаемся

Одно дело когда миллениалу, ребенку миллиардеров, получающих свой доход с операций на хедж фондах, никак не удается взять свой миллиард и в итоге у него выходит 760 миллионов в год. Никто не будет беспокоиться о том, смогут ли такие люди за тридцать прокормить себя или заплатить по ипотеке.

Но когда даже половине миллениалов, рожденных в семьях среднего уровня дохода, и трети миллениалов, рожденных в семьях со средним или ниже уровнем дохода, не удается побить финансовые рекорды своих родителей, то здесь уже наше общество сталкивается с совершенно другим набором проблем.

И эти проблемы влекут за собой очень критичные последствия для всех участников рынка платежей, ритейла и коммерции, которые стремятся всячески извлечь пользу из покупательской способности заветного поколения.

Представители которого в конечном счете могут оказаться не столь состоятельными потребителями.

Данные говорят сами за себя

И эта тема не нова.

Данные о том, что поколение, популяризировавшее тайскую еду и превратившее леггинсы в предмет повседневного корпоративного гардероба, испытывает финансовые затруднения, начали всплывать постепенно еще в 2013 году. Тогда появилось исследование, по данным которого, суммарный собственный капитал поколения миллениалов на 20 процентов уступает тому же показателю той же возрастной группы в 1983 году. Если же сравнивать его с родителями этой возрастной группы то здесь разрыв между ними и поколением Y будет еще в два раза больше. Беспокойство вызывал не сам уровень дохода или покупательная способность как таковые, но возможные последствия, которые должны при таком раскладе сказаться на пенсии и последующем уровне жизни этого поколения через 30-40 лет.

С тех пор мы время от времени получали крохи полезных данных о финансовом состоянии миллениалов, их гигантских студенческих долгах, их любви или ненависти к деньгам, а также отношению к вопросам трудоустройства и карьеры. Однако лишь недавнее революционное исследование Ража Четти, профессора экономики в Стэнфорде, и нескольких его коллег, наконец, снова обратило внимание на тот факт, что представители поколения, внимание которого так тщательно пытаются завоевать все бренды, в большинстве своем — банкроты едва ли способные когда-либо достигнуть того же уровня заработка, что и их родители.

Это очень примечательное исследование, в том числе и по уровню информативности. Его авторам удалось добиться того, чего не удавалось сделать до этого никому другому: связать воедино данные о доходе целого ряда поколений. Четти и его команда сделали это, получив доступ к анонимизированным налоговым декларациям жителей возрастной категории от 30 лет и выше, собранным в период с 1940 по 1980 годы. Ознакомиться с исследованием полностью можно здесь. Прекрасный краткий обзор работы выполнил колумнист New York Times Девид Леонхардт.

Работа Четти достойна тщательного изучения, однако все, что вам действительно нужно знать о сделанных им выводах с помощью всего двух графиков подытожил Леонхардт.

Первый из них рассказывает историю о разрыве в уровнях доходов весьма красноречиво.

Шанс начать зарабатывать больше денег, чем ваши родители, если вы… (были рождены в таком-то году). Источник: nytimes.com

Самая свежая информация, которую мы можем здесь почерпнуть, заключается в том, что перспективы зарабатывать больше своих родителей для молодых людей, входящих в свой третий десяток лет, начали стремительно падать еще с 1950 года. Дети, родившихся в 1940-х имели самые высокие шансы, что неудивительно, учитывая только что закончившуюся в конце 30-х Великую депрессию и последовавший за ней быстрый рост экономики, обусловленный масштабным переходом от аграрного к автоматизированному производству. Последующие взлеты и падения экономики, вызванные энергетическими кризисам (70-е), технологической революцией и глобализацией (90-е), немного улучшали вероятности для «бейби бумеров» (поколения 50-60-х) и еще чуть-чуть для «поколения X» (рожденных 60-70-х).

Однако это планомерное падение стало еще более резким и ощутимым для рожденных в 1980-х, или, как мы называем их сегодня, «поколения миллениалов». В целом только половине из них удастся улучшить свои показатели заработка по сравнению со своими родителями и, еще меньше эта вероятность в случае сравнения с родственниками постарше.

И судя по тому, какой жребий выпал на долю некоторых представителей этого поколения, даже цифра в 50 % для них может выглядеть оптимистично.

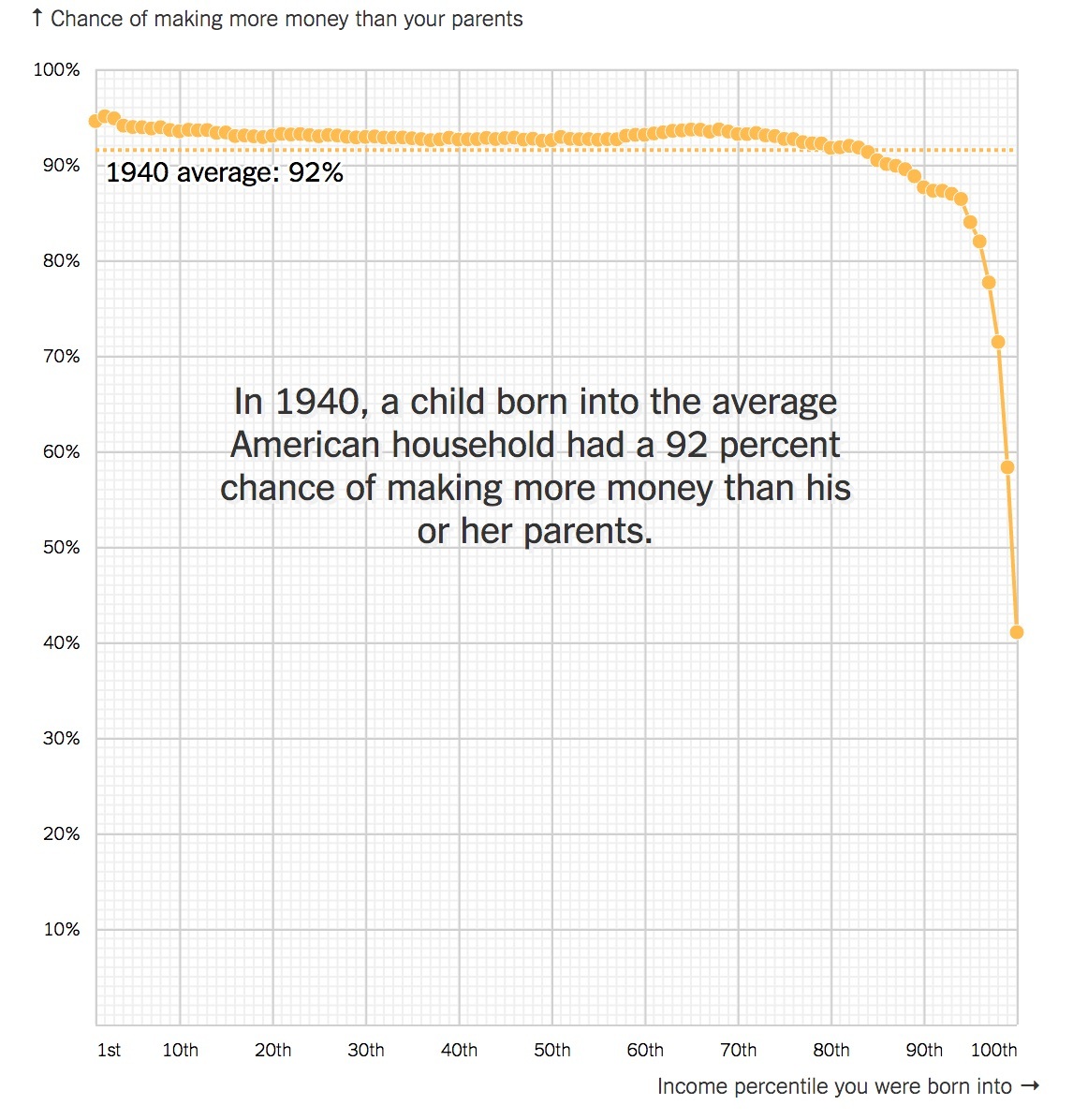

Особенно туманны перспективы для большей части миллениалов из семей с доходами, подпадающими под категорию ниже 100 тысяч долларов в год. Эту историю, опять же, лучше всего иллюстрирует другой график из колонки Леонхардта.

Рожденный в 1940 в средней американской семье ребенок имел 92% шанс заработать больше, чем его родители. (по вертикали — шанс заработать больше своих родителей, по горизонтали — доходно-возрастная группа, в которой родился тот или иной человек).

У миллениалов, чьи родители состоят в «клубе 1 процента» все будет хорошо, благодаря полученному ими в лучших школах хорошему образованию и тем высокооплачиваемым работам, которые прилагаются к подобной родословной.

Однако для членов семей с ежегодным доходом от 50 до 100 тысяч долларов, то есть половины населения США, дела обстоят значительно хуже. Лишь 44% этих молодых людей имеют шанс заработать больше денег, чем их родители-представители среднего класса. Что же касается 29% населения США, зарабатывающего менее 50 тысяч долларов в год на семью, то для них перспективы выглядят вообще очень мрачно.

Эксперты предлагают разные объяснения ситуации, каждый из которых верен по-своему.

Некоторые экономисты соотносят эту удручающую финансовую картину с ростом количества семей с одним родителем. Другие считают, что виноват кризис 2008 года, ведь многие миллениалы достигли работоспособного возраста именно во время него. Молодежь была согласна на более низкооплачиваемые работы, просто для того, чтобы вообще остаться занятыми. В итоге студент-искусствовед на последнем курсе шел на работу баристой в Starbucks, или на малую ставку в и без того недоедающую команду какого-нибудь стартапа. Ну, а другие сверстники оставались в образовательных учреждениях подольше, если не могли найти даже нечто подобное. Большая часть этих миллениалов работает согласно модели «разовой экономики» или «гигономики» и многих из них это даже очень устраивает. Как бы то ни было, говорят эксперты, миллениалам придется как следует потрудиться, чтобы устранить накопившийся за последние 8 лет дефицит доходов (а некоторым из них надо будет еще оплатить дополнительный долг по студенческим кредитам).

На другом конце этого диапазона хорошо образованные индивиды получат высокооплачиваемые работы, по мере того, как технологии будут и дальше выходить на новый уровень, изменяя как должностные обязанности, так и требования в областях, где некогда традиционные бизнесы нанимали огромные группы людей и платили им высокие зарплаты.

Все это, как указывает Четти в своей работе, происходит на фоне снижения роста ВВП, тогда как темпы повышения производительности находятся на уровне своего исторического минимума. Экономике придется показать более шести процентов ежегодного роста, чтобы компенсировать текущие тенденции и помочь миллениалам, пишет Четти. Достичь подобного показателя, по мнению наиболее разумных экономистов, практически невозможно.

Получающийся в результате разрыв в производительности не способны объяснить даже самые светлые экономические умы, не говоря уже о предложении выхода из ситуации. Но нет никаких сомнений, что разрыв этот существует, делая еще более неизбежным тот факт, что финансовое будущее миллениалов будет отличаться от того, что ранее получали их родители и деды.

Но мы оставим споры по поводу норм и политики. Вместо этого, давайте лучше рассмотрим возможные последствия столь масштабного снижения покупательской способности для платежного, розничного и коммерческого сегментов.

Дайте нам факты

Мы все читали те же истории и слышали те же анекдоты: у миллениалов на шее висит ярмо заоблачных долгов, они не покупают автомобили и дома, у них нет кредитных карт, они не откладывают деньги и меняют работы так, словно завтра не наступит никогда.

А кроме того, они идеальные заемщики и вообще цель, на которую следует делать ставку финтеху, платежной индустрии и ритейлу.

Вот как все это выглядит в цифрах.

По данным Национальной ассоциации риелторов, показатель владения недвижимостью среди лиц до 35 лет — в этом возрасте обычно происходит первая покупка — снизился с характерных для этой возрастной группы 43% в 2005 году до 36% в настоящее время. Возраст впервые покупающих недвижимость людей также ползет вверх. Если раньше среднестатистический профиль такого покупателя выглядел, как женатый мужчина (замужняя женщина) 29 лет, то теперь этот покупатель не женат (не замужем) и ему (ей) 33 года. И все это несмотря на то что стоимость аренды сейчас превышает выплаты по ипотеке, а ставки кредитования находятся на своих исторических минимумах.

Суть проблемы заключается не в отсутствии желания обладать своей недвижимостью, говорят эксперты. Все дело, прежде всего, в нежелании делать первый взнос, а кроме того — в нежелании выполнять требования кредитора, на основании которых выдается ипотека. Обладающие не высоким кредитным рейтингом, скачущие с одной работы на другую, склонные к разовым подработкам миллениалы, перспективы будущих заработков которых играют против них же самих, заставляют кредиторов — тех самых, которые в 1970 году предсказывали почти двукратный рост прибыльности ипотечных выплат в наше время — изрядно понервничать. И поскольку большинство покупателей, впервые обращающиеся к риелторам, не состоят в браке, то свадьба и семья также отодвигаются все дальше.

Отсутствие имущества (или брака и семьи), конечно же, означает и отсутствие связанных с ними затрат на ремонт и обустройство дома, страховку, или лавины расходов на детские вещи и других препятствий на пути к осуществлению американской мечты и созданию семьи.

То же верно и в отношении владения автомобилями — весьма редкого в среде миллениалов явления. Всего 26% из них выплачивают займы на покупку автомобиля и еще меньшее представителей этого поколения покупают автомобили без кредитов. Конечно, с учетом того, что поездки в UberX и Lyft из одной точки города в другую стоят всего несколько баксов, покупка машины, вложение в нее средств и уход за ней могут показаться бессмысленным занятием. Те же у кого есть машины не пытаются от них избавиться, но стараются рефинансировать заем, чтобы снизить ежемесячные выплаты.

И, конечно, нельзя забывать про кредитные карты, на которые приходится 36% всего потребительского долга. Родители миллениалов наверняка пользовались именно ими в качестве инструмента достижения своей американской мечты. А вот в среде самих миллениалов лишь треть имеют кредитные карты, то есть, иными словами, 67% представителей этого поколения ими не пользуются. Если же говорить о тех, кто это делает, то средний размер баланса на картах составляет примерно 5800 долларов и 60% из них переносят выплату части ежемесячного долга на следующий месяц, тогда как среди остальных обладателей кредитных карт, это делают 47%.

Некоторые миллениалы не хотят выпускать кредитную карту, боясь влипнуть в слишком большой долг, но большинство из них просто не могут ее получить. Малый кредитный рейтинг часто считается главной причиной отказов, но на самом деле это далеко не всегда так. В отличие от своих родителей или дедов, которые могли доказать что смогут заработать много в перспективе, предлагая банкам здоровый с точки зрения риска кредитный профиль, миллениалы просто не могут этого сделать.

Банки видят эти тенденции. Они понимают, что миллениалы, с одной стороны, более склонны оставлять частично непогашенную задолженность (и им это нравится), но с другой — они могут вообще не справиться с выплатами по кредитам (а вот это уже плохо для кредитора). И в то же время банкиры понимают, что пиковый размер долга по кредитной карте обычно приходится на возрастную группу 45–54 лет, в которую миллениалы войдут только через десять лет. Без выпуска карт, или перспектив роста заработной платы, кредиторы не смогут всерьез рассчитывать на миллениалов и на то, что они смогут принести им такие же доходы от кредитования, как раньше.

Больше вопросов, чем ответов

К примеру, как понять, что миллениал действительно хороший заемщик? Если дело не в перспективе долгосрочных доходов, то как тогда банки и ритейлеры определяют платежеспособность таких клиентов? Уступит ли традиционная, основанная на применении кредитных карт модель место новой транзакционной модели, когда всякий риск или лимит оцениваются в рамках каждой отдельной покупки или оплаты? Кто будет следить за процессом увеличения лимита и какая инфраструктура необходима чтобы поддержать такую модель разового разрешения на получение займа? Появятся ли новые игроки, предлагающие отличные от привычных методы оценки долга миллениалов? Как будут приспосабливаться агентства оценки кредитных рейтингов ко всем этим изменениям?

А еще не стоит забывать и про оплот американской мечты — ипотеку на приобретение дома. Как нужно будет изменить эту модель займов? В текущей ситуации будет недостаточно просто предложить миллениалам полностью цифровое приложение для выплаты ипотеки, без каких-либо изменений основополагающих моментов в профилях таких заемщиков. Их нестабильность в трудоустройстве и нежелание делать первичные взносы превращает их в плохих ипотечных заемщиков. Кредиторы, будь то банки или альтернативные организации, выдают займы только тем, кто, по их мнению, сможет их вернуть. Приведет ли это к росту популярности инновационных решений, помогающих миллениалам экономить или изменяющих структуру ипотеки и правила ее погашения?

Банки, очевидно, тщательно обдумывают как еще, помимо кредитования, они могут обслужить эту группу населения. А миллениалам, конечно, все равно будут нужны банковские услуги. В какой бы форме они ни оказывались — традиционной, или в виде финтех и цифровых решений — молодые люди всегда будут нуждаться в простых инструментах хранения средств, вероятно, также с возможностью взять их в долг или сэкономить.

Ритейлерам, в свою очередь, придется смириться с реальностью, которая заключается в том, что лишь треть клиентов-миллениалов, посещающих их магазины носят с собой кредитные карты. По вполне очевидным причинам, программы лояльности пользуются у миллениалов большим спросом, как и бонусные баллы и промо-акции. Однако средства оплаты таких покупок, будут скорее дебетовыми, нежели какими-либо другими, что часто, по многим причинам, очень неудобно для мерчантов. Приведет ли эта ситуация к новым видам сотрудничества между банками, мерчантами и сервисами цифровых кошельков, направленное на обслуживание клиентов в новых реалиях? Придется ли ритейлерам искать новые способы увеличения кредитных лимитов для этой группы покупателей? Проглотят ли миллениалы наживку в виде брендированных дебетовых карт?

И еще пища для размышлений. Одним из самых популярных за последнее время материалов на нашем ресурсе стала статья, посвященная программе лояльности Walmart layaway. Это программа приобрела особую популярность в 30-х годах во время Великой депрессии и по большей части потеряла свою актуальность в 80-х, когда особым спросом начали пользоваться кредитные карты. Неужели мы опять отправляемся назад в будущее?

И еще несколько моментов в завершение

Прежде всего, нам следует быть осторожными когда мы говорим о «миллениалах» в целом, поскольку на самом деле это широкая и вовсе не однородная группа людей. Даже несмотря на то, что 50% миллениалов не смогут обогнать своих родителей по уровню доходов, 50% сделают это, а крохотная часть тех, кто происходит из богатых семей в конечном счете будут обладать большой покупательной способностью и средствами. А вот ситуация с другими 50% действительно представляет для общества, платежных и коммерческих систем непростую задачу, решить которую будет не так просто.

Следует также учитывать и другой факт, который заключается в том, что их родители из поколения «бейби бумеров» представляют собой самый состоятельный сегмент экономики с наиболее высокими показателями доходов за вычетом налогов. Эта группа людей имеет возможность тратить хорошо даже в преклонном возрасте. Старейшим «бумерам» сейчас исполняется 70, и они, вероятно, проживут дольше своих родителей.

Детям-миллениалам с такими родителями, наверное, не нужно волноваться. Они оставят им в наследство достаточно средств. К сожалению, это неверно в случае большинства миллениалов. Их родители не настолько состоятельны и сами нуждаются в собственных средствах чтобы позаботиться о себе на протяжении своей, будем надеяться, долгой жизни.

Поэтому если вы один из тех людей, которые жалеют, что им уже не 29, то, может быть, вам следует подумать снова.

Автор: PayOnline