В статье приводятся несколько соображений, возникших у меня в разное время и по разным поводам. Сложенные вместе эти соображения, помогут сформировать у читателя некоторую перспективу на явление криптовалют.

Я порассуждаю на следующие темы:

- Что такое деньги как таковые, и почему появление криптовалют было неизбежным

- Являются ли криптовалюты очередным финансовым пузырем

- Кто такие "богатые" и "бедные" с точки зрения математики

- Кем вы можете стать в сфере криптовалют

Важным понятием для статьи будет виртуальность — объект или состояние, которые не существуют в реальности (действительности), но могут возникнуть при определенных условиях. В контексте информационных технологий этими условиями выступают программное обеспечение и алгоритмы.

Таким образом, мы можем говорить о виртуальных деньгах и виртуальной экономике. Начну я с рассуждения о виртуальной сущности денег.

Криптовалюты — естественное развитие денег

Люди гибнут за металл

Куплеты Мефистофеля из оперы "Фауст"

Деньги были всегда. Это верно, если не брать в расчет незапамятные времена, про которые мы имеем весьма смутные представления, и периоды, когда денежная система давала сбои, и людям приходилось прибегать к прямому обмену. В основном же человек пользовался для обмена средством-посредником, то есть, всегда был при деньгах.

Преимущества обмена посредством денег, по сравнению с прямым обменом:

- Вы можете обменять часть из восьми часов, проведенных в офисе, на обед. То есть, деньги позволяют сравнить вещи, напрямую несравнимые

- Часы, проведенные в офисе, можно обменять на отпуск летом (отложенный обмен)

- Деньги существенно повышают эффективность обмена на расстоянии, из чего выросла вся торговля

С математической точки зрения основной интерес представляет такая функция денег как универсальная мера стоимости или цены. Можно представить деньги как воображаемую линейку, которую мы прикладываем к товарам и услугам и получаем некое число. Например, для коробка спичек 1, для стакана кофе 100, для машины 1000000. Эти числа позволяют нам осуществить разумный, приемлемый для обеих сторон, обмен.

Поначалу в качестве денег использовались предметы, которые могли быть непосредственно потреблены: соль, мёд, шкуры, жемчуг. Встречались и сложные меры. Например, в самурайской Японии использовалась мера коку риса — количество риса, необходимое, чтобы прокормить самурая в течение года. Однако, со временем наиболее популярными стали металлические деньги из меди, серебра и, конечно, из золота.

Основной операцией сравнения для металлических денег было взвешивание. Число-мера цены однозначно определялась весом металла, общепринятого в качестве денег. Чтобы осуществить обмен, нужно было установить количество (вес) золота, соответствующего одному предмету и другому. Золото стало доминирующим металлом, используемым в качестве денег, по нескольким причинам:

- Золото стойкое к химическим воздействиям — с течением длительного времени не теряет своего характерного блеска

- Золото мягкий металл, который можно легко делить, чтобы сопоставлять товары разной стоимости

- Добыча золота была затруднена, и оно относительно редко встречается в природе — ограничена частная эмиссия денег

- Больше ни на что золото особо не годилось, разве что для украшения (непосредственное потребление золота очень ограничено)

По ходу истории произошла удивительная подмена. Золото, выбранное в качестве материала (носителя меры цены) для денег по технологическим и эксплуатационным характеристикам, само стало мерой цены. От идеи, что золото удобно использовать в качестве денег, человек незаметно пришел к идее, что только золото можно использовать в качестве денег. Серебро и медь использовались как разменный металл, но эталоном все равно было золото. Технологические и эксплуатационные свойства носителя денег перетянули на себя изначальную математическую цель измерительного эквивалента-линейки.

Человечество попало в ловушку. Получилось, что управление количеством денежной массы (денег в обращении) и экономикой того или иного государства стало напрямую зависеть от количества золота в наличии. Потеря золота, например в результате транспортировки морем, приводила к сокращению денег в обращении. С другой стороны, увеличение количества денег в обращении в случае необходимости (рост населения и производства, увеличение товарооборота) требовало интенсивного поиска и добычи золота, хотя бы и путем войн и кровавой эксплуатации золотодобытчиков. Подробнее можно почитать, например, у Ниалла Фергюсона.

Так называемый золотой стандарт преследовал людей даже в 20-м веке. Несмотря на то, что количество денег, необходимых мировой экономике, уже никак не могло быть вписано в границы золотых запасов, государства продолжали делать попытки привязать курсы валют к золоту. Делалось это путем фиксации курса золота, а также условных гарантий свободного обмена бумажных денег на золото по этому фиксированному курсу. Условных в том смысле, что, естественно, большинство людей не пойдут менять деньги на золото, а лучше купят себе еду и одежду. Окончательно от привязки к золоту отказались лишь в 1970-х годах. С того момента в мире господствует ямайская валютная система, породившая такое явление как Форекс — валютный рынок со свободными обменными курсами.

В древние времена мерой цены был просто вес золота. Но, с изобретением монет, операция взвешивания (измерения веса) постепенно была заменена операцией счета, за счет чего обменные операции существенно упростились. Цену стало возможно выразить в количестве монет (в количестве золотых).

Монета имеет две стороны, и каждая сторона имеет свой определенный смысл:

- лицевая сторона (аверс): на ней изображается лицо правителя, который выпускает монету

- оборотная сторона (реверс): содержит номинал монеты

То есть, монета, с одной стороны, содержит информацию о том, какое именно значение цены она обозначает, а, с другой стороны, содержит подтверждение этой информации. Для первых монет номинал был лишь подтверждением веса металла, содержащегося в монете. Но со временем стали появляться монеты без соответствия между весом и номиналом. Хотя вплоть до начала 20-го века в ходу были монеты, для которых пытались воспроизвести эту привязку. Сейчас же монеты из золота стали служить лишь для коллекционных и подарочных целей.

С ростом экономики проявилось неудобство монет при обмене дорогостоящих товаров. Для покупки или продажи таких предметов нужно было либо изготовлять огромные монеты, либо брать с собой мешок монет. Проблему решили при помощи бумажных денег (кредитных билетов, ассигнаций, банкнот). На небольшом кусочке бумаги обозначался номинал — сколько угодно большое число. В небольшой чемодан можно было уместить целое состояние. Оставалась только проблема, чтобы на упомянутом листке бумаге было указано правильное число. Действительно, что мне мешает пририсовать лишний ноль и этим увеличить номинал купюры на порядок? Гарантом правильности денег до сих выступало государство.

Развитие информационных технологий привело к появлению электронных денег (вторая половина 20-го века). Банковская карта (VISA, MasterCard и т.п.) уже не содержит на себе информации о количестве денег. По сути она является лишь ключом доступа к счету — некоторому количеству денег. На сегодняшний день банковская карта выступает основным атрибутом наличия денег у человека.

Но технологии уже сделали следующий шаг. В 2014 году появляется система мобильных платежей Apple Pay. Теперь для оплаты услуг не нужны даже банковские карты. Достаточно иметь мобильный телефон. Деньги стали просто приложением в мобильном телефоне, без всяких специфических материальных атрибутов, то есть, совершенно виртуальной сущностью, которая реализуется при помощи специальной программы в момент совершения покупки.

Мы выделили два основные характеристики денег — определенное значение меры цены товара и некое подтверждение корректности этой меры. Последние достижения информационных технологий и отвязка денег от конкретного носителя (золота) показывают, что этого вполне достаточно. Отталкиваясь от всего вышеизложенного, я предлагаю следующее определение:

Деньги — это достоверная информация об их количестве

Криптовалюта является ожидаемым воплощением этого определения. Полностью виртуальные деньги, в которые встроен механизм подтверждения их номинала и подлинности. Их появление было исторически неизбежно, и мы можем ожидать появление все большего количества криптовалют и их совершенствование. А совершенствовать есть куда. Первопроходец биткойн обладает теми же недостатками, что и золото: количество ограничено и добыча затруднена. Также у биткойна неудобная размерность для повседневных нужд: приходится оперировать миллионными и тому подобными долями цифровой монеты. У эфира мы можем наблюдать попытку преодолеть некоторые проблемы биткойна. Однако, повсеместный переход на криптовалюты пока еще дело завтрашнего дня.

Пирамиды, пузыри и криптовалюты

Нечто невещественное — самый честный товар. Он стоит ровно столько, сколько за него платят

Роберт Хайнлайн. Человек, который продал Луну

Криптовалюты не сменили привычные рубли и доллары, стремительный рост биткойна уже делает его привлекательным для инвестиций и спекуляций. Пока что биткойн показывает бурный рост и обгоняет банковские депозиты, но надолго ли?

Противники криптовалют сравнивают биткойн с финансовыми пирамидами. Посмотрим, так ли это. Финансовая пирамида имени Понци, Мэйддофа или Мавроди подразумевает выплату обещанных доходов за счет вложений новых участников.

"Привлекательность" пирамидного актива для инвестора заключается в том, что предлагается очень высокая доходность. У первопроходца пирамидного бизнеса Чарльза Понци она доходила до 100% в квартал (1500% годовых при ежеквартальном реинвестировании). Однако, наши поступления будут зависеть от того и только от того, сколько еще человек станут участниками пирамиды. Понци продержался меньше года, так как поток клиентов не смог компенсировать те запредельные показатели доходности, которые он предложил. Сбалансированная же пирамида подразумевает, что доходность все-таки выше, чем у всех остальных активов, предлагаемых на рынке, но при этом не настолько высока, чтобы новые клиенты не успевали компенсировать нехватку наличности для текущих выплат. Бернард Мэйдофф предлагал доходность немного выше рыночной, и его пирамида проработала по некоторым оценкам с 1970-х вплоть до кризиса 2008-го года.

Применимо ли все это к биткойну и другим криптовалютам? Лишь отчасти. С одной стороны, как и для пирамид, чем больше людей хочет купить криптовалюты, тем больше есть шанс роста цен на них. Естественно, если при этом не будет расти предложение, что уже происходит (криптовалют становится больше). С другой стороны, биткойн как актив, в отличие от пирамиды, в момент покупки не имеет никакого обещанного поступления с заданной доходностью. Все зависит от того, найдете ли вы еще одного человека, который согласится у вас его купить хоть по какой-нибудь цене. Продавец, продавший вам биткойн, не имеет больше никаких финансовых обязательств, связанных с биткойном.

Теперь посмотрим на криптовалюту (биткойн) с точки зрения концепции финансовых пузырей. По определению финансовый пузырь — это торговля неким предметом по цене, сильно превышающей так называемую справедливую цену. Как следствие, когда больше не находится желающих платить завышенную цену за этот предмет, рыночная цена возвращается к справедливой. Главный симптом пузыря — резкое и неожиданное падение цены на предмет финансового пузыря (например, тюльпаномания или доткомы). Неожиданно, потому что все участники рынка ожидают дальнейшего роста цены.

Какова же справедливая цена биткойна или любой другой криптовалюты? Какова реальная цена подтвержденного количества цены? На мой взгляд, вне рамок действующей товарообменной системы эта цена нулевая. Другими словами, если никто не согласится измерить имеющиеся у него товары или услуги при помощи данной "линейки", то её стоимость упадет до нуля.

Общей проблемой как финансовых пирамид, так и финансовых пузырей является ограниченный спрос на эту продукцию. В случае пирамиды больше не находится желающих инвестировать средства на предлагаемых условиях, и организаторы теряют возможность выполнять свои обязательства, так как никакого другого источника выручки у них нет. В случае пузыря также не находится больше желающих платить повышенную цену, чтобы обзавестись предлагаемой продукцией, и владельцы вынуждены снижать цену, чтобы избавиться от переоцененного товара.

Я думаю, что криптовалюты будут развиваться вместе с развитием виртуальной экономики. Виртуальная экономика, это экономика, которая становится возможной благодаря программному обеспечению: распространение сериалов через интернет, компьютерные игры, дополненная и виртуальная реальность. В этой экономике виртуальные валюты (игровые деньги, например) уже существуют. Криптовалюты станут универсальным средством, которое позволят осуществлять обмен между различными областями виртуальной экономики.

Мне представляется, что виртуальная экономика обладает действительно бесконечным потенциалом для роста. Это происходит потому, что в виртуальной экономике преодолевается называемый закон убывающей предельной полезности. Например, если вам не на чем сидеть дома, вы купите стул. Возможно, несколько стульев, чтобы не таскать единственный стул из комнаты на кухню и обратно. Возможно, обзаведетесь набором стульев на случай прихода гостей. Каждый новый стул будет обладать для вас все меньшей и меньшей полезностью. То есть, вы купите весьма ограниченное количество стульев и на этом остановитесь. Бизнес-модель, построенная на постоянной продаже вам большого количества стульев потерпит крах.

Совсем другое дело обстоит с виртуальными товарами. Если первая серия сериала вам понравилась, то вы захотите смотреть вторую — полезность второй серии не будет убывать, как у второго стула. Дальше вы будете смотреть третью серию, второй сезон и т.д. Когда сериал закончится, вы начнете смотреть новый. Виртуальный товар одной и той же категории можно вам продавать в неограниченном количестве. Все дело лишь в правильной драматургии, правильном развитии сюжета и подборе персонажей:

Человеческая психика — рынок с бесконечным спросом

Если сравнивать современный майнинг с золотыми лихорадками (кто читал в детстве Джека Лондона, имеет об это некоторое представление), то в нем явно не хватает драмы. Старатели прошлого рисковали жизнями и здоровьем ради нескольких крупиц золота (говоря современным языком, нескольких сатоши). А сейчас конкуренции между майнерами нет (они даже объединяются в пулы), мы не слышим про сбои оборудования, перебои в подаче электроэнергии, потерянные состояния, вложенные в криптовалюты и т.п. Если все эти сюжеты воспроизвести в виртуальной экономике, виртуальной реальности, c подходящей драматургией, то это может подогреть интерес к биткойну и аналогам (первая ласточка — сериал "StartUp").

Криптовалюты и люди: "богатые" и "бедные"

Фицджеральд написал однажды рассказ, который начинался так: "Богатые не похожи на нас с вами". И кто-то сказал Фицджеральду: "Правильно, у них денег больше"

Эрнест Хемингуэй. Снега Килиманджаро

Криптовалюты (биткойн) задумывались как некое революционное средство, которое призвано изменить финансовый мир (например, здесь или здесь). Однако, как я уже показал, создатели биткойна наступили на грабли золотого стандарта, и революции не случилось. Разберемся, что такое богатство с математической точки зрения, и насколько криптовалюты могут поменять расклад в существующем его распределении.

Линия раздела проходит отнюдь не по количеству денег. В этом случае нам бы пришлось провести границы весьма произвольно. Действительно, 1 миллион, выраженный в какой-то валюте, это уже богатство или еще нет? А 10 миллионов? И речь идет о рыночной стоимости всей собственности или возможности одномоментно потратить такую сумму? Или нужно ориентироваться на машину, на которой ездит человек? А если он вообще ходит пешком? Вопросов больше, чем ответов.

Я хочу предложить оригинальное основание для разделения людей на так называемых "богатых" и "бедных" по математически методам, которые люди используют при обращении с деньгами.

Деньги часто ассоциируются со словом "много". Вот для начала и разберемся, что значит "много" с математической точки зрения. Ответ на этот вопрос сложный. Еще древние греки сформулировали его как парадокс кучи: какое количество зерна уже образует кучу, а какое еще нет? Переформулируем парадокс применительно к деньгам:

- Миллион долларов это куча денег

- Если от кучи денег отнять один доллар, то куча все равно останется кучей

Последовательно применяя второе правило (999999, 999998, ...) мы доберемся до 1 доллара. И, согласно этому правилу, 1 доллар также будет кучей денег. Что, очевидно, не так. В этом и заключается парадокс. В какой-то момент куча денег все-таки перестает быть кучей, но в какой? В математике попытки ответа на этот вопрос стали одной из причин появления нечеткой логики. Однако, для нашего рассуждения интерес представляет ответ из области теории вероятности и статистики — закон больших чисел.

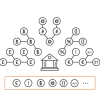

В качестве иллюстрации я возьму простую модель обогащения и распределения богатства. Представьте, что все население нашей страны (примерно 146 миллионов человек) вкладывает сумму, эквивалентную 1-му доллару, в простую игру. В этой игре каждый участник на каждом шаге подбрасывает "честную" монетку (вероятности выпадения "орла" и "решки" одинаковые):

- если выпадает "решка", то участник лишается своей ставки и выбывает из игры

- если выпадает "орел", то участник получает приз, равный сделанной ставке, и продолжает игру

Опять же для простоты модели предполагаем, что самому выйти из игры, или вывести из нее часть денег или добавить еще, помимо изначальной ставки, нельзя. Игра продолжается, пока участник не выбросит в одном из раундов "решку" или не накопит миллион. В каждый раунд участник делает ставку всеми деньгами, которые у него накопились в игре на данный момент. Если применить эту модель к миру бизнеса, то она примерно соответствует закрытому акционерному обществу, в котором каждый участник вносит уставный капитал, дивиденды не выплачиваются, а продать акции (долю) может только мажоритарный акционер.

Оценим привлекательность игры для участника. На каждом шаге количество денег удваивается. Вложив всего лишь 1 доллар, участник на следующем шаге имеет уже два доллара, на следующем 4 и так далее. На десятом шаге у участника уже больше тысячи долларов, а к двадцатом раунду он становится долларовым миллионером. История, которая вполне соответствует рассказам про людей, которые приезжали в Америку с несколькими долларами в кармане, а потом попадали в список Форбс. Так что наша простая модель имеет определенное отношение к реальности.

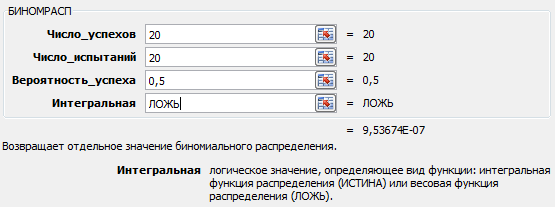

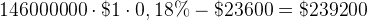

Однако, подбрасывание монетки — дело со случайным результатом. В каждом раунде участник может как удвоить свое состояние, так и лишиться всего (стать банкротом). Психологически, чем больше денег у участника есть на данный момент, там обиднее будет проигрыш, хотя изначально был вложен всего лишь один доллар. Каковы же шансы стать миллионером? Ответ на этот вопрос дает формула биномиального распределения. Вероятность выбросить двадцать "орлов" подряд меньше 0,000001 (я использовал формулу MS Excel для биномиального распределения):

Как мы видим, шансы невелики. Только 140 человек из 146-ти миллионов станут миллионерами. И опять же, это вполне соответствует тому, что список Форбс для России включает 200 человек. Наша модель продолжает показывать свою работоспособность в применении к реальной жизни.

Помимо маленьких шансов на успех у отдельно взятого участника, у нашей модели есть еще одной важное свойство: в ней нельзя заранее предсказать, кто из участников станет миллионером. Участник, вступая в игру, не имеет никакой формулы, схемы, подхода как бросать "честную" монетку, чтобы выиграть двадцать раз подряд. И это свойство также соответствует действительности. У всех на слуху истории про людей, которые разбогатели. Про них пишут книги, снимают фильмы и слагают легенды. Но, что характерно, никто не слышал про людей, которые разбогатели, читая книги, подобные Думай и богатей, Богатый папа, бедный папа или биографию сэра Ричарда Бренсона. А все это потому, что:

В основе богатства лежит случайность и её систематическое использование

В основе всех историй людей, разбогатевших, подобно участникам модели, описанной выше, лежит изрядная доля везения и совпадение огромного количества обстоятельств, без которых успех не был бы возможен. Никакого систематического пути к богатству до сих пор обнаружено не было. В гаражах солнечной Калифорнии компьютеры собирали тысячи людей, но разбогатели единицы. И 1970-е никто не мог бы сказать, что ими станут Билл Гейтс или Ларри Эллисон. Однако, истории успеха нынешних IT-"богачей" кружат головы и создают иллюзию, что их можно повторить одному человеку. Но шансы примерно такие же, как выкинуть "орла" двадцать раз подряд, как только вы увидели кого-то, кто только что это сделал.

Как же использовать случайность и вероятность систематическим образом? Ответ на этот вопрос как раз и дает закон больших чисел. Поставим себя на место организаторов игры, использованной в нашей модели. По условию игры проигравший в данном раунде лишается всех игровых денег, а победитель удваивает свой капитал. Очевидно, что можно использовать деньги проигравших для выплат победителям раунда (примерно как в финансовой пирамиде). Возможны три варианта:

- Количество победителей равно количеству проигравших. В этом случае все деньги выбывающих из игры участников достаются тем, кто выбросил "орла" и остается в игре. Организаторам игры не остается ничего.

- Победителей меньше, чем проигравших. Организаторы в плюсе. Они получают количество денег, равное размеру ставки, умноженному на разницу между проигравшими и победителями

- Победителей больше, чем проигравших. Организаторы должны выплачивать выигрыши из своих средств, либо же подобно организаторам пирамид при нехватке новых участников, объявлять себя банкротами

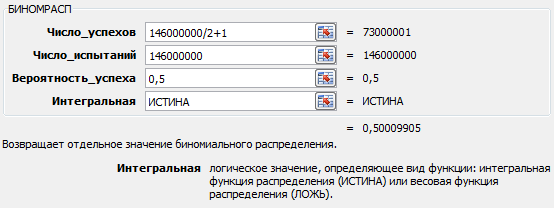

Организаторы игры заинтересованы в том, чтобы количество проигравших было не меньше количества выигравших. В первом раунде игры вероятность этого события примерно равна 0,5:

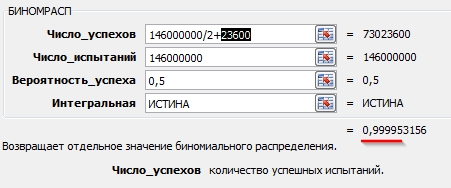

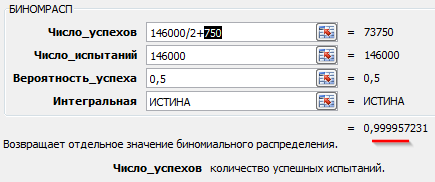

В первом раунде шансы отдельно взятого участника (изначально "бедного") и организаторов игры выглядят одинаковыми. А нам нужно получить систематическое использование вероятности организаторами ("богатыми"), то есть, такую схему игры, чтобы они стабильно и систематически поддерживали игру и имели прибыль. Для этого нам нужно найти практически достоверное событие в этой игре. То есть, событие, вероятность которого равна 1 или близка к этому значению. Снова используем формулу для биномиального распределения в MS Excel и подбором обнаружим, что с вероятностью почти 1 (с точностью до четырех знаков) соотношение победителей и проигравших отклонится от равенства победителей и проигравших не более чем на 23600 тысячи участников:

В статистике это называется доверительным интервалом. Идея в том, что с заданной наперед вероятностью (например, 0,9999) значение некоторой величины (в данном случае количество проигравших) окажется в заданном диапазоне. В нашем случае мы получили, что в первом раунде организаторы максимально получат или потратят не более 23600 долларов.

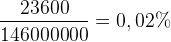

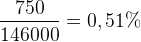

Если мы точно знаем максимально возможный расход, то можем создать стабильную игру. Где же организаторы могут взять эту сумму? Ответ широкоизвестен: комиссии (банковский бизнес), налоги (государство), премия (страхование) и т.п. Проще говоря, взять с каждого участника плату (за участие в игре), незначительную по сравнению со ставкой. Минимальное необходимая для этого доля от ставки определяется отношением максимального ожидаемого отклонения числа победителей от среднего (23600) к общему числу участников раунда (146 миллионов) и равна:

На одной из популярных бирж криптовалют livecoin именно такой размер минимальной торговой комиссии (удивительно, с какой точностью мы "предсказали" это число при помощи нашей простой модели, не правда ли?). Если же взять оттуда максимальный размер комиссии 0,18% и применить к нашей модели, но получим, что практически гарантированная прибыль организаторов игры в монетку на первом раунде равна

В последующие раунды ситуация для организаторов меняется. На десятом раунде количество игроков должно сократиться примерно в тысячу раз, а размер ставки будет уже 2 ^ 10 = $1024. Максимальное ожидаемое количество победителей, отклонившееся от среднего составит 750:

Соответственно, минимально необходимая комиссия на десятом раунде будет составлять уже

На 20-м раунде минимальная комиссия достигает уже 16%. Получается, что чем меньше участников раунда, тем больше вероятность, что количество победителей отклонится от количества проигравших и тем более непредсказуемой становится игра для организаторов. В этом и заключается проявление закона больших чисел. Позиция организаторов игры ("богатых") тем более стабильна и прибыльна, чем больше в игре участников ("бедных").

В сфере криптовалют можно отметить по крайней мере три группы игроков, уже использующих подход "богатых":

- биржи криптовалют — берут комиссии за транзакции, ввод и вывод средств

- продавцы оборудования для майнинга, в т.ч. видеокарт

- производители электроэнергии

Для этих трех групп курс биткойна как таковой практически не важен. Важно только большое количество участников игры в криптовалюты.

Описанная модель выглядит практически безупречной при большом количестве участников. Однако, в ней есть маленький изъян — доверительный интервал все-таки покрывает не достоверное событие (вероятность 1), а чуть меньше. Пусть это даже 0,00001 шанса провала организаторов игры, но именно благодаря этой небольшой величине в списке "богатых" наблюдается постоянная ротация. Если посмотреть на историю информационных технологий, то тридцать лет назад было невозможно предсказать, кто именно из айтишников сегодня будет в ТОП-10 богатейших людей мира. Однако именно технологии лежат в основе богатства четырех из десяти человек в ТОП-10 за 2017 год. В первом списке Форбс в ТОП-10 доминировала недвижимость, которая в 2017 году дотягивает лишь до 18 места.

Криптовалюты действительно могут стать game changer'ом в мировом распределении богатства, создавая возможность для очередной перетасовки списка Форбс. Но шансы отдельно взятого участника, занимается ли он игрой на курсе биткойна или запускает очередной стартап, невелики. Если, конечно, он не придумает схему "богатых". И, на мой взгляд, виртуальная экономика предоставляет большие возможности, так как в ней легко создавать и распространять массовость.

Кто занимается криптовалютами: любители, регуляторы и, может быть, профессионалы

В мире, где человечество беспрецедентными темпами становилось излишним, мы оба сохраняли статус, оставшийся в другой эпохе: профессиональных работников

Питер Уоттс. Ложная слепота

Криптовалюты появились на фоне стремительного развития виртуальной экономики. Это экономика, которая целиком и полностью создается программным обеспечением в психике человека. То есть, товары и услуги этой экономики не существуют в материальном мире, а возникают в момент взаимодействия специального программного обеспечения и человека. В первую очередь, это компьютерные игры. В этой экономике уже широко распространены виртуальные деньги. Это деньги существуют и используются только в виртуальной экономике, но могут быть обменены на привычные, так называемые фиатные деньги, то есть деньги, стоимость которых гарантируется тем или иным государством (рубли, доллары и т.п.). Осуществляется также и покупка виртуальных денег на фиатные. И уже можно делать бизнес в виртуальной экономике.

Развитие виртуальной экономики обусловлено не только бурным ростом и распространением информационных технологий. Не менее важный фактор — высвобождение большого количества свободного времени у людей. Действительно, если бы люди тратили все свое время на зарабатывание денег (в реальном мире), то на виртуальный времени просто бы не осталось. Но, благодаря автоматизации и роботизации все большее количество людей будут вынуждены искать себе альтернативное занятие. И виртуальная экономика с её безграничными возможностями роста готова предложить достойную альтернативу.

Интересной для нас особенностью виртуальной экономики является низкий порог входа с точки зрения профессиональной подготовки. Это же касается и криптовалют. Информация о том, что это такое и как этим начать заниматься (как начать майнить, как торговать криптовалютой и даже подчерпнуть идею для стартапа) свободно доступна. Не нужно оканчивать институт, получать диплом — вы можете вступить в игру прямо сейчас, потратив пару часов в поисковике Google или любом другом. Именно это сейчас и наблюдается в области криптовалют. Мало у кого из миллионов участников этого сектора есть хоть какое-нибудь профильное образование.

Аналогичная ситуация наблюдается и с другими информационными технологиями: программированием, big data, искусственным интеллектом. В интернете вы найдете массу информации, которую сможете начать применять к практическим задачам, не выходя из дома. Если вам это не надоест, то за пару лет вы сможете набить руку и найдете постоянную работу. И сможете потеснить профессионала, который не залез вовремя в интернет, чтобы освоить новомодную игрушку вроде блокчейна:

Виртуальная экономика — это экономика любителей

Работнику виртуальной экономики профессия не гарантирует безбедного будущего. Высшее образование, пачка сертификатов и многолетней стаж в некоторой отрасли виртуальной экономики не могут обезопасить профессионала от сокращения. С другой стороны, работодатели не хотят переплачивать за компетенции, которые можно гораздо дешевле купить у любителя-новичка.

Куда же податься профессионалу финтеха? Как обычно, к крупным игрокам (банкам) и регуляторам. Рано или поздно криптовалюты будут зарегулированы и ассимилированы в повседневную жизнь. И, вопреки первоначальной идее о децентрализации, криптовалюты просто заменят нынешние деньги, которые и так уже почти все виртуальные.

Интересной задачкой мне представляется создание саморегулирующейся криптовалюты. Так как одной из ключевых проблем, ныне решаемой при помощи ручных манипуляций с единственным параметром (ставкой рефинансирования), является поддержание оптимального количества денег в обращении, то профессионалы могут направить свои усилия на эту задачу. В отличие от биткойна, количество которого фиксировано, а курс непредсказуемо колеблется, криптовалюта будущего будет сама поддерживать нужные количество и курс, исходя из нужд экономики. Если получится создать такую криптовалюту, то государства смогут передать данной технологии функцию поддержания оптимальной стоимости денег и их количества денег в экономике.

Автор: Владимир Малиновский

Идеи по биктоин нашёл тут. https://ru.tradingview.com/symbols/BTCUSD/

Не реклама! Просто всё в одном месте, и плохие и деи и хорошие. Всем на вкус.