От переводчика: блоге ITinvest на Гиктаймс мы много пишем о технологиях, связанными с трейдингом на современных биржах. Материал, который мы предлагаем вашему вниманию сегодня, был опубликован на площадке Zero Hedge – ее авторы подчеркивают свою независимость от «ангажированных финансовых журналистов» и стремятся рассказывать о том, что, по их мнению, на самом деле происходит на финансовых рынках. В статье они решили рассказать о «темной стороне HFT» – по их мнению, именно алгоритмы высокочастотной торговли стоят за обвалом рынка казначейских облигаций США в прошлом году.

Мы сильно удивились, когда узнали, как некоторые пытаются интерпретировать сегодняшний [от 13 июля 2015 года – прим. перев.] долгожданный отчет, подготовленный совместно Министерством финансов, Федеральной резервной системой (ФРС), Комиссией по ценным бумагам (SEC) и Комиссией по торговле фьючерсами США (CFTC). Целью отчета была попытка «объяснить» мгновенное снижение доходности казначейских облигаций 15 октября 2014 года, когда, если помните, примерно в 9:34 утра наблюдался резкий скачок цен на казначейские облигации и снижение их доходности с 2,20% до 1,95%…

… а составители отчета постарались сделать все, чтобы отвлечь внимание читателей от высокочастотного (HFT) трейдинга.

Похожий случай: чуть ранее Wall Street Journal заявил о том, что «Власти США пришли к выводу, что небывалая волатильность цен на рынке казначейских облигаций США 15 октября 2014 года была вызвана «рядом факторов». При этом они указали на масштабные изменения в структуре рынков казначейских ценных бумаг, включая растущую роль высокочастотной торговли».

В какой-то степени WSJ прав: данный отчет пытается ввести людей в заблуждение и сложить вину с настоящего преступника. О событиях 15 октября в отчете сказано следующее: «Чрезмерно высокая волатильность и резкие скачки цен, произошедшие без видимой на то причины за этот короткий период – беспрецедентный случай в новейшей истории рынка казначейских ценных бумаг».

В поддержку официальной версии произошедшего WSJ добавляет, что «составителями отчета были изучены неофициальные данные торгов до, во время и после 12-минутного промежутка утром 15 октября, когда доходность казначейских облигаций США резко упала и затем быстро восстановилась. В утреннем выпуске новостей они сделали вывод о том, что не видят «явной причины» случившегося».

Все верно: падение не было никем спровоцировано и произошло совершенно неожиданно. Аналитики каждый день наблюдают похожую картину на фондовых, товарных и валютных рынках. И если у нас имеются все признаки того, что так называемая «охота за стоп-лоссами» [англ. stop hunting], основанная на HFT-стратегии «разжигания моментума» [англ. momentum ignition], вышла из-под контроля, значит, так оно и было на самом деле.

Именно поэтому WSJ незамедлительно опросил экспертов: таких, как Ирен Олдридж.

Ирен Олдридж, эксперт по рынкам Able Alpha Trading и один из членов подкомитета по вопросам HFT-трейдинга в Комиссии по торговле товарными фьючерсами, заявила, что 15 октября ее фирма обнаружила «всплеск аномальной рыночной активности».

Она утверждает, что не видит повода обвинять в случившемся HFT-компании, и указывает на различные макроэкономические факторы и активную международную торговлю, проходившую в этот день и несколькими днями ранее.

Так или иначе, в то время как WSJ делало все возможное, чтобы защитить HFT-трейдинг, агентство Bloomberg, судя по всему, не знало, что ему нужно тщательно подбирать слова, чтобы не выдать Citadel (независимую трейдинговую компанию из Нью-Йорка, не подпадающую под регулирование ФРС США), которая манипулировала рынками всех классов активов. Кроме того, еще до выхода официального отчета агентство заявило о том, что «американские чиновники пришли к выводу, что не последнюю роль в крушении рынка казначейских облигаций сыграл высокочастотный трейдинг: наверняка, это приведет к детальному изучению норм регулирования в HFT-индустрии».

Один из корреспондентов Bloomberg, Ян Кац, также не знал, что ему не следует сообщать о том, что, согласно данному отчету, за «аномальным» движением рынка, произошедшем 15 октября, стоят HFT-трейдеры. Об этом свидетельствует следующий абзац:

Несмотря на то, что готовящийся к выходу отчет правительства не указывает на единственную причину произошедшего, ключевую роль, по мнению одного из участников исследования, сыграли высокочастотные трейдеры. 15 октября 2014 года наблюдалось самое сильное падение доходности казначейских облигаций за последние пять лет. Хоть рынок вскоре и восстановился, это событие повлекло за собой длительное обсуждение существенных изменений, которые могли произойти на рынке с оборотом в 12,7 триллионов долларов, считающимся многими инвесторами надежным вложением своих средств.

* * *

Сотрудники ФРС не только признали влияние закона Додда-Франка на колебания цен, но и согласились с мнением Джека Лью о ключевой роли высокочастотного трейдинга в произошедшем.

Данная стратегия, как правило, включает в себя использование высокоскоростных технологий и размещение серверов вблизи биржи, для того чтобы как можно быстрее получить рыночные данные. Такой вид торговли привлек внимание регулирующих органов после обвала фондового рынка в мае 2010 года, когда общая стоимость акций американских компаний резко упала на триллион долларов.

«Структура данного вида торговли отлична от других, – заявила на прошлой неделе управляющий ФРС США Лаэль Брейнард на мероприятии в Вашингтоне. – Обладание преимуществом при торговле на некоторых рынках, без сомнения, может повлечь за собой изменение показателей ликвидности».

Вернемся к самому отчету. Его составители и в самом деле постарались не говорить об HFT-трейдинге как о главном виновнике обвала рынка казначейских облигаций. В отчете сказано: «В то время как данные не указывают на конкретную причину инцидента, результаты анализа на данный момент позволяют сделать несколько предположений, которые в целом помогают определить условия, приведшие к резкому движению стоимости ценных бумаг».

Еще одно любопытное замечание: блог Zero Hedge одним из первых начал использовать термин «высокочастотный трейдер», или «HFT-трейдер», с которым с тех пор стали связывать обвал рынков и их манипуляцию с помощью данных о микроструктуре рынка. Составители отчета в первую очередь сделали то же, что сделал бы в своем отчете каждый, кто хочет защитить обвиняемого – сменили его имя. Так и есть: никакого HFT. Вместо него в отчете фигурирует аббревиатура PTF [англ. principal trading firms – дословно «трейдинговые фирмы, торгующие за свой счет»], что вполне логично: раз HFT-компании торгуют за собственный счет, то название было более чем подходящим. Однако оно еще не закрепилось, к несчастью для лоббистской организации Modern Markets Initiative, наверняка, потратившей немало денег на переименование HFT в PTF.

Поэтому каждый раз, когда видите аббревиатуру PTF, считайте, что это HFT.

Ниже перечислены основные выводы, сделанные в отчете:

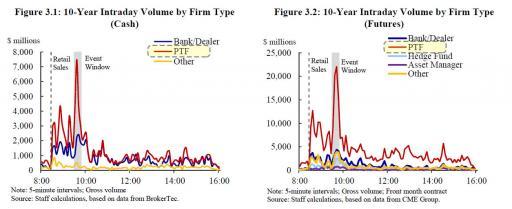

- Анализ проведенных транзакций показал, что определенный тип компаний, принимавших участие в торгах 15 октября, в среднем занимал ту же долю рынка, что и в другие дни из выборки. На PTF-компании приходилось больше половины проведенных сделок; за ними идут банки-дилеры. И те, и другие продолжали торговлю во время «окна события» [англ. event window – промежуток времени, в течение которого отслеживается стоимость ценных бумаг], причем доля торгов PTF-компаний в этот промежуток времени заметно выросла.

- Основная доля торговли PTF-компаний и банков-дилеров на наличном и фьючерсном рынках приходится на несколько наиболее активных фирм. К примеру, 15 октября на наличном рынке 90% торговой активности всех PTF-компаний приходилось на 10 самых активных из них, и в тот же день 80% торговой активности всех банков связывали с 10 наиболее активными банками-дилерами. Похожая ситуация наблюдалась и на фьючерсном рынке.

- Анализ изменения позиций, проведенный после публикации данных о розничных продажах, указывает на резкие изменения чистых позиций у различных типов игроков на рынке. Однако во время окна событий изменения чистых позиций были незначительными. Это говорит о том, что смена отношения инвесторов к глобальному риску и их позиций может частично объяснить движение цен в течение дня, но не может объяснить скачки цен во время окна события.

- Во время окна события наблюдалось неравенство объемов сделок, инициированных покупателями и продавцами: в первой части окна события наблюдался рост цен, и больше сделок было инициировано покупателями; во второй части окна события наблюдалось снижение цен, и больше сделок было инициировано продавцами. Наличие такого неравенства характерно для периодов существенного движения цен в одном направлении. Такого рода сделки, ведущие к поглощению ликвидности, совершаются по инициативе и банков-дилеров, и PTF-компаний, причем наибольший процент составляют PTF-компании. В то же время имеются веские основания предполагать, что во время окна события все PTF-компании еще и предоставляли ликвидность: это значит, что PTF-компании могли использовать более одного типа стратегий.

- Несколько крупных операций – хоть и имеющих такой же объем, что и в остальные дни из выборки – было совершено в период между появлением данных о розничных продажах и началом окна события. Некоторые связывают этот факт со значительным сокращением глубины рынка, наблюдавшемся на протяжении этого периода и в начале окна события. Однако анализ не выявил непосредственной связи между волатильностью цен и одной или более крупными сделками, заявками или резкой сменой позиции во время окна события.

- Значительное сокращение глубины рынка, произошедшее после выхода данных о розничных продажах, судя по всему, является следствием большого объема сделок и изменения степени активности банков-дилеров и PTF-компаний на наличном и фьючерсном рынках. Во время окна события банки-дилеры старались увеличить свои спреды и в какой-то момент стали выставлять очень мало заявок на покупку на наличном рынке казначейских облигаций или не выставляли их совсем. В то же время PTF-компании стремились сократить количество исполняемых ими ордеров. Они в большей степени ответственны за снижение объема заявок, но им удавалось удерживать низкие спреды. Действия и тех, и других привели к сокращению видимой глубины наличного и фьючерсного рынков при оптимальном уровне цен.

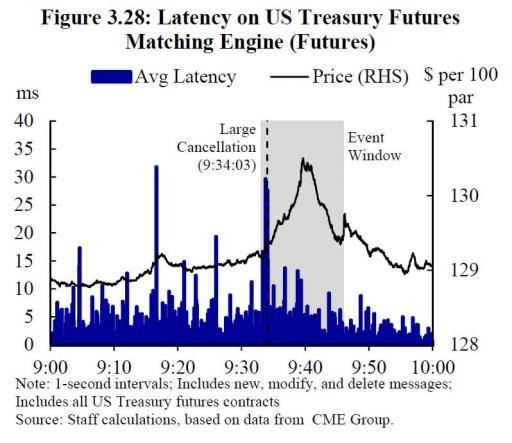

- Время, за которое фьючерсная биржа должна обработать входящие заявки, или «задержка», выросла незадолго до начала окна события. Эта задержка была связана с резким увеличением потока сообщений, которое в данном случае было вызвано частой отменой ордеров. Кроме того, данные проведенных транзакций указывают на рост объемов «самоторговли» [англ. self-trading] во время окна события. В отчете «самоторговля» определяется как совершение операций, в которых одна и та же организация играет роль и продавца, и покупателя, фактически не переводя никаких средств. Помимо того, что «самоторговля» занимает немалую долю всего объема торгов, она проводилась не только 15 октября, но и в другие дни из выборки. Связи между чрезвычайно высоким уровнем отказов или «самоторговлей» и окном события обнаружено не было.

Таким образом, составители отчета приходят к следующему выводу:

В конечном счете, невероятно высокие объемы торгов, снижение глубины в книге заявок, изменения в потоке ордеров и обеспечение ликвидности, а также небывалая рыночная активность вместе предоставляют ценные сведения о факторах, которые могли бы привести к снижению ликвидности, повышению волатильности и резким скачкам цен, которые можно было наблюдать 15 октября.

Если вкратце – слишком много слов, тогда как стоило показать лишь один график.

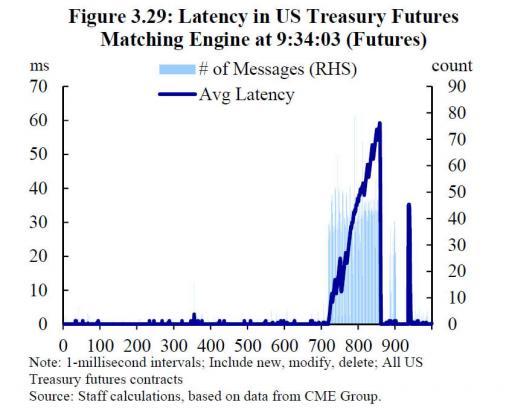

Что на нем показано? Если помните, на самом первом графике резкое снижение доходности (вместе с ростом цен) произошло ровно в 9:34 (и 3 секунды). Вот как выглядит официальное пояснение к этому графику:

На рисунке 3.29 показано увеличение числа отправленных сообщений и величины задержки в течение одной секунды в 9:34 с точностью до миллисекунды. На нем также видно, как максимальная скорость передачи сообщений (около 40 сообщений в миллисекунду) постепенно ведет к снижению быстродействия движка, сводящего покупателей с продавцами. Как только скорость упала, задержка торговой платформы тут же снизилась до своего первоначального значения. Частая отмена заявок, которая наблюдалась незадолго до начала окна события, не влияла напрямую на движение цен в это же время, если учитывать разницу этих цен по сравнению с рыночной. Однако возникшая задержка могла повлиять на скорость торговли других игроков рынка, увеличив время ожидания с момента размещения ордера до его возможного исполнения на платформе. Поскольку участники рынка следят за величиной задержки и включают ее в свои торговые стратегии в качестве переменной, внезапные изменения задержки могли сильно повлиять на активность игроков.

Ничего не понятно. И вот еще кое-что: «Учитывая ограниченные возможности движка любой биржи одновременно обрабатывать поступающие сообщения и сводить вместе покупателей и продавцов, получаем, что чрезвычайно большой поток сообщений на некоторое время приводит к резкому увеличению задержки торговой платформы».

Вот что произошло на самом деле: масштабная «накрутка котировок» [англ. quote stuffing] (которую можно ясно увидеть на рисунке 3.29) в виде резкого роста числа сообщений привела к всплеску накопленной задержки исполнения ордеров, которая, в свою очередь, привела к росту цены со 129 до более 130 пунктов всего за пять минут. Цена вернулась на прежнюю отметку после того, как «накрутка котировок» была прекращена.

Знакомая ситуация? Мы совместно с Nanex точно так же описывали причину обвала фондового рынка в мае 2010 года: ей был не какой-то индиец, торгующий из дома своих родителей в пригороде Лондона, а либо тщательно разработанная вредоносная программа, либо сложный алгоритм, вышедший из-под контроля. Тем, кто забыл, что тогда произошло, настоятельно рекомендуем перечитать статью «Как HFT-стратегия «накрутки котировок» привела к резкому снижению котировок акций 6 мая и в любой момент может вызвать обвал всего рынка».

В любом случае единственной причиной обвала рынка была именно «накрутка котировок»: сначала на фондовом рынке в мае 2010 года, а затем на рынке казначейских облигаций в октябре 2014 года.

Вину PTF-компаний, а точнее HFT-компаний, подтверждает график, демонстрирующий резкий рост объема торгов для разных типов компаний и ордеров. Этот рост был вызван деятельностью HFT-фирм…

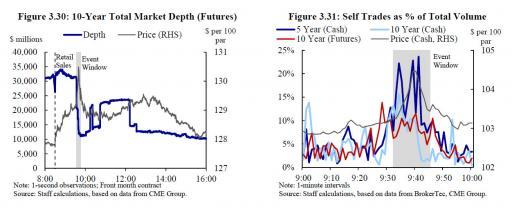

… наряду с резким сокращением глубины рынка, так как HFT-компании сильно увеличили объем торговли и устранили весь рыночный долг, более известный как ликвидность.

Оказывается, HFT-компании не только не предоставляют ликвидности, но и активно ее поглощают! Этот факт, как ни странно, полностью противоречит утверждениям сторонников HFT-трейдинга. И в этот раз источником обвинений является не какое-то голословное утверждение, а официальный документ, составленный членами ФРС, Министерством финансов, SEC и CFTC.

Более того, речь идет не только о «накрутке котировок» и стремительном росте числа поданных заявок, но еще и о частой отмене ордеров и «самоторговле»: все это – явные признаки «грязной работы» HFT-алгоритмов.

Анализ проведенных транзакций и данных из книги заявок во время окна события показал, что 15 октября наблюдалось два определенных типа активности – высокий уровень отказов и «самоторговля». Однако остается неизвестным, способствовали они скачкообразному движению цен или нет.

Частые отмены ордеров, происходившие в невидимой части стакана заявок на фьючерсы, помимо прочего, привели к высокой волатильности глубины стакана (включая видимые и невидимые ордера) на фьючерсном рынке (рисунок 3.30). Часть стакана заявок на фьючерсы, которую не могут увидеть участники рынка (она находится за пределами 10 лучших заявок на покупку и продажу), может составлять от 50% до 90% всей глубины рынка: такая ситуация наблюдалась как 15 октября, так и в другие контрольные дни.

Мы уже подробно рассматривали тему отмены ордеров. Но что собой представляет «самоторговля»: неужели HFT-компания торгует сама с собой? Честно говоря, так и есть:

Еще одной особенностью торгов 15 октября был высокий уровень «самоторговли» в определенные моменты во время окна события. «Самоторговля» в рамках данного отчета определяется как совершение операций, в которых одна и та же организация играет роль и продавца, и покупателя, фактически не переводя никаких средств. «Самоторговлей» как на наличном, так и на фьючерсном рынках занимались самые разные компании в различные промежутки времени. Например, на наличном рынке 10-летних казначейских облигаций «самоторговля» составляла 5,6% от всего объема торгов в контрольные дни, и 4,2% 15 октября (Таблица 3.9).

Как такое возможно, или, скорее, даже почему эта деятельность законна? Все просто: в этом и суть HFT-трейдинга – создать иллюзию активности, чтобы вытеснить настоящие ордера и опередить их.

«Самоторговлей» на наличном и фьючерсном рынках в основном занимались PTF-компании, возможно, потому что они могли одновременно запускать несколько отдельных торговых алгоритмов. Например, один из таких алгоритмов мог бы специализироваться на размещении лимитных ордеров на покупку или продажу в центре стакана, в то время как другой алгоритм мог бы делать ответные предложения с учетом определенных условий на рынке, пытаясь сойтись с другим алгоритмом той же самой фирмы. В отличие от PTF-компаний, банки-дилеры и хедж-фонды нечасто прибегали к «самоторговле» на наличном рынке, хотя известно, что они тоже пользуются алгоритмами.

Таким образом, в дополнение к сказанному ранее, «самоторговля» явно наблюдалась в момент обвала доходности казначейских облигаций:

Согласно полученным данным, во время окна события общая доля операций, проводимых для «самоторговли», была намного выше среднего значения. Во время роста цен в течение окна события доля 10-летних казначейских облигаций на наличном и фьючерсном рынках достигала 14,9% и 11,5% соответственно (рисунок 3.31). В период восстановления цен, когда они быстро снизились, доля «самоторговли» на наличном и фьючерсном рынках упала до 1,2% и 4,8% соответственно. К тому же, концентрация объема «самоторговли», проводимой PTF-компаниями, была очень высокой на обоих рынках во время окна события. Еще одной особенностью «самоторговли», проведенной во время окна события, была ее однонаправленность (рисунки 3.32 и 3.33). Например, с 9:33 до 9:39 разница между накопленным объемом «самоторговли» 10-летними казначейскими облигациями, инициированной агрессивными покупателями, и уровнем «самоторговли», инициированной продавцами, снизилась примерно до 160 миллионов долларов. Это составило почти одну пятую от общей разницы между сделками, совершенными за это время по инициативе покупателей, и сделками, инициированными продавцами.

Итак, предположим, вы хотите, чтобы стоимость финансового инструмента, будь то валюта или дериватив, взлетела. Что вы будете делать? Вы просто начнете c огромной скоростью покупать и продавать ценные бумаги самому себе, а биды и аски поднимутся еще выше и позволят привлекать любые, даже скрытые, ордера. Так вы либо добьетесь своей цели, либо не сможете привлечь доверчивых инвесторов, либо остановите «самоторговлю», и цены станут такими же, как до проведения манипуляции.

Вот, собственно, и все: именно так 15 октября HFT-компании, или точнее PTF-компании, вызвали панику на рынке облигаций. Но не стоит волноваться: если верить представленному отчету, WSJ и Ирен Олдридж, то на произошедшее повлиял целый «ряд факторов».

* * *

Наши читатели со всем этим уже знакомы, ведь за шесть с лишним лет мы изучили практически все аспекты фрагментированных, подвергавшихся обвалу рынков и манипуляции цен при помощи HFT-алгоритмов. Мы рады, что регулирующие и управляющие органы крупнейшего в мире рынка признали, хоть и неявно, что наша «теория заговора» была верна с самого начала.

Удивительно, что в отличие от отчета SEC об обвале фондового рынка в 2010 году – оказавшегося чистым фарсом и обвинявшего в обвале рынка компанию Waddel & Reed, а также последовавшего за ним документа, из-за которого ни в чем не повинный трейдер оказался за решеткой – в этот раз HFT-трейдинг был если и не сознательно, то, по крайней мере, явно выделен на общем фоне.

А это, по нашему мнению, подготовит почву для обвинения HFT-компаний в грядущем обвале рынка. Как заметили сотрудники Bloomberg, полученные результаты «наверняка, приведут к детальному изучению норм регулирования в HFT-индустрии».

В действительности же регулирующие органы прекрасно понимают, что происходит на рынках. И теперь, когда HFT-компании были уличены в обвале рынка облигаций, в неизбежном крушении фондового рынка – которое станет результатом неосторожных действий регулирующих органов по всему миру – прежде всего, будут винить HFT-компании, точнее PTF-компании. А в это время управляющие центральных банков будут делать все возможное, чтобы незаметно перебраться в страну, не экстрадирующую своих граждан.

Взгляните на Китай: его правительство так сильно боится, что финансовый пузырь на его фондовом рынке лопнет и повлечет за собой серию разрушительных социальных конфликтов, что готово бросить все силы на поддержку национального рынка. Власти США уже оказались на шаг впереди: они понимают, что обвал неизбежен и единственное, что им нужно – это козел отпущения, на которого можно будет переложить всю вину, когда рынок начнет рушиться.

Безымянные и безликие алгоритмы идеально подошли бы на роль такого козла отпущения.

Автор: ITinvest