Крупнейший оператор p2p-кредитовния (пользователи кредитуют пользователей) LendingClub в декабре прошлого года вышел на IPO и в первый день размещения подорожал с $5,4 млрд до $8,5 млрд. Roem решил посмотреть, как p2p развивается в России, и почему в большинстве случаев это сводится к выдаче дорогих займов до зарплаты, а не к кредитованию качественных заемщиков дешевле, чем в банках, как в случае с LendingClub. Мы поговорили с представителями «Вдолг.ру», которая начала заниматься «длинным» кредитованием по модели LendingClub и «Городом денег», которая пытается распространить p2p-модель на кредитование малого бизнеса.

Антон Тарасов, генеральный директор сервиса «Вдолг.ру».

Roem.ru: Благая идея более дешевого, чем в банках p2p-кредитования в России почему-то превратилась в онлайн-микрофинансовые организации с займами до зарплаты. Почему так произошло?

Антон Тарасов: Все банально: люди, кредиторы, не готовы сейчас давать «длинные» деньги, не готовы вкладывать на 18 месяцев. Что касается вообще р2р-кредитования в России, то мы достаточно долго были одни на рынке, и те компании кот появились позже — это скорее финансовая социальная сеть, а не р2р в том виде, в котором мы его сейчас видим на западе — как LendingClub, Zopa или Prosper. Для нас картина такова: есть спрос со стороны заемщиков и предложение со стороны кредиторов. Наша задача их правильно совместить, чтобы удовлетворить и кредиторов, и заемщиков. Заемщики хотят максимально длинные и дешевые деньги, кредиторы — минимальный срок и максимальную доходность. Наша задача — найти точку пересечения кривых и сказать, что это оптимальный продукт, то, что нужно рынку. Это как в классической экономической теории. У нас сейчас есть два основных продукта. Продукт для заемщиков — «длинные деньги» от 18 месяцев, которые дают достаточно дешево — от 22%, что по факту дешевле, чем у «Сбербанка» — самого дешевого розничного банка, который сейчас существует. И для кредиторов есть так называемые «pay day loans», то есть, более дорогие займы до зарплаты под 0,7% в день. Еще мы предлагаем кредитные продукты на месяц: запустили кампанию с «Рево Технологиями» — это потребительские займы, которые выдаются в магазинах и потом перепродаются на нашей площадке кредиторам.

— Сколько сейчас вы выдаете коротких займов, а сколько — «длинных»?

— 30% коротких и 70% «длинных». Спрос на «длинные» займы гораздо выше, чем на короткие. Вообще спрос на дешевые займы для улучшения качества жизни — то есть, купить что-то большое или сделать ремонт в квартире — это всегда более выгодная позиция. Она на самом деле выгодна всем — как кредиторам, так и заемщикам, потому желание вернуть такие займы значительно выше, чем в случае коротких и дорогих займов, которые берут в основном в какой-то чрезвычайной ситуации, когда человек вообще не думает о том, сколько ему возвращать. Ему важно, чтобы ему дали. А потом, когда кризисная ситуация проходит, он смотрит, сколько он должен и начинает обижаться, что кредиторы воспользовались его ситуацией и дали ему кредит под бешеные проценты. Этого мы как раз стараемся не допускать.70% того, что мы даем, нацелено на улучшение качества жизни. Но это не исключает того, что людям иногда нужно 7 тысяч до зарплаты. Если это не постоянная история, а эпизодическая, то это нормально. Потому что штрафы по банковским кредитам могут быть больше, чем ставка по однодневным займам. Этот короткий продукт у нас не основной, а вспомогательный. Основная история — это все-таки дать людям займ на повышение качества жизни.

— Как соотносятся риски кредиторов по длинным и коротким займам?

Самые дешевые займы, о которых мы говорили, под 22% - там сейчас нулевой риск, 0% просрочки. По коротким займам просрочка в среднем 15−17%. У нас есть договор с коллекторскими агентствам, и с 1 дня мы передаем долги на взыскание

— Другие участники рынка говорят, что в прошлом году ваша, до этого бурная активность, слегка поубавилась. Так ли это и почему?

— Мы начали в 2011 году, в 2012 и 2013 быстро развивались. Прошлый год был тяжелый для всех. Мы сделали глобальную перестройку, стали полным аналогом LendingClub. Ввели систему управления рисками, как у международных компаний. Ее главный принцип — это принудительный риск менеджмент, то есть, мы стараемся исключить ситуации, когда кредиторы не диверсифицируют свой портфель, а вкладывают в кого-то одного.

— Какие еще глобальные перестройки у вас произошли за прошлый год?

— Самый главный принцип, который был заложен в нашу систему — чтобы кредиторы не теряли свои деньги. Мы давали заемщикам размещать несколько небольших заявок — на 2, 5, 10 тыс., и, соответственно, кредитор мог разбить свой портфель в 100 тыс. на 10−15 займов разным заемщиков. Но это разделение было недостаточно для кредиторов с небольшими суммами, потому что если у кредитора было 10 тыс. руб., и он вложился в одного заемщика, этот заемщик мог и не вернуть. Это бизнес статистики. Он не залоговый, и в основном зиждется на статистике. Сейчас мы дали возможность кредиторам вкладывать в одного заемщика минимум 500 руб. То есть на свои 10 тыс. человек теперь может прокредитовать 20 заемщиков. Риск того, что не вернут 20 заемщиков, практически нулевой, полностью потерять свои вложения практически невозможно.

— То есть, кредиторы не могут потерять свои деньги?

— Чтобы несли убытки — это достаточно малая группа людей. Совсем малая. И то, это по причине того, что человек пришел, вложил 500 руб., и ему заемщик не вернул. Но кредиторов, которые вложили более 30 тыс. и несут убытки — таких нет. Есть те кто получает доходность ниже, чем планировал — на уровне банковского депозита, 10−15%, вместо 20−25%. И то, таких мало.

— Для кредитора 30 тысяч — это такой порог безубыточности?

— Да. Вообще мы считаем минимальным порогом 15 тыс. Тогда кредитор может прокредитовать 30 человек, и вероятность того, что ему не вернет сразу много, то есть, что он будет не в статистике сайта, а попадется у него хуже выборка — она минимальна. Хотя лучше, конечно, когда есть 50 тыс., чтобы прокредитовать 100 заемщиков.

— Сколько сейчас пользователей у сервиса?

— 300 тыс. пользователей — заемщиков и кредиторов, иногда тяжело их различить, потому что бывает, что кредиторы становятся заемщиками и наоборот. В общем, это те, кто обратился к нам, прошел регистрацию и готов воспользоваться услугами. В основном мы приросли за 2013 и 2014 год — получили по 90 тыс. пользователей.

— Как их приводили?

— Лидогенераторы, пресса. Причем пресса работает хорошо на узнаваемость, и нас ищут в «Яндексе» напрямую по имени.

— Как происходит проверка заемщиков?

— В несколько этапов. Первичный пре-скоринг определяет, относится ли клиент к категориям, которые мы считаем для себя правильными. Например, мы не даем кредиты людям, у которых есть просроченная задолженность. Дальше идет обращение в Бюро кредитных историй, плюс всевозможные системы антимошенничества — сейчас мы работаем с «Национальным хантером». Также проверяем по системам судебных приставов и паспортов в ФМС, недавно стали участвовать в проекте «Финкарта», который собирает данные по коллекторским агентствам.

— Просроченная задолженность — плохо, а с обычной задолженностью берете?

— Просто задолженность — это хорошо, потому что в основном все наши клиенты имеют кредитную историю. Без наличия кредитной истории мы не можем сделать оценку рисков. Таких клиентов мы берем в очень малом количестве, и только если по всем остальным проверкам он проходит. После автоматической проверки наступает проверка кредитного инспектора, который звонит по месту работы и по местам проживания, то есть, это уже такой человеческий анализ. В некоторых случаях запрашиваем документы с места работы — справки 2 НДФЛ и какие-либо другие подтверждения. Когда клиент проходит все проверки, скоринговая система присваивает ему рейтинг и доступную для него ставку.

— Те, кто хочет перекредитоваться — ваш клиент?

— Перекредитовка — наш клиент. Тем более, что достаточно большой процент людей, который по кредитным картам платит много и хочет перекредитоваться на 1,5 года, чтобы снизить ежемесячную нагрузку.

— То есть, в отличие от микрофинаносв, ваши клиенты — это не те, кому отказали все банки?

— Не т. е. Для проверки мы пускаем всех и видим, что есть ряд заемщиков, которые даже не обращались в банки. Конечно, приходят и те, у кого много запросов в банки и отказов. Им тоже даются займы, но под другую ставку, не под 22%. Вообще отказов у нас 90%, мы одобряем только 10% тех людей, которые пришли. Это очень невыгодный для сервиса уровень, потому расходы мы несем на проверку всех 100%, при этом зарабатываем только с 10%. Но это вынужденная мера из-за ситуации на рынке потребительского кредитования. Иначе мы нарушим главный принцип — что кредиторы не должны терять деньги.

— А есть ли какой-то усредненный портрет кредитора на вашей площадке?

— Это очень разный контингент людей. Есть и молодежь, и люди среднего возраста. И офисные сотрудники, и фрилансеры. Средний уровень финансовой грамотности у них достаточно высокий. Они понимают, что такое кредит, как он работает.

— На чем зарабатывает сервис?

Наш заработок комиссионный. Мы берем вознаграждение с заемщика. Оно варьируется от 2% до 8%, в зависимости от суммы и от рейтинга заемщика.

— Регулируется ли ваша деятельность законодательно?

— Отдельного закона для нее нет, но есть закон о потребкредите, и мы ему соответствуем.

— В Америке уже говорят о том, что принговое кредитование может заменить традиционный банкинг. В России явно до этого еще очень далеко, верно?

— Наш рынок испытывает сложности в отличие от американского. Высокая ставка по депозитам сдерживает быстрый рост. В Америке ставка по депозитам — это 1,5% максимум. У нас только ставка ЦБ 14%, некоторые банки до сих пор дают 20% годовых. Сложно найти кредиторов под 20%, когда есть банки с госгарантиями, которые берут деньги под те же 20% годовых. С другой стороны, ставки по кредитам сейчас выросли. 20% по депозитам это кризисная ситуация. К лету, думаю, ставки опустятся до 15%, и тогда у людей все-таки будет выбор — вложиться в депозит под 15% или в кредитование под 20%.

Юлиан Лазовский, директор сервиса «Город денег».

— В России вы единственные пытаетесь делать p2b — кредитование бизнеса, минуя банки. Как вас занесло в этот сегмент?

Юлиан Лазовский: На Западе у этого сегмента есть провокационный лозунг «Долой банки», потому что банки являются прослойкой. Любой клиент либо дает деньги банку, либо деньги у банка берет. Те, кто занимаются p2p на Западе, говорят том, что такими вещами нужно заниматься напрямую друг с другом, чтобы не кормить огромный штат банкиров и Центробанка. Можно просто одним делать ставки повыше, другим пониже, и люди будут счастливы. Мы взяли за основу великобританскую Funding Сircle. Сейчас по объему кредитования они почти как банк. Мы еще только как филиал банка.

— В чем ваше отличие от банка, если смотреть с точки зрения заемщика?

— Мы применяем систему оценки бизнеса ЕБРР, когда смотрят на клиента таким, какой он есть. Крупные клиенты оцениваются по официальной документации, а малый бизнес зачастую сдает нулевую декларацию, как будто у них ничего нет, хотя на самом деле бизнес есть. Соответственно, невозможно оценить малый бизнес по документам. У нас за основу берется фактическое положение дел — приходит специалист, проводит различные проверки, интервью по месту ведения бизнеса, составляет собственное представление и, исходя из этого, делает выводы о кредитоспособности клиента. После этого на портале выкладывается заявка с описанием, разумеется, безличностным, в котором заменены все названия, по которым можно идентифицировать клиента. В заявку входит описание бизнеса — его состояние, баланс, отчет о прибылях и убытках, перспективы. Также сумма, срок, ожидаемая клиентом ставка и обеспечение. Мы позволяем брать займы от 300 тыс. руб. до 2 млн на срок от 1 до 3 лет. Мы призываем заемщиков предлагать надежное обеспечение — авто, недвижимость. Это увеличивает привлекательность — вы же не пойдете в банк без АСВ, вы пойдете туда, где вклады застрахованы. Причем бизнес — очень хороший заемщик. Если посмотреть статистику, то уровень дефолта у бизнеса наименьший. По сравнению с потребкредитованием это примерно 5 к 20. У нас был только 1 проблемный кредит, и мы организовали его продажу коллекторскому агентству. Ни один из инвесторов не потерпел убытка. Не получил запланированную прибыль — да, потому что договор был расторгнут досрочно, но и убытка тоже не было.

— Но ведь часто у бизнеса фактически нет активов для залога: оборудование в лизинге, помещение в аренде.

— Активов нет только у сферы услуг, у рекламщиков, например. Но у них есть личные активы — мы предлагаем предоставить частные авто в залог. Заимодавец, зарегистрированный на портале, может читать все заявки и решать, кому он хочет дать денег, а кому — нет. Минимальная сумма, которую можно вложить — 100 тыс. руб. Но мы призываем не вкладывать все сбережения в одну заявку. У нас работает аукцион по голландскому типу — например, ожидаемая ставка — 20%, заимодавец может предложить 30%, а кто-то предложит 25%. Аукцион голландского типа идет на понижение, в нем есть элемент торгов. Это как Ebay — что-то можно купить дороже, что-то дешевле. Сейчас разброс по ставкам — от 25 до 35%. У банков до кризиса был разбег от 12% для крупного бизнеса до 30%. У некоторых банков доходило до 60%, хотя официальная ставка была 25%. У нас есть внутренний рейтинг — мы относим бизнес к одной из категорий стабильности. Если стабильность высокая, то ставка должна быть ниже. Но мы не можем управлять желаниями клиента и инвестора. У нас зарегистрировано 4 тыс. инвесторов и 10 тыс. заемщиков. Они могут договориться и принимать те ставки, которые они хотят.

— Скольким у вас отказывают в размещении заявки?

— Отсев по стоп-факторам — 50% минимум. Есть определенный портрет неплатежеспособного клиента. Например, бизнесмен, который зарегистрирован в одном месте, бизнес ведет в тысяче километров от него, своего жилья нет, он в состоянии полукочевника. Такие граждане часто попадают на просрочку — если у них что-то начинает плохо идти, они переезжают в другой город. Если по данным Федеральной службы судебных приставов у человека уже идет исполнительное производство, мы также не можем рекомендовать дать ему денег. Не работаем с теми, у кого есть судимость по особо тяжким статьям. Когда мы, общаясь с клиентом, понимаем, что у него бизнес находится не в стадии роста, а в стадии падения, тоже отказываем.

— Тогда какой бизнес остается? Те, у кого хорошо идут дела, но кому отказали в банке?

— Банк мог даже не отказать, а поставить в лист ожидания. И человек ждет, ждет, ждет, и у него уже нет сил. К нам в таких случаях приходят и говорят — я уже 1,5 месяца жду ответ. Если я быстрее получу деньги у вас, то я возьму у вас. Для бизнеса мы привлекательны еще и тем, что мы компания с живым лицом. С заемщиком общается живой человек, он проводит финансовый анализ. Он уже на месте может сказать, какие у бизнеса шансы на получение кредита. В отличие от банка, который непонятно что пишет в резюме о вас — баланс плохой, отчет о прибылях и убытках кошмарный — и ставит там цифры, вы не знаете какие, это все банковская тайна, у нас все заключения специалиста выкладываются в интернете и прикладывается к кредитной заявке. Заемщик видит, что у него написано и в принципе может протестовать — мол, здесь вы неправы, у меня больше активов, у меня 5 автомобилей, а не 2. Мы говорим — покажите документы еще на 3 автомобиля. Если показывают — исправляем цифру. У нас есть заявки, которые инвестируются в течение нескольких часов — если заявка попадает на тех, кто знает этот бизнес и в него верит.

Что касается банков, то они не восстановили кредитование в прежних объемах. Это сугубо мое личное мнение, но я считаю, что и не восстановят в тех объемах, которые были год назад. Все это будет гораздо сложнее. Сейчас крупные банки, которые хорошо кредитовали бизнес, кредитуют только повторных клиентов.

— Как приводите клиентов на площадку?

— Интернет-реклама. Раньше давали одинаково и для кредиторов, и для заемщиков. В какой-то момент получилось, что инвесторов стало больше, чем заемщиков, и мы перестали тратить деньги на привлечение инвесторов. Они находят нас сами через поисковики по запросу «инвестиции». У нас на сайте есть большой раздел для инвесторов.

— На чем вы зарабатываете?

— Мы берем комиссию 1%. Это очень по-божески, учитывая, что банки дают деньги под 25%, а вклады берут под 12%.

— Проект приносит прибыль?

— Да, мы операционно прибыльны, но вообще такого рода проекты окупаются за 3−4 года, а нам всего 2 года.

— Кредиторам вы даете какие-либо гарантии?

— Сама площадка им ничего не гарантирует. Есть наши партнеры — микрофинансовые организации, которые сами оценивают бизнес по нашей методике, проводят финансовый анализ и по его результатам готовы предоставить поручительство за определенную сумму: если заемщик платить не будет, они заплатят за него. Они это делают, потому что сами проверили бизнес и готовы гарантировать его платежеспособность.

— Постойте, МФО — это же деньги до зарплаты? Какие гарантии по кредитам?

— Это очень важный момент. МФО — это изначально система поддержки малого бизнеса. То что произошло в РФ, во что они превратились — это очень печально, потому что государство создавало эту систему для помощи бизнесу. У нас есть несколько МФО, которые работают с бизнесом, как и должны. Остальные просто стали ростовщиками.

Это беда, это большая беда.

— Вас не тревожит, что вы один-единственный игрок в этой нише?

— Да, по кредитованию бизнеса мы единственные, и я надеюсь, что со временем мы сможем занять лидирующие позиции, потому что это эволюция финансовой системы, никуда от нее не деться. Когда нас спрашивают — вы банк или не банк, мы говорим, что мы Avito, но такое Avito, которое, если человек продает шкаф, едет к нему домой и проверяет — есть ли действительно этот шкаф, а потом говорит — да, шкаф есть, и его можно покупать.

Рынок частного заимствования сопоставим с рынком кредитования. Такой статистики нет, но я уверен в этом. Мы говорим людям: даже если вы хотите дать деньги друг другу, сделайте это через нас, тогда это все будет юридически грамотно и красиво. Мы берем на себя ответственность за качество договоров и идентификацию подписантов, потому что потом могут с этим возникнуть юридические проблемы.

Рынок краудлендинга зародился до финансового кризиса, но получил бурное развитие во время кризиса и после него. По итогам 2013 г. объем мирового рынка превысил 5 млрд долл.

Среднегодовой темп роста в 2010—2013 гг. составил 128%. Учитывая, что рынок находится в стадии экспоненциального роста, его объем в 2014 г. может достигнуть 10 млрд долл., а к 2016 г. превысить 20 млрд долл.

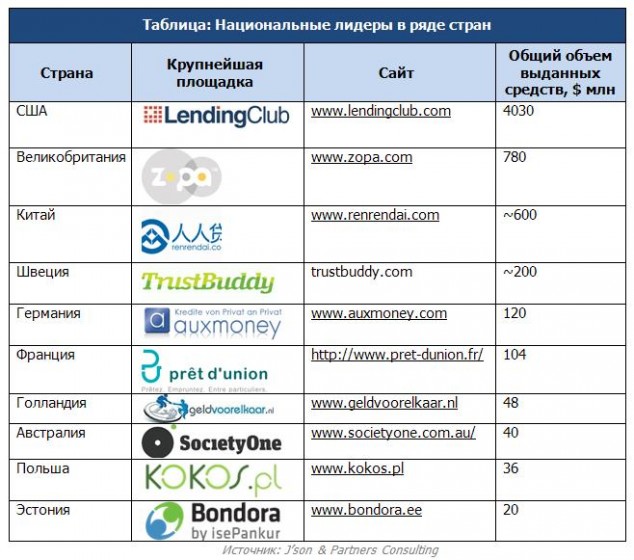

Аналитики J’son & Partners Consulting на основе проведенного анализа выделили национальные площадки-лидеры в 15 странах мира. Наименования площадок и общий объем выданных кредитов за все время существования ряда площадок представлен ниже.

Сейчас, по мнению экспертов J’son & Partners Consulting, краудлендинг в России является самым значительным сегментом рынка краудфинансов — 400−440 млн руб. или 66% рынка краудфинансов. Большая часть рынка приходится на онлайн-платформу ВДолг.Ру и систему Webmoney Transfer.