Технология блокчейн призвана радикально изменить различные отрасли экономики, но больше всего потенциальных возможностей для ее применения сосредоточено в финансовом секторе, в т.ч. и в банках. В данной статье мы сравниваем ряд пилотных блокчейн-проектов реализованных российскими банками с аналогичными проектами их зарубежных коллег.

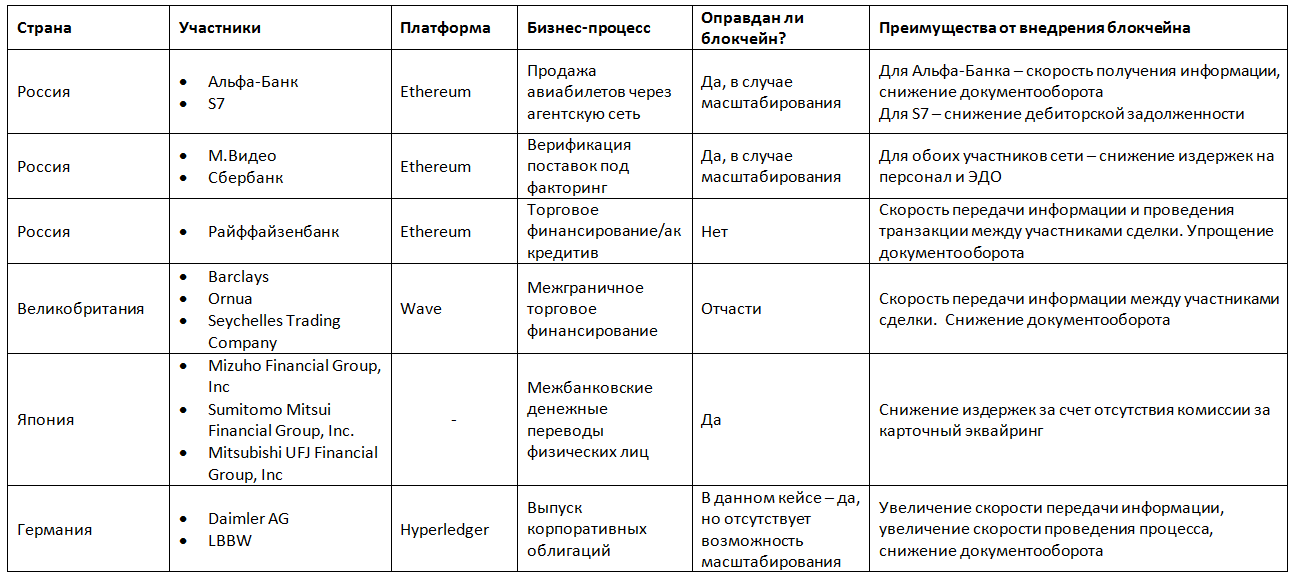

В таблице представлено краткое описание проектов (кликабельно), более подробно о них мы расскажем ниже.

Российские банки

Альфа-Банк и авиакомпания S7

В июле 2017 года Альфа-Банк запустил совместный проект с авиакомпаний S7. Если коротко, это приватный блокчейн на базе Ethereum для проведения расчетов между авиакомпанией и её агентами по продаже билетов. Альфа-Банк выступает в качестве расчетного банка в данной схеме. Зачем здесь нужен блокчейн?

На первый взгляд кажется, что такое взаимодействие можно было бы настроить с помощью OpenAPI или прямого подключения систем авиакомпании к системам банка (host-to-host). Но, в случае масштабирования системы и подключения к данной платформе других банков и/или авиакомпаний, возникает проблема недоверия. Это как раз та предметная область, в которой блокчейн максимально эффективен. Плюс, приватный блокчейн позволяет владельцу платформы регулировать размеры блока и размер комиссии в зависимости от нагрузки сети. К слову, в сети работает достаточно простой по своей логике смарт-контракт. Его задача не более чем давать указания системам банка и авиакомпании на выполнение определенных функций. Сам по себе он не производит никаких расчетов.

Для авиакомпании данный способ работы с агентами полностью меняет устоявшийся бизнес-процесс. До внедрения этого продукта авиакомпания выдавала агенту на реализацию билеты на определенную сумму под банковскую гарантию. По итогам каждой декады производились сверки и только после этого осуществлялись расчеты. Другими словами, авиакомпания выступала кредитором для своих агентов. Так работает не только S7, это устоявшаяся на рынке авиаперевозок бизнес — модель. После внедрения блокчейна расчеты с агентами происходят в режиме реального времени, что позволяет авиакомпании сократить дебиторскую задолженность.

Данная платформа является хорошим примером применения блокчейна (только в случае масштабирования), но наличие некоего центрального расчетного центра не делает этот проект эталонным применением блокчейна, хотя без него эта система в текущих рыночных реалиях не смогла бы работать.

На данном этапе (пока в системе работает 2 участника) для банка блокчейн лишь ускоряет время расчетов и упрощает документооборот, но для авиакомпании блокчейн позволил изменить привычные бизнес-процессы и сократить дебиторскую задолженность.

Сбербанк Факторинг и М.Видео

М.Видео и Сбербанк Факторинг с недавних пор используют блокчейн-платформу для верификации поставок под факторинг. Как это работает? М.Видео и Сбербанк Факторинг в определенном формате загружают данные по всем поставкам, которые имеются в их системах через web-интерфейс в блокчейн. Смарт-контракт на приватной сети Ethereum, производит сопоставление данных из обоих файлов, и в результате выдает каждому участнику сети их же файлы, но с пометкой, найдена ли поставка у контрагента или нет. Чем же этот способ взаимодействия лучше ЭДО или других решений?

Как и в случае с проектом Альфа-Банка и S7, при масштабировании платформы, подключение новых факторов или дебиторов вызывает вопросы недоверия и сохранения конфиденциальной информации. Блокчейн за счет децентрализации позволит избежать этих трудностей. Более того, данная платформа может выступить единым и уникальным способом верификации поставок, особенно для дебиторов, чьи поставщики могут финансироваться в различных банках. Достаточно проблематично и дорогостояще использовать и поддерживать разнообразные способы взаимодействия: одни используют ЭДО, другие имеют некие внутренние системы для подобных нужд, третьи делают это вручную, используя телефон и почту. Наличие универсального смарт-контракта позволит унифицировать процесс верификации, оптимизировать издержки, как факторов, так и дебиторов.

На данный момент к платформе присоединился новый фактор – Альфа-Банк, что уже делает использование блокчейна оправданным, так как оба фактора не хотят раскрывать друг другу информацию о поставщиках, которые у них обслуживаются, отсюда возникает проблема недоверия, которая закрывается использованием блокчейна. Среди всех проектов, реализованных российскими банками, данный является наиболее показательным, так как на текущий момент он решает сразу несколько проблем для участников:

- Сокращение издержек на персонал;

- Сокращение количества систем, используемых дебитором и фактором;

- Создание нового единого способа взаимодействия без центрального участника, как в случае с ЭДО.

Более того, данной платформе есть куда развиваться. Вполне возможно, что в ближайшем будущем в смарт-контракт также будут переведены расчеты и финансирование поставщиков по итогам сверки.

Блокчейн-платформа для сделок торгового финансирования от Райффайзенбанка

Это тот пример, который нельзя назвать работающим решением, но R&D подразделение Райффайзенбанка, в качестве эксперимента, создало рабочий концепт платформы для торгового финансирования на приватной сети Ethereum.

Это еще один пример того, как существующий банковский продукт можно переложить на блокчейн. Достаточно показательный кейс, в котором блокчейн используется только для ускорения процессов. Это больше похоже на эксперимент с новой технологией, и представители банка это не скрывают.

Основная проблема данного примера заключается в том, что и покупатель и продавец обслуживаются в одном банке, который и выступает гарантом сделки. Такова изначальная идея проекта — ничто не выходит за пределы банка. Тогда, если все процессы совершаются внутри банка, зачем использовать технологию, которая создана для того, чтобы убрать из взаимодействия некий центральный контролирующий орган и сделать все децентрализованным?

Да, подобное решение позволяет значительно снизить документооборот и автоматизировать некоторые процессы, но в целом решение выглядит неполноценным.

С учетом того, что сами авторы проекта заявляют, что это лишь способ изучить технологию блокчейн, и, скорее всего, этот способ взаимодействия не будет рабочим, в данном проекте нет ничего плохого, если его авторы сделают правильные выводы.

Зарубежные банки

Торговое финансирование Barclays Bank

В отличие от примера с Райффайзенбанком, команда Barclays пошла немного другим путем. Они постарались использовать блокчейн для ускорения передачи информации через границы стран, денежные средства же направились стандартным путем через каналы SWIFT. Стоит отметить, что данное решение легло в основу решения «Цифровой аккредитив», который будет использоваться в Мастерчейне (проект ЦБ РФ и Ассоциации Финтех). Существует два основных различия между данным проектом и проектом Райффайзенбанка:

- В случае с Райффайзенбанком все операции проводились в рамках одного банка. В случае с Barclays это трансграничное торговое финансирование, в котором банк выступает в качестве владельца платформы и гаранта передачи информации;

- В своем решении для хранения информации и документов Райффайзенбанк использовал децентрализованную платформу Storj.io, в то время как Barclays используют централизованный сервер, хранящий документ и хэш этого документа, который кладется в блокчейн.

Если первое является положительным фактом в сторону реализации Barclays при сравнении двух очень схожих проектов, то второе отличие является большим шагом в сторону, противоположенную от децентрализации. Получается, что Barclays выступает центральным звеном в вопросе хранения документации и имеет возможность «вносить изменения в данные, хранимые на сервере».

Говоря о проекте в целом и сравнивая его с проектом Райффайзенбанка, можно сказать, что, концептуально, проект Barclays продвинулся немного дальше с точки зрения развития, чем его российский аналог.

Межбанковские P2P переводы в Японии

Данный кейс схож с проектом М.Видео и Сбербанк Факторинг, потому что в нем речь также пойдет про банковский продукт и значительное снижение издержек. И это также из самых показательных проектов с точки зрения децентрализации. Мечта, которой грезили банки по всему миру – избавится от карточного эквайринга, снизить издержки и не платить комиссию Visa и MasterCard, была реализована и воплощена японской компанией Fujitsu и тремя японскими банками. Fujitsu удалость сделать достаточно простое, элегантное и децентрализованное решение с применением блокчейна.

Блокчейн сеть используется в данном случае как передатчик информации между банками и в то же время клиринговая система, которая сообщает одному банку, сколько денежных средств он должен перевести в пользу другого банка. Использование подобного рода решения, а также стандартные межбанковские каналы и способы взаимодействия позволяют обойти третьих участников достаточно простого бизнес-процесса.

Этот пример также демонстрирует, что для решения каких-то существующих проблем необязательно использование криптовалюты или токенов. Грамотное применение блокчейна может значительно повлиять на доходы и бизнес банка.

Сравнивая его с решением от М.Видео и Сбербанк Факторинга, важно сказать, что подобное взаимодействие также может быть неким унифицированным решением, которое избавит всех участников системы от различных систем, центральных органов и/или большого объема ручных задач.

Стоит также отметить, что проект М.Видео в какой-то мере «убивает» бизнес провайдеров ЭДО, а проект Fujitsu, прежде всего, бьет по Visa и MasterCard.

Выпуск облигаций Daimler AG банком LBBW

Как, наверное, можно было догадаться, третий кейс, который хотелось бы рассмотреть, будет чем-то схож с проектом Альфа-Банка и S7. Здесь так же речь пойдет о бизнес-процессе, который сложно представить без участия банка, но больше пользы больше приносит клиенту банка. Автоконцерн Daimler AG при участии банка Landesbank Baden-Württemberg (LBBW) выпустил корпоративные облигации на сумму €100 млн. с применением технологии блокчейн.

Весь транзакционный цикл в данном проекте (от создания, распределения, исполнения кредитного соглашения до подтверждения погашённого кредита и процентов по нему), был автоматизирован в цифровом виде через блокчейн. Реализовано все на системе Hyperledger. Помимо автоконцерна и банка в проект так же были вовлечены немецкие банки, который выступили покупателями облигаций.

Чем же примечателен тут блокчейн? В общем, определенная децентрализация в данной системе присутствует, LBBW выступает лишь гарантом денежных средств, а весь цикл проходит через децентрализованную сеть. Определенная степень недоверия у потенциальных покупателей возникает даже при отсутствии масштабируемости системы, в связи с чем, использование блокчейна вполне оправдано.

Более того, как для автоконцерна, так и для банков, подобная система значительно снижает объем ручного труда, увеличивает скорость передачи информации и проведения транзакций.

Сравнивая этот проект с решением от Альфа-Банка и S7, стоит отметить, что даже в отсутствии возможности масштабируемости, решение Daimler AG выглядит более лаконичным и использование блокчейна более оправдано. Но, принимая во внимание факт того, что в перспективе, платформа Альфа-Банка и S7 будут более децентрализованной и масштабной, тогда их решение использовать блокчейн будет более правильным. В случае с немецкими компаниями трудно представить, как можно превратить подобное решение в некую децентрализованную платформу.

Все вышеописанные решения не являются идеалом и эталоном, к которому стоит стремиться при разработке корпоративного блокчейн-проекта. Одни проекты являются более правильными и адекватными с точки зрения использования преимуществ децентрализации, другие — лишь эксперименты для тестирования новой технологии.

Есть три фактора, которые сильно осложняют и ограничивают возможности реализации блокчейн-проекта:

- Все проекты являются приватными сетями. Приватная сеть частично решает проблему недоверия, потому что владелец/автор системы сам выбирает, кого подключать к ней, а кого оставить за бортом. В связи с этим, любая приватная сеть обеспечивает только скорость передачи информации, что, отчасти, можно решить применением других технологий, таких как, например, OpenAPI;

- Из-за неопределенного юридического статуса криптовалют и токенов, банки и компании отказываются от их использования в своих системах, что, в большинстве случаев, вынуждает использовать некое третье лицо (банк) для проведения расчетов;

- Также не определен правовой статус блокчейна, в большинстве отсутствуют прецеденты, когда данные из блокчейна принимались судом как доказательство чего-либо. В связи с этим, многие компании опасаются использовать блокчейн для денежных переводов. Поэтому основной прицел идет на ускорение передачи информации, а денежные средства идут стандартными маршрутами (SWIFT или другие способы межбанковских переводов).

Российские банки не отстают от своих международных конкурентов. Те продукты, которые рождаются в R&D подразделениях банков и компаний, можно вполне смело масштабировать и на международный рынок.

Автор: G_Shush