Наблюдая за рыночными данными, я обнаружил один забавный факт. Сейчас расскажу о нём. Информация может оказаться полезной для всех тех, у кого есть какие-то инвестиции в фондовый рынок.

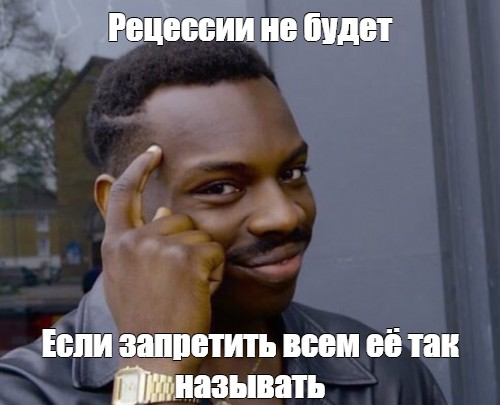

В США сейчас наблюдается "Не-рецессия". Дело в том, что по общепринятым правилам игры, падение экономики на протяжении двух кварталов подряд расценивается как начало рецессии, и так было всегда. Однако, падение ВВП на протяжении двух кварталов подряд в 2022 году президент Байден и глава ФРС Пауэлл расценивают как "НЕ-рецессию", и рецессией это называть сейчас не принято.

Аргументация в пользу такого отношения к событиям приводится следующая:

-

Экономика слишком сильно росла в 2021 после ковида, так что присутствует "эффект высокой базы".

-

Рынок труда сильный, безработица снижается, количество обращений за пособиями (Initial jobless claims) не растет.

-

Инфляция в мире и в США является причиной замедления, и она образовалась ввиду не подконтрольных правительству и ФРС причин (так называемая "Putinflation").

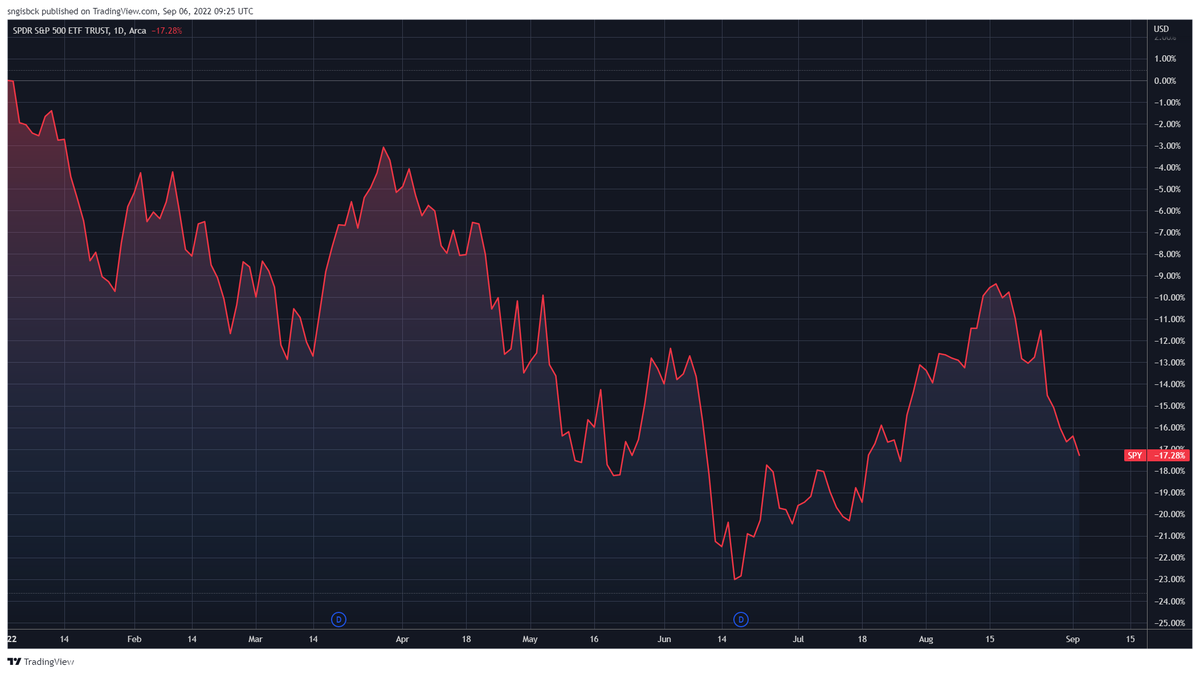

Акции

Пускай официально это "Не-рецессия", но технически это все-таки рецессия, и как и в любую другую рецессию, акции очень чувствительны к таким изменениям.

Так, самое известное мерило рынка акций США - индекс S&P500 с учетом всех дивидендов показывает результат -17% с начала года (в какой-то момент в июне было даже -23%).

Облигации

Обычно в моменты когда акции падают, надежные государственные облигации показывают обратный результат. Этот известный эффект ложится в основу самого распространенного подхода к долгосрочным частным инвестициям - "Портфеля 60/40", состоящего на 60% из акций и на 40% из облигаций. Я решил посмотреть: а что там с облигациями?

Это удивительно, но длинные надежные облигации - TLT (20+ Years US Treasury, голубой) показывают результат -22% даже с учетом купонных выплат! Даже хуже, чем акции. Это госдолг США с погашением через 20 лет и более.

Есть и другое мерило рынка облигаций США - Total US Bond Market ETF (BND, желтый). Он сплошь состоит из самых надежнейших облигаций. Суверенный долг США составляет в нем примерно половину. Долги компаний с самым надежным рейтингом (от А до ААА) составляют 35% от всего фонда, долги компаний со неплохим рейтингом (ВВВ) - остальные 15%. В нем нет ни единой мусорной облигации. Среднее время до погашения у облигаций составляет 5 лет (именно этот параметр сейчас влияет больше всего на глубину падения облигаций). И результат этого фонда с начала года составил -10%.

Хорошо, но есть инструмент, который практически всегда работал надежно. Это "короткие" векселя - госдолг США с погашением через 1-3 года (ETF SHY, фиолетовый). Обычно на любом графике результат SHY выглядит как ровная поднимающаяся вверх линия, которой всё нипочем. В 2022 году она осталась ровной линией, но обращенной вниз. Результат с начала года -3%.

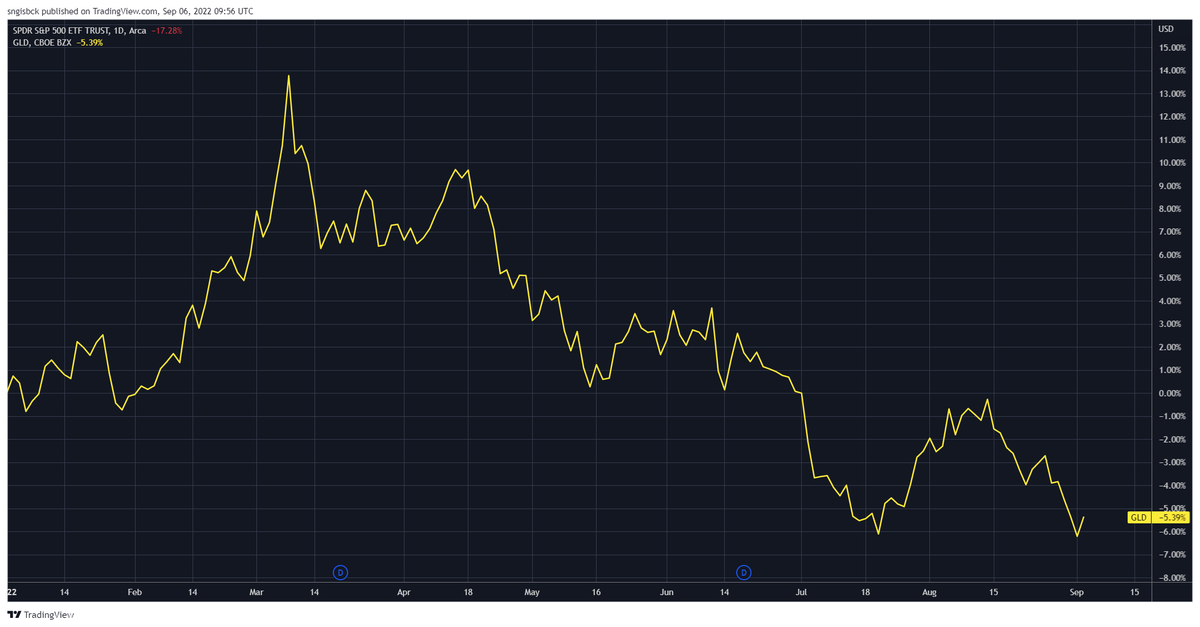

Золото

Окей, так иногда бывает! Акции и облигации могут одновременно показывать плохой результат. Особенно, в периоды высокой инфляции. Старые тертые калачи, молодость которых пришлась на период высокой инфляции, знают об этом. Рэй Далио, Гарри Браун и некоторые другие крупные инвестиционные мужи - изобрели свои "всепогодные" и "ленивые" портфели, в основу которых положили не только облигации и акции, но еще и золото.

Золото в феврале-марте неплохо росло (а что случилось), но в конечном итоге мы видим все то же падение, и скромные -5% с начала года.

Биткоин

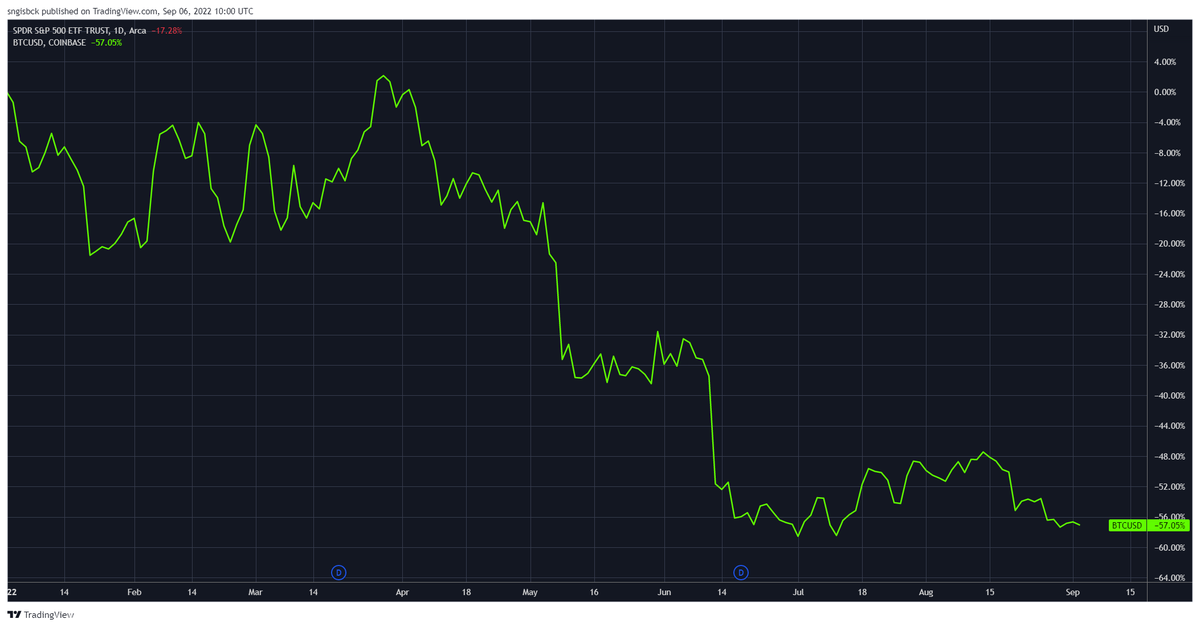

В 2018-2021 годах невероятно популярным стало утверждение, что Bitcoin - это новое, цифровое золото. Надежный, как швейцарские часы. В 2022 году такие вещи никто уже старается не произносить.

Возможно вы не в курсе, но Bitcoin в 2022 году не стал защитой вообще ни от чего, результат "цифрового золота" -57% с начала года.

Уникальность ситуации

Падает всё. Что-то сильнее, а что-то слабее.

Как правило, хорошим решением для кризисных периодов являлось составление "всепогодного" инвестиционного портфеля. Эту тему активно двигает один желтый российский банк, так что вы, вероятно, уже натыкались на подобного рода стратегии.

Обычно всепогодные портфели составляют из 3 основных компонентов: акции, облигации и золото. Я смоделировал "Всепогодный портфель", немного замиксовав облигации - так, чтобы получились и длинные, и средние, и короткие облигации в выборке. И оказалось, что "Всепогодный портфель" хорош в любую погоду за исключением той, которая устоялась в 2022 году.

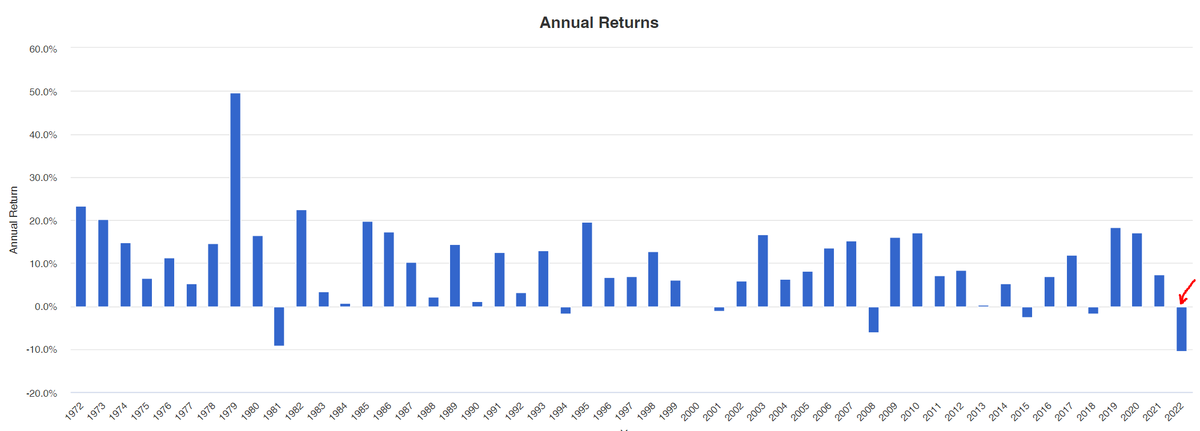

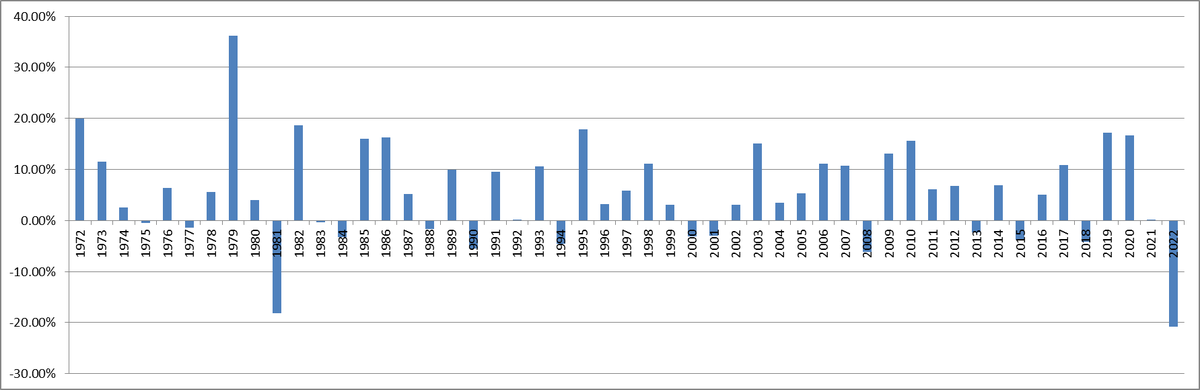

Результат сбалансированного "Всепогодного портфеля", состоящего на 33% из акций, 34% из облигаций и 33% из золота в 2022 году составляет -12,3% с начала года.

Худшим годом за наблюдаемые 50 лет был 1981 год, тогда всепогодный портфель терял -9%. Мировой финансовый кризис 2008 года был ужасным для акций, но надежные облигации чувствовали себя прекрасно, прибавляя до +22%. Золото в 2008 году также прибавило 5%. Так что совокупный результат для "Всепогодного портфеля" в кошмарном 2008 году составил всего -6%. В этом его сила - в самые плохие периоды он чувствует себя не так уж и плохо.

Самое печальное, что с поправкой на инфляцию (реальная, а не номинальная доходность) в 2022 году убыток по такому портфелю уходит за -20%:

И также это происходит впервые за 50 лет наблюдений. В чем же дело? Это удивительно, но 2022 год - это первый год, когда в минусе оказались все компоненты всепогодного портфеля! Акции падают, облигации не приносят столько купонной прибыли, на сколько падает их номинал, золото также не радует своим результатом. Вишенкой на торте является инфляция на уровне 8,5%, снижающая и без того отрицательный результат в реальном выражении, а также оказывающая давление на тех, кто решил переждать это время с высокой долей денежных средств на депозитах.

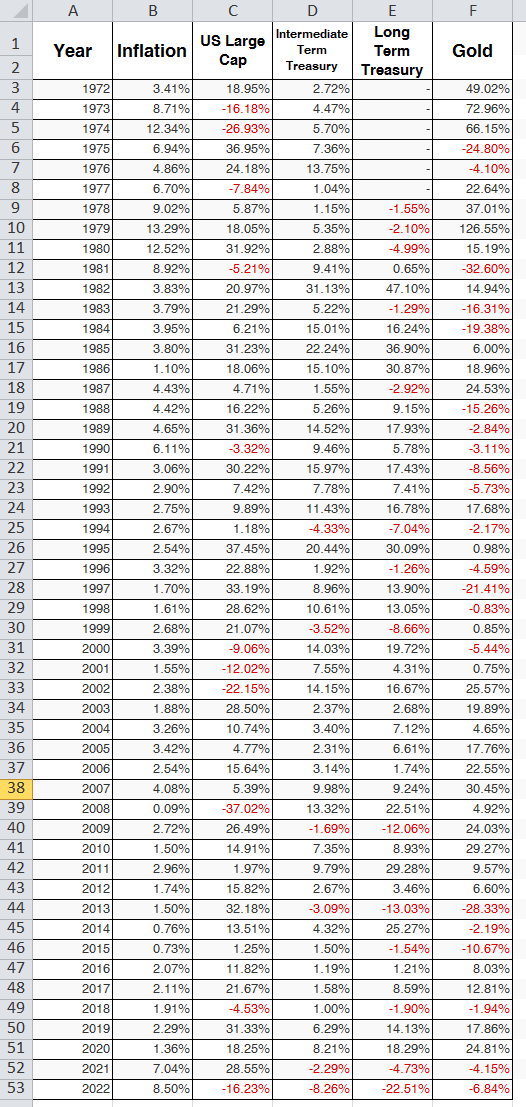

Вы можете убедиться из собранной мной таблицы: только в 2022 году наблюдается падение сразу всех компонентов. В предыдущие 49 лет из 50 хотя бы что-то одно было в плюсе и вытягивало за собой вверх результат этой стратегии. Но теперь всё сломалось.

Данные я получал с https://www.portfoliovisualizer.com/backtest-asset-class-allocation - это публичный источник, вы можете это перепроверить. К сожалению, ранее 1972 года данных в источнике нет, так что это не мое желание ограничиться именно таким периодом времени.

Естественно, добавление Bitcoin на небольшую часть портфеля тянет результат вниз. Сейчас популярным стало добавление в такие "всепогодные портфели" на современный лад криптовалютных активов примерно на 5% от всего объема. Такая небольшая доля Bitcoin в уже 4-компонентном всепогоднике привела бы к результату -15% в номинальном выражении и -23% - в реальном.

Но ведь что-то выросло?

Действительно, даже в 2022 году есть некоторые активы, которые показывают хороший положительный результат. К примеру, таким активом выступают "Товары" (Commodities) - они прибавили +30% с начала 2022 года. Рэй Далио в своей версии всепогодного портфеля рекомендовал добавлять "Товары" на 7,5% от всего портфеля. Полный состав Всепогодного портфеля Рэя Далио таков: 30% акций широкого рынка, 40% долгосрочных облигаций, 15% краткосрочных облигаций, 7,5% золота и 7,5% биржевых товаров.

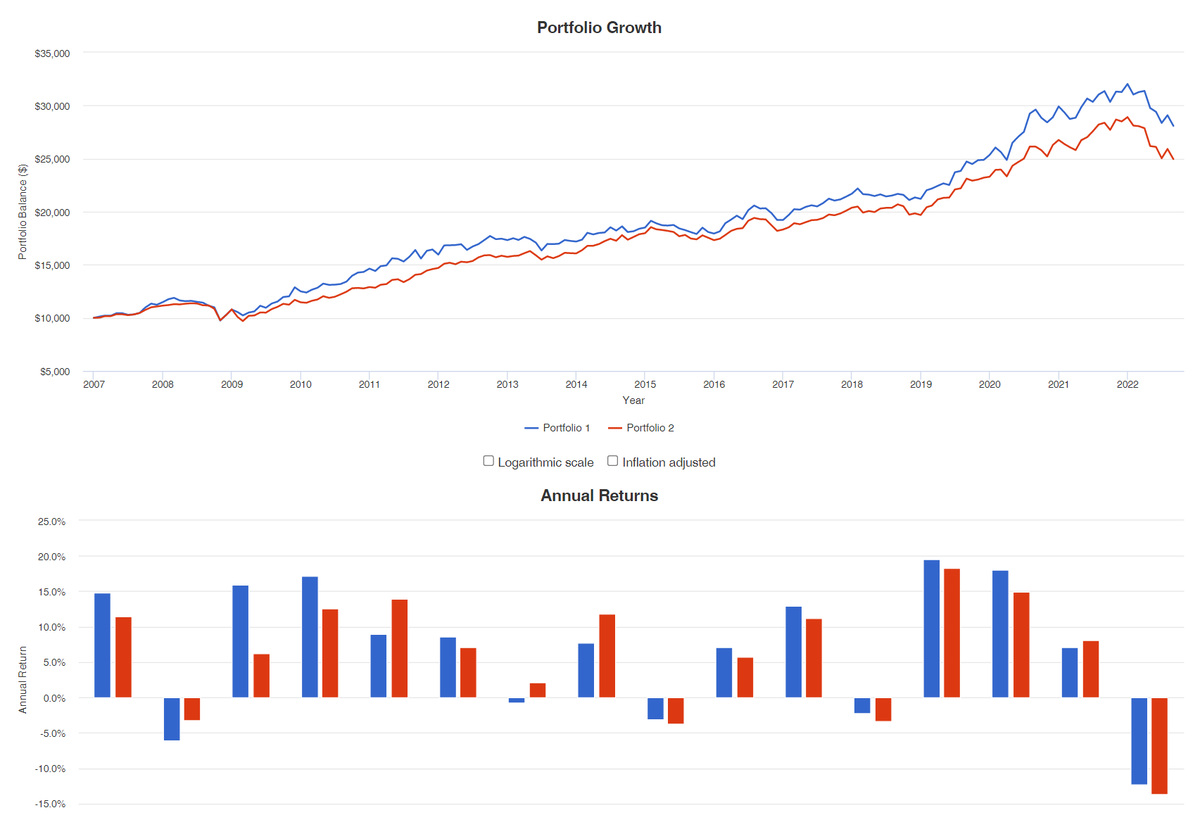

К сожалению, мне не удалось найти открытых источников данных с данными по "Товарам" до 2007 года. Так что приведу сравнение моего классического "всепогодника" (синий) с версией Рэя Далио (красный) на периоде 2007-2022:

Всепогодник Далио немного отстает от классики на 15-летнем периоде и, что самое важное, проигрывает в 2022 году засчет высокой доли долгосрочных облигаций, упавших (как мы помним) даже сильнее акций.

Ещё не вечер

Конечно, до конца года еще чуть более 3 месяцев, и всё может измениться. Но вполне может оказаться, что 2022 год уникален. Падают все типы активов. Сидение в кеше также выглядит не очень разумно из-за высокой инфляции.

Но что нужно точно знать: если у вас в 2022 году обнаружился отрицательный результат по вашим инвестициям в фондовый рынок, то имейте ввиду: это не вы что-то сделали неправильно. Это весь рынок сейчас такой, и такое наблюдается впервые за 50 лет.

Автор:

finindie