Пенсия для ITшника.

Тут нужно было бы писать «а что делать в старости?», «на государство недёжи никакой», «в наше время каждый должен...» и прочее бла-бла-бла и би-би-би. Но мне лень, потому — сразу к делу.

В чем главная ценность золота? В том, что оно ценно само по себе. Просто вот потому, что оно золото. Немало людей ценит презренный металл гораздо дороже, чем он реально стоит — это чисто инстинктивный порыв. «Вечная и непреходящая ценность», как скажет любой маркетолог.

А еще?

А еще золото двигается в противофазе с рынком акций. То есть, когда в экономике тайфун — все инвесторы бегут в золото, как самый надежный актив. Ну и наоборот, естественно… Это делает золото идеальным инструментом для построения «портфеля простака».

Что такое этот портфель? Все просто. Покупаются активы, 2 или 3 или больше — кому что нравится. По заранее заданному соотношению. Например — акции и золото, в пропорции 50 на 50. И раз в год производится ребалансировка. Если один актив подорожал, а другой подешевел — соотношение нарушается, надо выровнять. То есть, продать часть подорожавшего актива и купить подешевевший. Как известно, лучший метод получения дохода на любом волатильном рынке — покупать дешево, а продавать дорого. Именно этому наш modus operandi и способствует.

О портфельных стратегиях можно долго растекаться мыслями, но мы сегодня не об этом.

Итак, как купить золото?

Я знаю несколько способов.

Цены буду приводить актуальные, где возможно. Для ориентира, сегодняшняя котировка золота по ЦБ — 1490 рублей за грамм.

1. Материальное золото

Это кому-то покажется самым надежным вариантом. Вот оно, всегда в руках, его всегда можно продать, а можно и не продавать, если не нравится цена, и пойти искать другую. теоретически.

1a. Природное золото: песок и самородки.

Если коротко — в России запрещены законом. Во всяком случае, владеть ими среднестатистическому ITшнику не получится.

1b. Банковские слитки.

Купить можно по цене банка-продавца. Посмотрел сейчас в Сбере — продают по 1562, покупают обратно по 1422.

Надо понимать, что если слиток унести из банка, то придется заплатить НДС 18%. И назад при продаже его не вернут!

Еще из удовольствий — НДФЛ, если владеть слитком менее 3 лет (или пропить документы о покупке)- придется доплатить еще и налог 13%.

К слитку дается пачка документов, без них его продавать очень трудно и ценник падает.

Хранить его надо бережно и аккуратно, а то назад банк не возьмет, или возьмет, но с конским дисконтом — то есть, закопать на огороде в дедушкиной деревне тоже не получится 8-)

Поэтому, слиток к категории «материальное золото» может быть отнесен довольно условно.

1c. Монеты.

Продают тоже банки. Важное преимущество — не облагаются НДС, а вот налог на доход физлиц действует на общих основаниях.

То есть — опять все то же самое: оформляем пачку документов на каждую монету, и храним их не менее бережно, чем сами монеты. Иначе — ой. Цены не радуют ни разу. популярный «Победоносец», например, в сбере продают за 15 200 рублей. А покупают обратно всего за 10 500. При весе монеты в 7.78 грамма, это нам дает цену золота в 1953 рубля с копейками — чуть ли не в полтора раза дороже котировки золота. Зато скупают дешевле курса ЦБ, если это кого-то утешит 8-) Да еще и хранить надо чуть ли не в гермобоксе, иначе банк опять начнет нос воротить.

1d. Украшения.

Популярная тема — накупить ювелирки с наименьшей добавленной стоимостью в виде работы. Например — самых дешевых обручальных колец. Стоить это будет порядка 2000 рублей за грамм. Впрочем, охотники караулят всякие промо-акции, что иногда дает результаты чуть ли не ниже официального курса. Только надо понимать, что проба у таких дешевых изделий будет ни разу не 999, а что-то попроще. 375, например. Но зато тут уж ты полный хозяин: хоть в землю закопай, хоть в подворотне продай. Ни документы не обязательны, ни подача декларации НДФЛ. То есть, по закону-то, конечно, декларацию подать и уплатить налог нужно. Но… возможны варианты 8-)

Считается наилучшим вариантом у «выживателей» на случай какой-нибудь катастрофы.

2. Виртуальное золото.

Здесь всего один вариант — ОМС, обезличенные металлические счета. Тут все довольно примитивно: приходишь в банк и открываешь «депозит», процедура, думаю, знакомая почти всем людям в наши дни. Только на счете лежат не рубли-доллары-тугрики, а граммы (ну или тонны у особо богатеньких Буратин) золота. Или серебра, на худой конец. Их даже — теоретически — можно получить оттуда на руки в виде слитков, только придется доплатить НДС. Сам ОМС обложению НДС не подлежит. Доходы облагаются налогами как обычно.

Что плохо: этот счет полностью наследует все риски банка, т.к. под систему страхования вкладов не подпадает.

Еще есть спред между покупкой и продажей — у сбера он такой же, как и для слитков. То есть, если завести счет на 10 граммов золота сегодня, и сегодня же его закрыть, потеря составит 1400р, почти 10%.

Бывают более добрые банки, с меньшей маржой. Случается также, что на срочный ОМС банк начисляет некий незначительный процент.

Вариацией ОМС является покупка слитков без выноса их из сертифицированного хранилища банка. Документы оформляются, как будто вы купили слитки, но НДС платить не нужно.

3. ПИФ.

на рынке работает не меньше десятка паевых инвестфондов с суффиксом «GOLD». Крутят их чаще всего крупные банки. Проблемы, комиссии и риски у них у всех примерно стандартны для схемы ПИФ вообще:

— заплатить процент управляющей компании придется вне зависимости от результатов ее деятельности

— разница между покупкой и продажей значительна

— часто применяются дополнительные комиссии в случае раннего выхода из фонда

— невозможность сменить УК без продажи активов

— цены паев находятся под полным контролем УК. захочет — завтра все будет стоит 10% от вчера. и ничего не сделаешь.

Что еще интересно: по меньшей мере несколько из этих фондов (крупнейшие), на которые я посмотрел внимательно, активы хранят вовсе не в золоте. А в паях других фондов, забугорных, которые-то уж точно золотые, ага…

4. Ну и мой фаворит: ETF.

ETFов всяких навалом. началось это — как обычно — в штатах, и большая часть их там и торгуется. Все они клянуццо мамой, что их котировки точно следуют за котировками реального золота. Самый известный — SPDR Gold.

Покупаются они все через инфраструктуру бирж и брокеров, то есть, так же, как и акции. Плюс в том, что брокера можно и поменять, если старый в чем провинился 8-) То есть, непосредственный оператор оторван от актива, для смены брокера продавать актив не обязательно.

Еще здорово, что спред достаточно невелик. Вот сейчас мой ETF торгуется по 339-341р. То есть, при минимальном лоте в 10 штук, получается зайти-выйти будет стоить 20 рублей + комиссия брокера и депозитария, которая в моем случае настолько мала, что не стоит упоминания. Это меньше 1% в сумме — куда приятнее любого другого варианта, в которых сразу в момент покупки теряешь минимум процентов 10! Опять же, ребалансировка портфеля осуществляется в рамках одного счета, что для меня тоже очень удобно. Продал часть чего-нибудь — купил часть чего-нибудь. ненужного и ненужного, соответственно 8-)

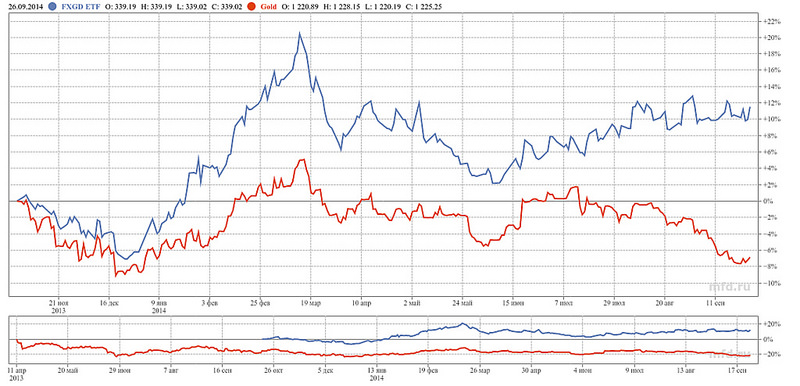

А, да, совсем забыл: мой тикер — FinEx Physically Held Gold ETF. Мамой клянутся, что в Лондоне лежит все-все-все до последней тонны золота, принадлежащей вкладчикам. Торгуется на ММВБ, можно посмотреть графики и сравнить их с ценой золота. по-моему — вполне ничего себе соответствует:

Даже лучше, если присмотреться. Это достигается за счет того, что перед неминуемым падением котировки управляющая компания часть золота продает и пережидает в деньгах.

А вот картинка для построения ленивых портфелей: