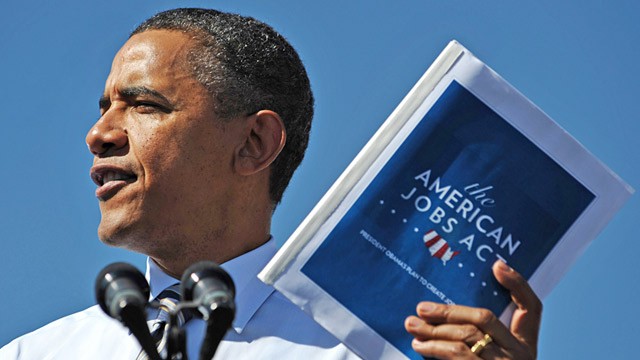

5 апреля 2012 года Барак Обама (это текущий американский президент) подписал JOBS Act (the Jumpstart Our Business Startups Act). Он вступил в силу с 1 января 2013 года.

Сейчас я расскажу пару общих вещей про то, что это означает, и почему для стартапов много чего изменится. Смотреть надо в комплексе вместе с документами СЭК (комиссии по ценным бумагам). СЭК тут важна потому что сам по себе закон (как и многие другие) является, скорее, рамочным, а конкретные детали его исполнения определяет именно эта организация.

Одним простым предложением: что это всё значит? — Взрыв роста IT-проектов в США. И, возможно, начало новой экономики.

Что меняет закон?

JOBS Act позволяет компаниям малой капитализации, то есть так называемым развивающимся компаниям (стартапам) привлекать средства от широкого спектра инвесторов. На текущем этапе для того, чтобы разместиться не публичной компании им необходимо было бы делать размещение максимально на 50 человек, в число которых не включались бы там определенные категории инвесторов. Раньше надо было быть аккредитованным при СЭК инвестором — это либо доход в 200 тысяч долларов, либо миллионы активов.

Ещё раз: теперь в стартап может инвестировать любой человек.

Почему крупные брокеры противодействовали принятию акта?

Потому что крупные брокеры заключили пять лет назад договор с судьей штата Нью-Йорка о том, что они не имеют права в своей аналитике продвигать компании, которые размещают. Там была очень большая история о том, что у «J.P. Morgan» и «Merrill Lynch» активно продвигали своим клиентам тех, кого выводили на IPO. А малые компании теперь в этой возможности не ограничены.

Какие требования к стартапу?

Чтобы получать инвестирование от обычных людей нужно в течение календарного года привлекать не более миллиона долларов. Если сумма больше — это уже IPO «по правилам». Источник — как раз краудфандинг и краудинвестинг (на самом деле в законах используется термин, представляющей собой аббревиатуру, включающую оба этих понятия).

Что значит «только из этого источника»?

Можно взять миллион в кредит, миллион получить от крупного инвестора, а ещё миллион получить через краудинвестинг. Получится три миллиона за год, но только один из них будет получен через крауд-источник. Это означает кроме всего прочего возможность для очень крупных компаний получить пару «плюшек» в виде сотни-другой «евангелистов» проекта, социальные связи и оценку до IPO по стоимости 1-2 процентов.

Что важно знать про размещение?

Общий принцип до JOBS Act был такой: чем больше компания, тем жестче к ней требования. Начиная с определённой суммы требовалось показывать вообще все проводки по бухгалтерии и все активы каждому из инвесторов. Это среди прочего делалось для того, чтобы любой клиент, который приобретает какую-то бумагу, был полностью уведомлен о буквально каждом риске. То есть о риске ликвидности, точнее, отсутствии ликвидности, о риске того, что он может потерять все средства. Вся система американского инвестирования зиждется на том, что если клиент полностью уведомлен и подписал документы, то он уже автоматически не может предъявлять претензии о том, что его, условно говоря, обманули. В Европе сейчас тоже идут к этому.

Как происходит сейчас?

Сейчас можно отдавать либо 2 тысячи долларов, либо 5% от дохода (при доходе за год меньше 100 тысяч долларов), либо 10% при доходе выше. Если сумма была больше, брокер просто не имел права её принимать (речь идёт уже о профессиональном инвесторе). Если общая сумма превышала возможный миллион, части инвесторов приходилось снимать заявки, чтобы «пролезть» в требования. Ограничения на количество людей нет. Получается такое квази-IPO, с быстрым оформлением документов и отсутствием целой кучи ограничений и формальностей.

Можно всё сделать без бумажек?

Да, всё делается через Интернет. Электронный документооборот в США уже налажен. Правда, с российскими гражданами всё сложно — все прелести закона касаются только американцев. Ну и плюс российским гражданам очень тяжело пройти комплаенс в брокерах американских, практически нереально. Прямого запрета нет, но на практике — очень даже быстро отсеивают.

Что это значит для наших проектов?

Если получается пройти квест с регистрацией компании в США — то можно начать собирать заявки. Понятно, что кусок Касперского или Яндекса там оторвут с руками, а вот какой-нибудь свечной заводик в Новгороде не прокатит — люди просто не подпишутся, потому что не поймут что это и где. Соответственно, для технологичных стартапов это хорошая новость, а для проектов типа кафе или пекарен, привязанных к географии — не очень (кстати, для них выходом будет наша будущая система краудинвестинга, под которую уже почти готов юридический базис, но это отдельная тема).

И ещё одна приятная особенность — если подумать, мы сейчас в выигрышном положении относительно граждан США. У них есть закон, который ограничивает их возможности инвестирования, у нас – нет. В РФ отсутствует регуляция таких отношений, те правоприменительная практика по ним, а значит они регулируются в значительно меньшей степени, чем теперь в США. То есть вопрос лишь в правильной «юридической обвязке» инвестиционного проекта для стартапа, даже для не очень крупного.

Кому из крупных компаний это интересно?

- Тем, кому нужна оценка. Продажа пары процентов акций — это сразу оценка «впрямую». Например, у нас так недавно сделал Тинькоф, который стал стоить очень дорого.

- Тем, кому нужны средства здесь и сейчас. Принять наличные от физлиц — это более чем серьёзный толчок для многих.

- Тем, кому нужна максимально простая процедура продажи акций. То есть — работающим с краудинвестингом, где речь идёт не о десятках людей, а о сотнях и тысячах.

Брокерам и финпорталам это интересно тем, что можно отслеживать работу с заявками онлайн, то есть видеть рейтинг спроса на каждый проект. Здесь самое весёлое: ведь пока спроса на проект нет, все сидят на своих деньгах. Как только кто-то начинает вкладываться, остальные видят, что движение есть, и начинается волна. Это очень важный фактор для такого рода размещений. А это открывает ещё возможность — можно продавать не сами акции, а заявки на них. Грубо говоря, обещание уровня «если бы Яндекс продавался, я бы купил акцию». И потом, когда Яндекс увидит уже готовый пул обещаний, это может оказаться стимулом продать 1% (потому что оценка, кэш, люди).

Сколько нам ещё до такого же прекрасного момента?

Юридическую базу под краудинвестинг мы уже почти заложили. В принципе, что-то можно сделать сейчас (мы уже делаем — с официального старта проекта через пару месяцев будет понятно, как пошло). Из важных частей мозаики не хватает возможности работать с контрактами на физлиц напрямую без бумаги. В идеале электронный паспорт — а его как раз уже делают на карте, по которой можно будет авторизироваться для совершения сделок. Так что думаю, от 2 до 4 лет — и у нас начнётся такой же взрыв роста небольших проектов.

Автор: WebPilot