Мы уже писали о технической анонимности в Интернете, которая достижима различными средствами от простых, до самых серьезных и стойких перед деанонинизацией, на самом серьезном уровне. Но узким камнем преткновения любой технической анонимности, является анонимность финансовая, даже частичная. В том числе как анонимность владения различными: акциями, счетами и компаниями, так и анонимность самих переводов, даже перед третьими лицами, никак с этими переводами не связанными.

Давайте мы с вами сразу договоримся, что мы не террористы, у нас нет колумбийских денег и мы никогда ничем подобным не занимались. Это не хитрая EULA. Это реально так. Мы обычные люди, которые открывают обычные и иногда успешные компании, которые работают и что-то зарабатывают. Наша цель не в том, как обойти правила игры, наша цель в том, что бы играть по правилам и оставаться в рамках существующих законов, но при этом желательно быть анонимными, по крайне мере перед третими лицами.

Для того, чтобы лучше понять текущее положение дел и возможности хотя бы частичного достижения финансовой анонимности и анонимности переводов, нужно вернуться немного назад и заглянуть в суть проблемы, откуда растут ноги массово проходящей сейчас деанонимизации.

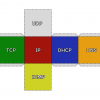

До 2001 года, многие компании в мире строились по принципу так называемых bearer share, то есть акций на предъявителя, очень распространенная была практика. Не нужно было быть, ни акционером, ни директором компании, вообще никем в ней, можно было не являться. Тот у кого были физические акции компании, тот и мог претендовать на долю в компании и де факто участвовал в распределении ее прибыли. Хотя само давление на “анонимные акции” началось еще в 90х годах, кардинально все изменилось, после терактов 9/11. Был принят ряд законодательных актов в США, существенно усложняющих анонимное владение разными компаниями и переводы в USD, без понимания банками реальных целей и реальных бенефициаров компании. Все банковские переводы в мире, в долларах, осуществляются через систему SWIFT, а SWIFT подконтрольна исключительно Америке. Фактически уже через год после этого, во многих юрисдикциях не осталось акций на предъявителя, а там где они остались, правила игры изменились например вот так:

Новый режим не запрещает выпуск компаниями акций на предъявителя, но устанавливает требование о передачи их на хранение “уполномоченному или признанному попечителю”. Помимо этого для компаний, желающих выпускать акции на предъявителя, устанавливаются повышенные регистрационные и лицензионные пошлины.

На деле это означает, что выпущенные акции передавались на хранение, некоторому аттестованному государством и международными контролирующими органами гаранту, который знал кто их владелец и при необходимости эту информацию сообщал. То есть, никакого реального смысла в “анонимных акциях” не осталось, потому что не осталось самой анонимности этих акций. Соответственно после этих изменений говорить о реальной анонимности владения компанией и счетами через акции на предъявителя, уже не получалось, тк вся информация хранилась в реестре зарегистрировавшей ее юрисдикции.

Но если где-то убыло, то где-то и прибыло, примерно в это же время, капиталы и компании стали искать другой выход, а регистраторы были готовы его предложить, колоссально вырос спрос на компании, с так называемым номинальным директором и часто номинальными акционерами. Реальные собственники были скрыты за именами Джонов Смитов, на которых были зарегистрированы тысячи компаний и какое-то время это работало, потому что большинство банков не отказывали таким компаниям в открытии счетов, прекрасно видя, что у десятков или даже сотен их клиентов, директор один и тот же. Кто попроще, со скромными и сомнительными оборотами, пользовались услугами прибалтийских стран, вроде Литвы, Латвии и Эстонии. Скандалы конечно тоже были, если там уж совсем какая жесть случалась, но счета открывались, деньги шли. Кто покрупнее и посолиднее, работал например со Швейцарией, тех, в отличие от Прибалтики, происхождение денег интересовало лишь в рамках отсутствия криминала, но не настолько, чтобы интересоваться налоговыми вопросами резидентов других стран.

Следующей важной вехой, стал кризис CDO в Америке в 2008 году, более известный как ипотечный. Повлекший за собой череду различных разбирательств и штрафов для банков, за высокорисковые операции (а по сути за выдачу не обеспеченных кредитов), в сумме банки выплатили порядка 236 млрд $ штрафов правительству США. Продолжение расследований, вероятно натолкнуло финансовых контролеров США, на залежи не учтенных денег и сомнительных переводов. Начался новый этап деанонимизации для владельцев счетов и компаний вне США. В частности, было забавно как органы финансового мониторинга США обнаружили, что через какую-то там Латвию, проходит 2% всех мировых денег по системе SWIFT. WTF?!.. Они с трудом под лупой нашли ее на карте и обомлели. Карликовое государство с населением в 1,5 млн человек, генерировало такой объем в системе переводов, что на другом континенте случился натуральный butthurt и банки Прибалтики стали страдать. Вернее их стали кошмарить, Латвию, Литву, меньше Эстонию.

Вообще, американская кампания “по борьбе с уклонением от уплаты налогов”, как она называется официально, а по сути компания со взятием денег “под колпак” активизировалась после 2009 года. Когда стало известно о том, что например Швейцарская UBS Group помогала своим клиентам, гражданам США прятать сбережения за рубежом. С тех пор властям удалось собрать более $13 млрд с тайных офшорных счетов. В общем, штрафы, отзывы лицензий и тотальные проверки от американских органов посыпались на банки мира как из рога изобилия. Только за последний год американские власти оштрафовали 80 швейцарских банков на общую сумму в 1,36 млрд $.

Кстати о Швейцарии, по прежнему существует некая идея, что в Швейцарии есть анонимные банковские счета. В литературе подобное описывают как анонимные счета с отрицательной ставкой. Отрицательная ставка это реальность, а вот анонимность давно нет.

Offtopic: У отрицательной ставки, помимо неудобства для владельца капитала есть и интересная особенность для заемщика, завязанная например на продукт ипотеки с плавающей ставкой, поэтому ситуации когда люди вместо платежей по ипотеке, стали получать выплаты от банка реальны. Вот свежая статья на сей счет: https://geektimes.ru/post/274536/

Довольно большое разочарование сегодня узнать, что помимо того, что может применятся нулевая или даже отрицательная ставка по счету, а за получение своих наличных в банкомате нужно платить порядка 3,5%, нельзя просто так придти в Швейцарский банк с деньгами и открыть там счет. Нужно идти к лицензированному регистратору и то, любой швейцарский банк всю душу вытрясет. Выясняя не просто происхождение средств, где ты в буквальном смысле каждым инвойсом будешь их подтверждать, а еще запросит полный пакет документов на людей, даже если счет открывается на компанию. От вас могут потребовать диплом/дипломы о высшем образовании, переведенную выписку из трудовой книги, рекомендательные письма с мест прошлой работы, вплоть до школьного аттестата и всем чем вы жили и дышали, до момента открытия счета. Собственность на недвижимость и автомобиль в том числе. Потом, возможно, вам открою счет, но если вы думаете, что можно положить туда 10 000-100 000$ и использовать его как операционный для компании то это не так. По факту, на данный момент, минимальная сумма с которой можно открывать счет в “анонимной” Швейцарии составляет 300-350 тысяч франков. Большинство банков вас не примет с суммой меньше 500 тысяч, а топовые с суммой меньше 1-2 млн франков/долларов, не снижаемого остатка. Притом, я повторяю, вас просветят рентгеном и изучат под микроскопом, вашу компанию и ее акционеров, при малейшем подозрении в сокрытии каких-то данных, вы будете занесены в черный список навечно.

Кроме того, забавное и в другом, что забрать или полноценно оперировать своими деньгами — вы уже не сможете. Это “кубышка”, ей де факто нельзя пользоваться, разумеется, если вы купите несколько перелетов или даже машину по карте на компанию, вам никто, ничего не скажет. Но подумай вы купить к примеру, некую недвижимость, в некой не европейской или недоевропейской стране, или же оплатить какой-то крупный контакт, например китайскому заводу. Вам скажут примерно следующее: — Ваш контрагент вызывает у нас сомнения, дайте его уставной и всю информацию на владельцев и структуру компании. Которую вам разумеется ни один китайский завод не даст, но если вдруг… Следующий уровень: покажите переведенную выписку уплаченных им налогов и аудиты этой компании, проведенные международными институтами, допустим… Дальше будет: -А покажите нам дипломы на всех акционеров, их аттестаты в школе и прочее в таком же духе. Что со швейцарского на русский переводиться примерно как — иди куда подальше. Швейцария работает в одну сторону, туда можно заносить, но только много, а выносить оттуда можно мало, а много очень сложно. Хотя я немного вру, переводы по SEPA из Швейцарии ходят, в рамках ЕС и проверенных, крупных контрагентов отлично, но это вовсе не означает, что из вас не вынут душу за эти переводы…А уж о переводе SWIFT’ом по миру….боятся они Американцев, ой боятся.

Столь длинная прелюдия нужна была для того, что бы вы немного поняли как устроен сейчас мир банкинга, переводов и владельцев компаний. Теперь спускаемся на землю и пытаемся понять, что это значит для нас на практике? А означает это примерно следующее. Владельцы любой электронной платежной системы не анонимны перед своим банком, даже в случае если используется цепочка компаний, для открытия счета в банке или подключения мерчанта, они в реальности раскрывают личности всех реальных владельцев компании для этого банка. Если же владельцы ЭПС по совместительству и владельцы банка, то они теперь боятся уже локальных контролирующих органов, а те в свою очередь боятся региональных или глобальных. Достаточно вспомнить с чего начиналась система Вебмани, с формальных аттестатов, отсутствия лимитов и приличной анонимности. Достаточно вспомнить как пал анонимный Egold под обвинениями в отмывании и во всех не доказанных тяжких, можно вспомнить и закрытие Либерти, с арестом ее владельцев. Потому что я цитирую “единственная свобода, которую предоставляла эта компания своим клиентам – это свобода совершать преступления”. Вот так, с легкой руки один прокурор записал всех клиентов Либерти в преступники, а анонимность переводов в преступление. Как было до этого, так будет и после этого. Любая ЭПС, которая пыталась предоставлять функционал для условно-анонимных переводов и даже если в качестве защиты себя была частично отвязана от банков, как только становилась более-менее популярной закрывалась регуляторами, а все не угодные и не склонные к сотрудничеству отправлялись за решетку.

Соответственно остальные платежные системы постепенно и со временем стали требовать полной деанонимизации своих клиентов, сделав исключение только для тех, чьей оборот не превышает прибыль от продажи вкладышей жвачек турбо. Это действительно тупик из которого нет выхода. Вернее, крупные капиталы для частичной анонимизации используют сейчас различные фонды, трасты, более мелкие, каких-то доверенных лиц, но какой-то реальной анонимности в принципе здесь уже говорить не приходится.

Но как известно если где-то убыло, то где-то прибыло. Именно тогда когда он стал нужен и стало окончательно понятно, что простые централизованные ЭПС/Банки для анонимности не подходят, из-за давления регуляторов, которые “отмыванием и преступлениями”, как священники именем Божим карают неугодные им вещи и появился Биткоин. Притом не просто появился, а усиленно продвигался.

Во второй части статьи поговорим о криптовалютах и практике до частичной и возможной анонимизации транзакций, а так же о том, что происходит сейчас в России, в частности и о законе КИК.

Be anonymous!

Автор: Whoer.net