Рынок первичного размещения акций (IPO) технологических компаний заморожен. Ситуация с поставщиком систем памяти Nutanix дополнительно подтверждает это.

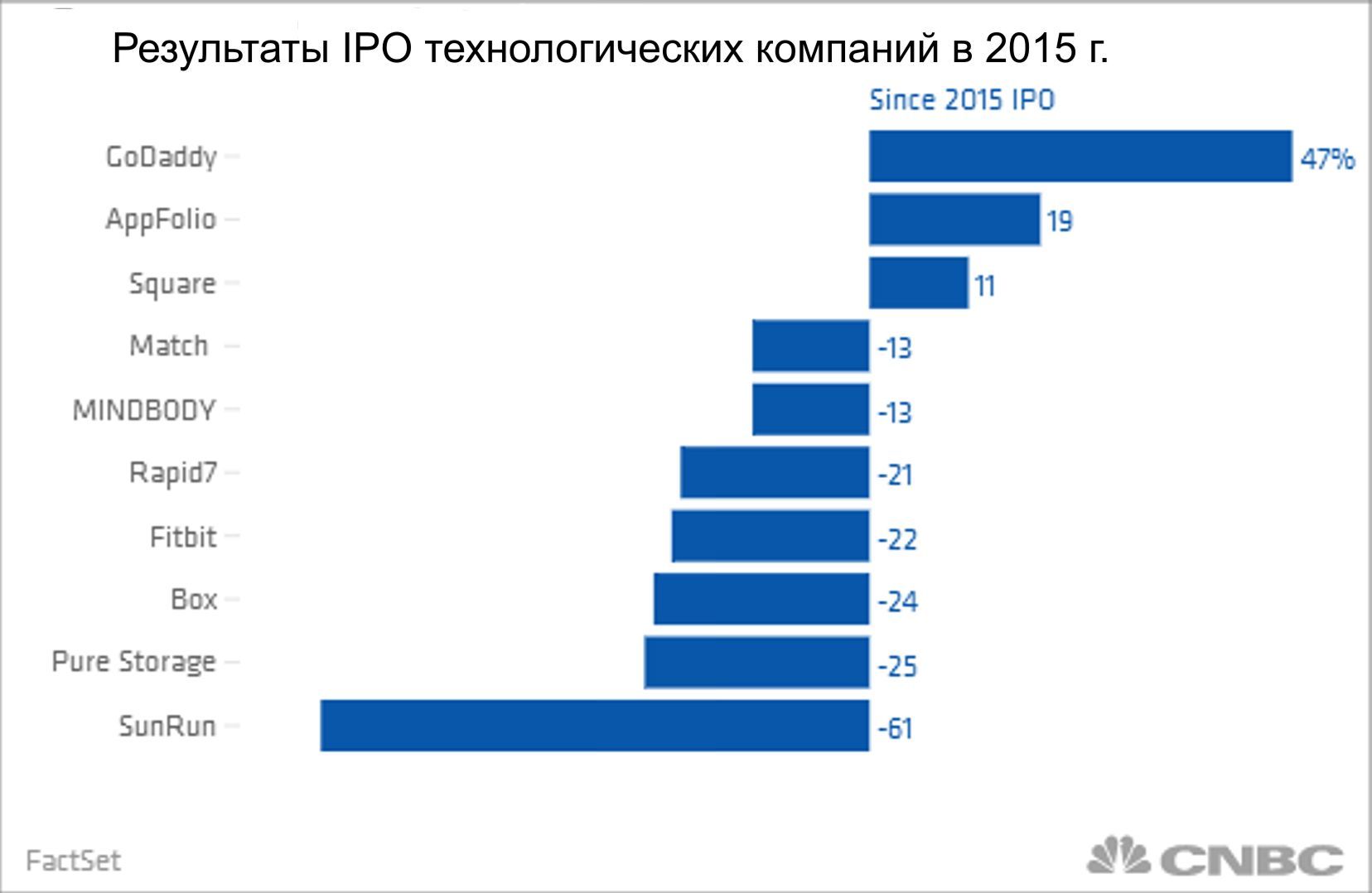

Прошло более трёх месяцев, как «дебютировали» компании Square и Match Group, но ни одна компания, занимающаяся программным обеспечением и Интернетом, не последовала за ними. Семь из последних 10-ти технологических компаний, вышедших на публичный рынок, торговали ниже их цены размещения, а четыре упали более чем на 20 процентов (по данным FactSet).

Компания Nutanix, разместившая свой проспект эмиссии акций в декабре, решила воздержаться от продажи акций, пока нестабильность фондового рынка не уменьшится, — так сообщают знающие источники. Разработчик технологии дата-центров, объединяющих хранение данных, серверы и виртуализацию, собирался выйти на публичный рынок в конце января, но его банки посоветовали ему подождать, когда рынок остынет, — продолжают источники, которые просили их не называть, поскольку обсуждения были приватными.

Пресс-секретарь подразделения Nutanix, расположенного в г. Сан-Хосе, Калифорния, отказался от комментариев. Среди упомянутых банков — Goldman Sachs, Morgan Stanley и JPMorgan.

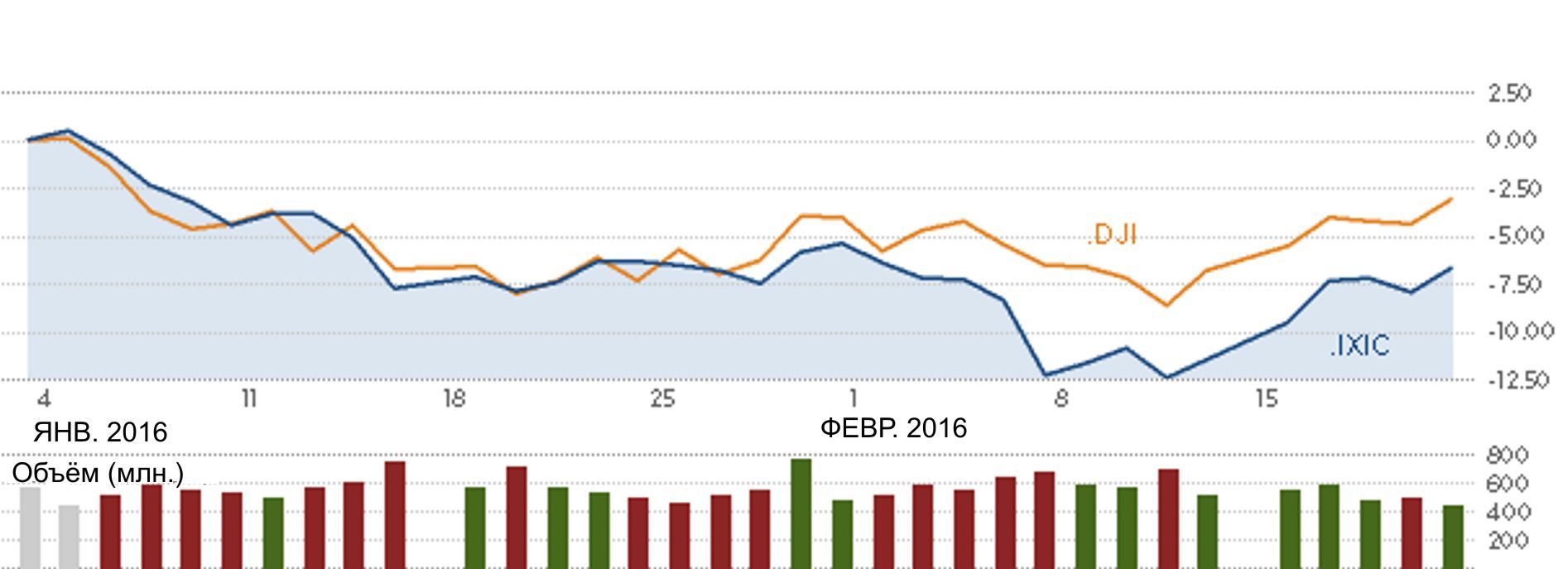

Больше никакие другие высококлассные технологические компании публично не заявлены. В прошедшем месяце онлайн-кредитор Elevate Credit задержал свою эмиссию акций из-за условий рынка, поскольку этот январь оказался наихудшим месяцем по индексу Nasdaq с 2010 года. Этот индекс опустился, в общей сложности, на 8,5 процентов относительно начала года, хотя и продемонстрировал некоторый рост на последней неделе.

«Компании не ощущают перспективу, поэтому говорят: „Давайте воздержимся“», так считает Афтэб Джамиль, партнёр в бухгалтерской и консалтинговой фирме BDO, США, и руководитель подразделения технологии и прикладных медико-биологических разработок в этой фирме. «Такое настроение, определённо, присутствует.»

В соответствии с ежегодным обзором, подготавливаемым фирмой BDO по 100 технологическим компаниям, менее половины финансовых директоров ожидает, что оценки капитализации возрастут в 2016 году.

У финансистов Кремниевой долины всё это вызывает беспокойство. Большие IPO являются их источником жизненной силы. Именно на них венчурные инвесторы получают гигантские прибыли и возвращают себе миллиарды долларов, ежегодно вкладываемых ими в такие стартапы, которые, в конечном счёте, банкротятся или не приносят доход.

Прошлый год должен был быть рекордным для IPO. Индекс Nasdaq преодолел 5 000 впервые с 2000 года и рос четвёртый год подряд. Инвесторы проявили желание рисковать, поднимая цену для Amazon.com и Netflix — двух лучших перформеров года c большой капитализацией.

И всё же технологические компании шли на публичном рынке с самым низким темпом с 2009 года.

Вместо IPO самые быстрорастущие компании поднимались в ходе мегациклов наличных средств на частном рынке в оценке капитализации и кратности годового дохода, что превысило вклады инвесторов публичного рынка. Хедж-фонды и фирмы, занимающиеся операциями с частными акциями, исказили цикл IPO, направив уйму средств в компании, но не вознаграждая ранних инвесторов и сотрудников так, как это делают при публичном предложении акций.

Частное финансирование на поздней стадии почти удвоилось — с 8,9 млрд. долларов в 2013 году до 16-ти в прошлом — по данным Национальной ассоциации венчурного капитала; среди компаний были Uber, Airbnb, SpaceX и SoFi, каждая из которых оценивалась, как минимум, в 1 млрд. долларов.

Такие компании, возможно, собрали достаточно средств, чтобы действовать длительно, но многие компании с венчурным капиталом из списка «140-плюс», оценённые в 1 млрд. долларов или больше, оказываются перед необходимостью принимать более рациональное окружение — высказывается венчурный инвестор Давид Голден.

Это могло бы означать цикл крайне разводняющих частных инвестиций, продажу бизнеса в убыток некоторым инвесторам или выход на публичный рынок при цене размещения ниже той, что заплатили более ранние инвесторы.

«Люди просто должны вернуться к реальности», говорит г-н Голден, управляющий партнёр в компании Revolution Ventures в Сан-Франциско и бывший руководитель подразделения технологических инвестиций банка JPMorgan. «Когда рынки говорят, нам может не нравиться то, что они говорят, но мы должны слушать.»

Эмиссия акций Nutanix, которая — по информации источников — всё ещё может произойти, когда рынки застабилизируются, будет поучительным событием. Одна из самых быстрорастущих технологических компаний Кремниевой долины выросла на 145 млн. долларов в 2014 году и достигла оценки капитализации в 2 млрд. долларов (13,40 доллара за акцию).

Согласно проспекту Nutanix, реальная стоимость её конвертируемой привилегированной акции серии D (начало финансового года 2014) поднялась на 53 процента — с 10,72 доллара в июле 2014 до 16,36 в октябре 2015.

Любое сравнение с недавней активностью на публичном рынке подсказывает, что Nutanix будет вынужден считаться с новой реальностью. Компания Nimble Storage потеряла почти три четверти своей стоимости с октября, а Pure Storage — прим. 25 процентов от своей цены выхода на публичный рынок 7 октября.

Рассматривая более широко, можно сказать, что любое действие софтверной фирмы, вызывающее высокий рост без доходности, ведёт к краху. Облачный индекс, подготавливаемый компанией Bessemer Venture Partners и отслеживающий поставщиков облачного программного обеспечения (43 компании), представленных на публичном рынке, провалился с января 2016 г. на 29 процентов.

Правление Nutanix должно будет принять трудное решение. Если компания выйдет, всё-таки, со своим IPO и с ценой за акцию 10,93 доллара, то средства группы инвесторов, вложивших в 2013-14 гг., рассматривались бы как дополнительные выпущенные акции, ещё более разводняя остаток её базы акционеров.

Это — тип защиты, известный как «храповик», который был встроен в последние годы во многие поздние дорогостоящие этапы, особенно инвесторами в Box и Square.

Но одновременно с тем, как начались трудности на рынке IPO, частные туры также стали более сложными; нетрадиционные инвесторы начали покидать арену.

Для Nutanix нет какого-либо лёгкого пути выхода. И учитывая их количество, если компания не сокращает издержки и не жертвует ростом, то она, в конечном счёте, начинает искать заёмный капитал. В 2015 году Nutanix потратил 161,8 млн. долларов на продажи и маркетинг, что составляет 67 процентов от дохода. Чистый убыток — 126,1 млн. долларов, что лишь немного меньше всей наличности и эквивалентов на счетах.

С июля 2013 года по октябрь 2015 число сотрудников возросло больше, чем впятеро — от 247 до 1 368, «и мы ожидаем значительное увеличение общего количества сотрудников в будущем», сказано в бумагах на регистрацию.

Dow против Nasdaq

Здесь главная причина того, почему компания заявила о росте на 200 млн. долларов в своём первоначальном проспекте эмиссии.

Доходы от IPO плюс наличные деньги компании, краткосрочные инвестиции и возможность получения кредита должны быть достаточными, чтобы удовлетворить её потребности в капитале на следующие 12 месяцев согласно проспекту.

Главное, что требуется компании Nutanix или любой другой компании с венчурным капиталом, — это менее изменчивый фондовый рынок, говорит г-н Голден из Revolution. Девятнадцать раз в этом году индекс Доу-Джонса поднимался или опускался, как минимум, на 200 пунктов.

«Когда качание вверх-вниз достигает пары сотен пунктов в день, инвесторы теряют доверие, и андерайтерам нелегко оценивать фондовый рынок», говорит г-н Голден.

После стабилизации рынка руководители компаний могут пройти через болезненный процесс разрешения инвесторам публичного рынка повторно оценить их бизнес и могут тогда определить, стоит ли предложение риска.

«Можно продать акции хорошей компании по хорошей цене», продолжает г-н Голден. «То, что продающий акционер готов взять, определяет, открыт или закрыт рынок IPO.»

Автор: LukinB