Привет!

Привет!

Вчерашняя моя статья (Наглядно о том, почему я не беру кредиты) вызвала очень сильную реакцию, возможно даже кого-то задела за живое, тогда извиняюсь. Главным образом мне указывали на ошибку, что не учитывается стоимость аренды квартиры, пока Вася копит нужную сумму на вкладе. Что же, дельное замечание, спешу исправить свои ошибки (ведь не ошибается тот, кто ничего не делает, не так ли?).

В конце бонус — онлайн калькулятор с графиками, (преферансом… ну вы поняли).

Дополняем задачу

Представляю вам Петю. Он тоже программист, но в отличие от Васи, более грамотный человек — он старался что-то копить, перед тем как жениться. К моменту постановки вопроса о жилье, он накопил A руб. Но в отличие, от того же Васи, у Пети нет возможности где то жить (прилетел с другой галактики приехал из другой области), поэтому Пете просто необходимо арендовать жильё. Стоимость аренды K% от стоимости арендуемого жилья. В остальном у Пети та же ситуация: квартиру он хочет по соседству с Васей (стоимостью S руб.), проценты по вкладу (F%) и кредиту (G%) те же. Жильё дорожает со скоростью H% в месяц (да, она отличается от инфляции, если хотите). Петя работает на той же должности, и тоже готов откладывать по B руб. в месяц.

Замечание

Несмотря на то, что тут мы пытались выровнять условия при вкладе и кредите, условия всё равно остаются неравными. Т. к. несмотря на то, что при вкладе+аренде и при кредите, у Пети имеется квартира с самого начала, в конце срока вклада у «депозитного» Пети будет более новая квартира, чем у «кредитного». А учитывая, что квартиры тоже имеют «сроки годности», то если отмести финансовые вопросы, результат вклада будет более выгоден, нежели кредит, в плане обветшалости квартиры. То есть амортизацию тоже нужно иметь в виду.

В данной задаче мы рассматриваем кредит с фиксированным размером платежей (аннуитетный кредит). Так же мы рассматриваем и то, что в случае вклада, Петя вносит фиксированный размер ежемесячного взноса, такой же, как если бы платил кредит.

Кроме того, несмотря на расширение задачи, многое в ней не просчитано, с чем вы сможете столкнуться в реальной жизни. Никто не застрахован от резкого роста цен, смены процентных ставок, потери хорошего источника зарплаты и других жизненных обстоятельств. Как говорится — «всего не предусмотришь». В нашей жизни это, к сожалению, так.

Решение

В случае вклада Петя будет каждый месяц платить за аренду:

Тогда депозит он сможет пополнять каждый месяц на сумму:

Рассмотрим как будет меняться сумма вклада в конце каждого месяца:

В случае же кредита нам нужно взять меньшую сумму: S — A. В остальном все решается так же как и в задаче «о Васе». Т. е. мы имеем систему:

Откуда найдём m:

![]()

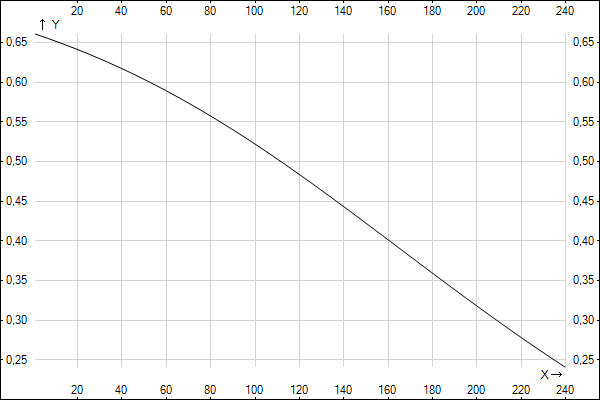

Отсюда можем строить график функции:

![]()

Пример 1

Рассмотри такие же примеры, как с Васей.

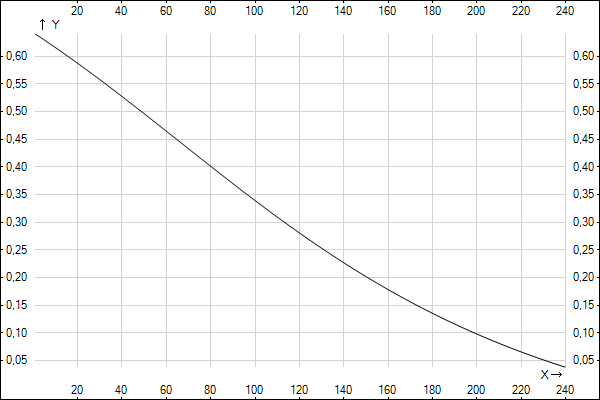

Процент по вкладу: F = 10% годовых.

Процент по кредиту: G = 12.5% годовых.

Уровень инфляции: H = 8.7% годовых (взял как среднее за 2008-2012)

Петя может позволить себе выделить B = 40000 руб./мес.

Петя очень хочет купить квартиру стоимостью S = 2 733 000 руб.

Петя имеет начальную сумму A = 400 000 руб.

Коэффициент аренды K = 0.5%

Тут как видим, ситуация перевернулась с ног на голову, по сравнению с историей про Васю. Делать вклад не выгодно, причём, чем больше срок, тем больше.

Пример 2

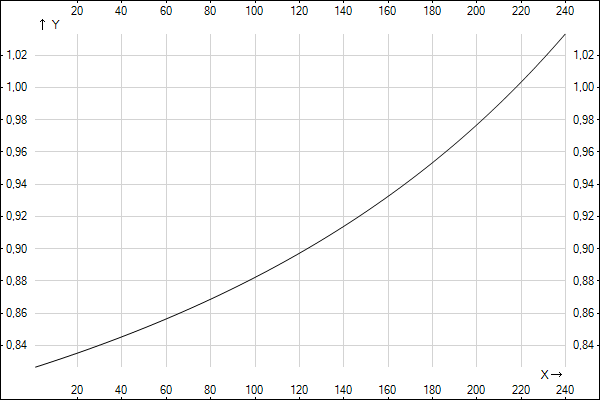

Представим, что Петя стал заместителем директора, и стал откладывать по B=80000 руб.

Тут выгодность меняется в зависимости от срока. Как раз в этой ситуации можно подумать, как сделать лучше.

Пример 3

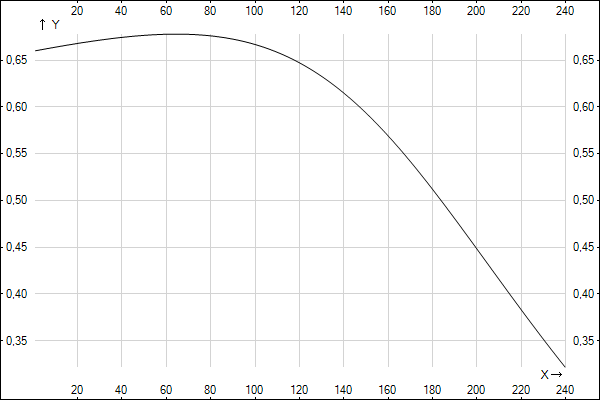

Рассмотрим первый пример, но поменяем лишь размер инфляции:

Уровень инфляции: H = 11% годовых

Тут результаты мало отличаются от первого примера, с той лишь разницей, что потери от вклада ещё больше.

Пример 4

Рассмотрим другой реалистичный пример, современный потребительский кредит. Данные как в примере 1, но поменяем процентную ставку по кредиту:

Процент по вкладу: F = 10% годовых.

Процент по кредиту: G = 20% годовых.

Уровень инфляции: H = 8.7% годовых.

Тут график более интересный, т. к. со временем разница несущественно уменьшается, но потом выгодность вклада всё же падает. Хотя тут решающую роль может играть сумма ежемесячных пополнений.

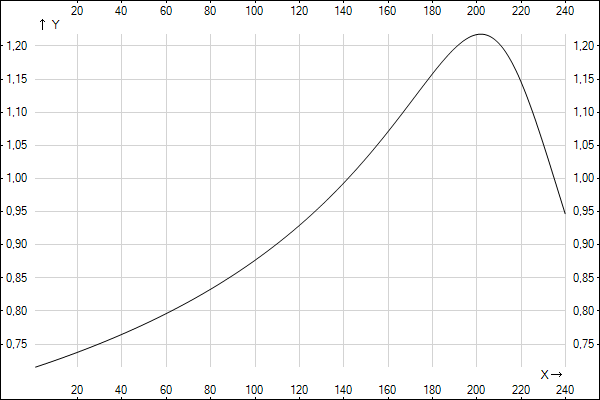

Пример 5

Рассмотрим предыдущий пример, но Вася сможет откладывать по B = 48000 руб.

Тут выгодность вклада начинается с n=145 резко растёт до n=200, а затем так же резко падает.

Заключение

Как видим, в ситуации, когда вещь нужна сейчас, в большинстве случаев выгоднее брать кредит, т. к. стоимость аренды сильно снижает эффективность вклада. Хотя многое, конечно, зависит от параметров. Как раз для такого случая я написал онлайн-калькулятор, где вы сами сможете задать нужные параметры, и посмотреть выгодность того или иного способа приобретения жилья.

Онлайн калькулятор (Скачать страничку на компьютер)

Автор: PaulZi