Несмотря на то, что популярность данного вида переводов с каждым годом растёт все больше, в интернете очень мало информации о том как они работаю «изнутри», и в этой статье я простым языком расскажу что такое p2p-переводы, какие они бывают и как они устроены.

Переводы с карты на карту (они же p2p, card2card, c2c) – это способ перевода денег в Интернете между физическими лицами с использованием реквизитов банковских карт. Для перевода необходимо иметь свою банковскую карту (и желательно деньги на ней) и знать номер карты получателя.

Перевести деньги с карты на карту можно практически в любом интернет-банкинге, но если у вашего банка такой функции нет, то можно воспользоваться сторонними сервисами (гуглим «переводы с карты на карту»).

Преимущества:

- Нет необходимости физически доставлять деньги получателю или в отделения систем денежных переводов — экономия вашего времени;

- Круглосуточная работа сервисов 24х7;

- Быстрое зачисление, в 99% случаев деньги зачисляются в течении 1-2 минут, но по закону, деньги могут идти до 5 дней.

Недостатки:

- За перевод взымается комиссия (в среднем 1.5% мин. 50 руб., однако некоторые банки по определенным направлениям комиссию не взимают, например при переводе между своими картами или при переводе с карты чужого банка на свою);

- Переводы могут отслеживаться (например, налоговой);

- Лимиты. В среднем максимальная сумма разового перевода составляет до 150 000 RUB, в сутки до 300 000 RUB, в месяц до 1 500 000 RUB;

- Есть вероятность (пусть и незначительная) что деньги могут не зачислиться на карту получателя из-за технических проблем на стороне банка, и вы будете вынуждены тратить время на общение с банком и поиск своих денег, процесс этот может затянуться, и все это время сумма перевода вам будет недоступна.

Виды p2p-переводов

Внутренние — переводы с банковской карты, выпущенной в российском банке на банковскую карту, выпущенную в российском банке.

Трансграничные — переводы с банковской карты, выпущенной в российском банке на банковскую карту, выпущенную в зарубежном банке (например, в Украине). Немногие банки предоставляет такую услугу, комиссия при переводе за границу как правило намного выше (в среднем 2% + 150 RUB и плюс еще валютная конвертация), а лимиты на переводы ниже.

При трансграничных переводах деньги списываются с вашей карты в рублях, конвертируются по курсу международной платежной системы VISAMastercard, (который примерно равен курсу ЦБ) в валюту платежной системы — если у вас карта VISA то в доллары, если Mastercard то в евро, после чего происходит еще одна конвертация в местную валюту по курсу банка выпустившего карту получателя (вот тут уже вы где-то 0.5% потеряете, но можете и больше, все зависит от жадности банка). Например при переводе с российской карты на украинскую будет две конвертации — RUB->USDEUR->UAH.

Узнать курсы МПС можно воспользовавшись калькуляторами: Mastercard VISA

Совершать перевод на российских сервисах с использованием карты отправителя, выпущенной за границей нельзя. Также нельзя совершать перевод с российской карты на карты локальных платежных систем, таких как белорусская «Белкарт» или китайская «UnionPay», т.е. карта получателя должна быть либо VISA либо Mastercard.

Как это работает?

Для начала давайте рассмотрим участников процесса:

Банк-эмитент карты отправителя и карты получателя, т.е. тот банк, который выпустил карту.

Банк-эквайер — банк осуществляющий прием реквизитов банковских карт и осуществляющий процессинг перевода — взаимодействие с платежными системами, проверку на мошенничество и тд. Банк-эмитент и банк-эквайер могут быть одним и тем же банком.

Платежная Система. Когда мы совершаем перевод с карты на карту и вводим реквизиты карт отправителя и получателя, банк-эквайер не знает что это за карты и каким банкам они принадлежат и обращается в ПС (т.к. у ПС есть юридические взаимоотношения со всеми банками членами ПС и вся информация о том какие карты какими банками были выпущены).

Также ПС выполняет функции клиринга и т.к. деньги фактически приходят на счет в банке только на следующий день — является гарантом того, что деньги точно придут, что позволяет зачислять деньги на карту физ. лицам мгновенно не ожидая завершения расчетов.

ПС бывают международные (VISA, Mastercard и т.д.) и локальные (Белкарт, Элкарт и тд).

Сервис-провайдеры (IPSP). Представьте, что вы не очень крупный банк и хотите предоставить своим клиентам возможность переводить деньги с карты на карту у себя в интернет-банкинге. Для этого вам потребуется:

- пройти сертификацию PCI DSS

- получить лицензии VISAMastercard

- провести доработки на процессинге

- разработать интерфейсы и т.д.

Все это стоит довольно существенных денег, которые маленький банк очень долго будет отбивать на комиссиях с переводов, и возможно не отобьет никогда. В этом случае на помощь приходят сервис-провайдеры — это компании, которые проинтегрировались с банками-эквайерами, у которых есть все необходимые лицензии, разработали интерфейс и предоставляют уже готовый сервис в различных форматах: API, виджет (iframewebview), брендируемое мобильное приложение и тд. Предоставляют сервис они бесплатно, а зарабатывают на комиссии с переводов (SaaS) и часть этой комиссии отдают той площадкебанку, на котором размещается сервис.

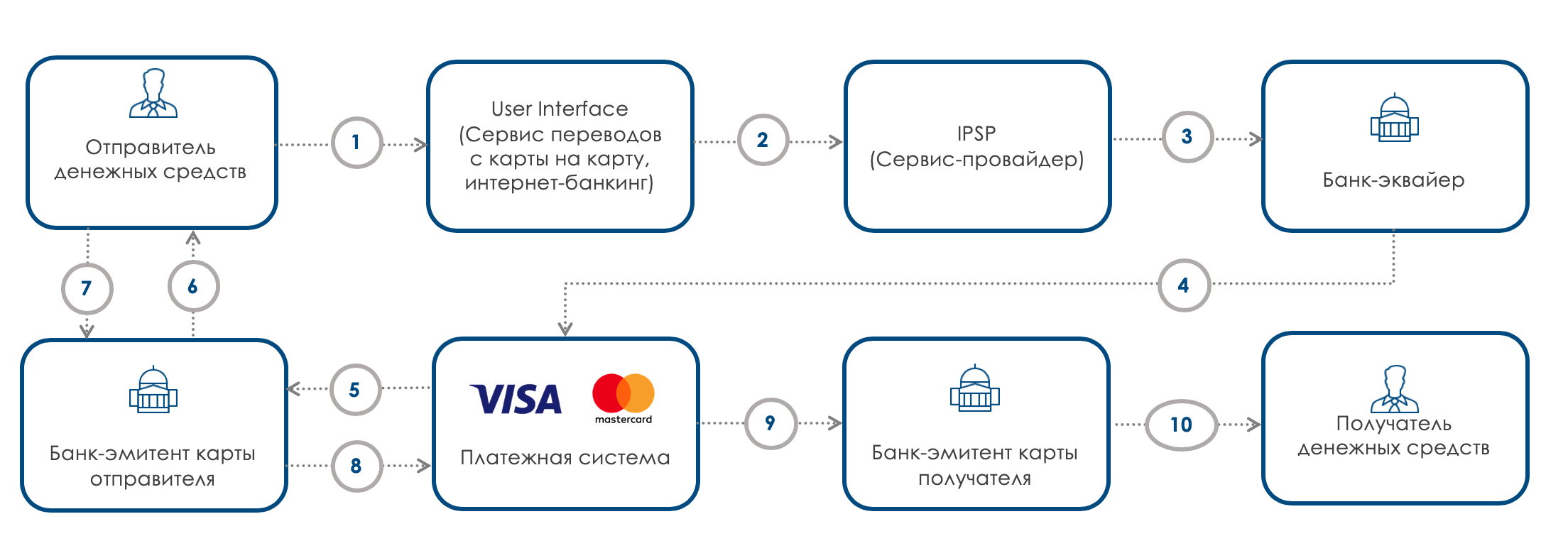

Верхнеуровнево процесс перевода выглядит следующим образом:

1. Отправитель вводит реквизиты перевода (данные карт, сумму и т.д.)

2,3. Реквизиты передаются в банк-эквайер (либо напрямую, либо через сервис-провайдера)

4. Банк-эквайер инициирует перевод обращаясь в платежную систему и пересылая ей реквизиты перевода

5. Платежная система определяет по номеру карты банк-эмитент карты отправителя, и отправляет в банк запрос на перевод

6. Банк-эмитент проводит авторизацию – перенаправляет отправителя на страницу ввода 3DS (смс или push-уведомление с кодом)

7. Отправитель вводит проверочный код

8. Банк-эмитент карты отправителя отправляет ответ в платежную систему о том, что авторизация проведена успешно

9. Платежная система отправляет запрос в банк-эмитент карты получателя на зачисление денежных средств на карту получателя

10. Банк-эмитент карты получателя зачисляет деньги на расчетный счет получателю

Но есть нюанс

Когда вы увидели надпись об успешном переводе (и у вас деньги списались, а получателю начислились), на самом деле деньги еще никуда не ушли, успешно прошла только авторизация. Деньги уйдут на следующий день, после того как в конце операционного дня ПС проведет клиринг и сообщит банку-эмитенту карты отправителя что ему необходимо отправить деньги в банк-эмитент карты получателя, а также выставит отдельный счет для оплаты комиссии в пользу МПС (interchange fee). Именно поэтому иногда переводы задерживаются, так как некоторые банки ждут завершения фактических расчетов, которые происходят только на следующий день.

Банковский клиринг — это взаимозачет, выглядит следующим образом:

- Вася перевел из банка А в банк Б 200 рублей

- Оля перевела из банка А в банк Б 100 рублей

- Костя перевел из банка Б в банк А 400 рублей

Вместо совершения 3 разных переводов в течении дня, банки ждут конца дня и совершают только один на сумму 100 рублей из банка Б в банк А.

Юридические артефакты

Оферта — это договор между физическим лицом и банком-эквайером на совершение p2p-перевода. Когда вы совершаете перевод вы проставляете галочку о том, что соглашаетесь с условиями оферты (иногда она бывает проставлена по умолчанию). Если у вас возникнут проблемы с переводом, то де-юре вам нужно обращаться в банк-эквайер по реквизитам, указанным в оферте. Де-факто сначала лучше попробовать воспользоваться контактами техподдержки сервиса, в котором вы совершали перевод.

Обращаю внимание что если вы переводите деньги, например на сайте банка «А» то в оферте, особенно у маленьких банков и у финансовых сервисов может быть указан другой банк — «Б», и юридически вы предъявить в банк «А» ничего не сможете, так как услугу по переводу вам оказывал в данном случае «Б».

ФЗ-161 «О национальной платежной системе» — этот ФЗ, который должны соблюдать все банки-эквайеры, следит за соблюдением данного закона ЦБ РФ. Если вас как физ.лицо обидел какой-то банк, например вы совершили перевод с карты на карту и он не дошел в течении 5 календарных дней до получателя и деньги не вернулись (это максимальный срок по данному ФЗ), а банк отказывается вам помогать в решении данного вопроса, то вы можете написать жалобу в ЦБ — это может помочь.

Правила платежных систем (VISA, Mastercard , МИР ) — все банки эмитирующе карты являются членами ПС, и обязаны следовать правилам ПС, при нарушении этих правил банк может получить большой штраф. В целом для общего развития правила можно прочитать, чтобы понимать, чем руководствуются банки. Однако физ.лица обратиться в ПС с жалобой на нарушение банком правил не могут, так как физ. лица не являются членами ПС. Как говорилось в фильме Пираты карибского моря — «Кодекс пиратский и наши законы писаны для нас» :)

За что мы платим комиссию

Комиссия за p2p-перевод состоит из:

- Комиссии ПС (interchange fee) — комиссия которую взимает ПС за то, что выступает связующим звеном между всеми банками и осуществляет клиринг. Но если перевод осуществляется между клиентами одного и того-же банка (или в некоторых случаях одного и того же процессинга), то запрос на авторизацию в ПС не идет и соответственно для банка такие переводы бесплатны (но это не значит, что они будут бесплатны для клиентов).

- Комиссии банка-эквайера — банк-эквайер получает свою долю от комиссии ПС за то, что непосредственно оказывает услугу по переводам, поддерживает инфраструктуру и тд. Таким образом стимулируется развитие рынка безналичных переводов.

- Комиссии сайта на котором расположен сервис p2p-переводов. Если вы переводите деньги например на условном сайте «переведиденьги.рф» или какого-нибудь маленького банка который не является эквайером, то как правило сайтбанк тоже зарабатывают небольшой процент на каждом переводе.

- Комиссии сервис-провайдера за посредничество (если он есть).

Для того чтобы сэкономить на комиссии, внимательно изучайте сервисы банков, картами которых вы пользуетесь. Например, некоторые банки у себя на сайте позволяют переводить с чужих карт на свои бесплатно (таким образом привлекая деньги в банк), и использовать сервис банка-эмитента карты получателя может быть выгоднее чем переводить из вашего интернет-банкинга.

На комиссии также можно сэкономить, воспользовавшись Системой Быстрых Платежей, но это уже тема для отдельной статьи.

Автор: Куровский Александр