Оригинальная статья. Перевод — Interweb Pro.

***

Предвидел ли кто-то недавнее решение издательского холдинга Pearson продать газету Financial Times (FT) компании Nikkei за $1,3 млрд? Продажа журнала The Economist три недели спустя, также принадлежащего Pearson, стала менее неожиданной — компания всенародно объявила о своих новых «цифровых амбициях».

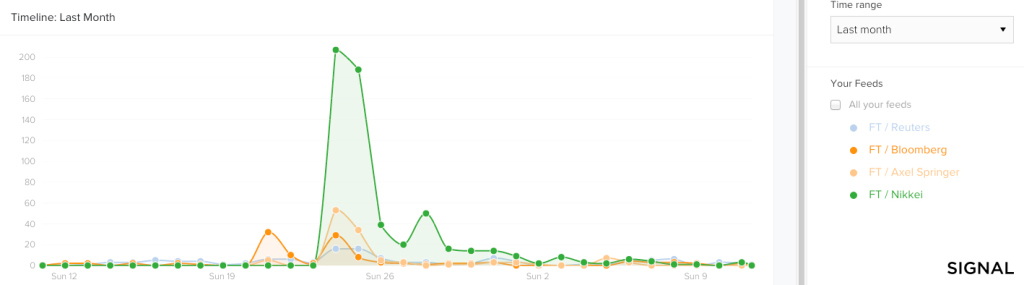

В то время как весь белый свет рассматривал Bloomberg или Axel Springer (см. график) в качестве вероятных будущих владельцев, Nikkei, одна из крупнейших медиакомпаний в мире, оставалась в стороне. Более того, накануне журналистами FT была опубликована статья, в которой говорилось о том, что «переговоры с компанией Springer значительно продвинулись» по сравнению с компанией Nikkei (о которой, в свою очередь, в оригинальной статье FT было упомянуто лишь один раз).

И вот, Pearson продал еще одно громкое издание: The Economist был приобретен на этой неделе за приблизительно $731 миллион (£469 миллионов), а в конце недели инвестиционная компания Exor станет крупнейшим акционером в The Economist Group.

Новые владельцы FT и The Economist заявили о намерении активно развивать новые цифровые инициативы. The Economist, имеющий приложение Espresso с ежедневными обновлениями новостей и FT, предоставляющий популярную услугу платного доступа к сайту, уже смело можно назвать инновационными в своих цифровых предложениях. Так чего же ожидать от них в будущем? Думаю, они будут обладать еще более персонализированными цифровыми предложениями (с новостями, наиболее интересными каждому конкретному читателю), в то время как реклама на них станет более таргетированной.

Слияния и поглощения, как правило, связаны с расширением — территориальным или производственным — и, конечно же, всегда направлены на генерирование прибыли. Компании на продажу также могут иметь хорошую репутацию, но они зачастую продают проблемные активы по цене ниже своей рыночной стоимости — вспомните покупку Nokia компанией Microsoft в 2013 году.

Именно поэтому приобретение FT компанией Nikkei сильно отличается от других слияний, особенно в сфере СМИ. Редко одна успешная компания покупает другую успешную и развивающуюся компанию. Сразу же вспоминается неудачное слияние AOL и Time Warner, справедливо названное одной из худших сделок слияния и поглощения из когда-либо заключенных. Все же приобретения в сфере СМИ давно считаются рискованным и неудачными. Хотя бы вспомните покупку Seagram компанией Vivendi в 2000 году, что привело к потере $15 миллиардов в первом квартале 2002 года.

Основной причиной успеха FT и Nikkei является то, что обе компании предлагают уникальный контент, который вы не сможете получить при подписке на любой другой ресурс, имеющий впечатляющие тираж и выручку. Платный доступ означает, что читатели либо становятся подписчиками, либо не получают информацию. База онлайн-подписчиков FT ежегодно растет на 14% и сейчас достигла цифры в «почти 520 000», что составляет 70% от общего числа ее читателей. Причиной роста стала ориентация Pearson на «новую модель доступа с платной пробной подпиской».

Учитывая такую мощную цифровую производительность, не удивительно, что компания Nikkei, которая в настоящее время может похвастаться 363 492 онлайн-подписчиками, заинтересовалась покупкой газеты со 127-летней историей. Оба предприятия уже исключительно успешно перешли в цифровую медиа-эру, в отличие от многих своих конкурентов.

Поначалу оценка в $1,3 млрд может показаться завышенной, почти в 16 раз превышающей доходы FT (и в три раза превышающей оценку Vox Media). Однако эта цена доказывает, что всемирно известные бренды в сфере СМИ не так часто выставляются на продажу. Pearson находился в необычайно устойчивой позиции, владея двумя брендами — FT и The Economist, поэтому неудивительно, что оба они были проданы по цене более высокой, нежели та, на которую указывали эксперты.

На что Nikkei на самом деле делает ставку в будущем, так это на рост выручки от онлайн-аудитории FT, которая в настоящее время насчитывает 70% от общего числа платных подписчиков и которая из года в год будет только расти. Газета FT является подлинным законодателем тенденций, в 2001 году она стала одним из лидеров первой волны платного доступа, вскоре после The Wall Street Journal. Другие крупные издатели вместо этого сконцентрировались на онлайн-рекламе, не принесшей им ожидаемой прибыли.

С другой стороны, говоря о сделке FT, задаешься вопросом: почему издательский холдинг Pearson захотел продать такой успешный продукт? Джон Риддинг, генеральный директор FT, предполагает, что Pearson намерен сменить свое направление и «стать лучшей в мире компанией в сфере образования». Тем не менее, в нынешнем году Pearson продал компании Sandbox Partners свой единственный образовательный ресурс Family Education Network, а также реализовал школьное программное обеспечение.

Бывший главный руководитель Pearson Марджори Скардино заявляла, что FT будет продан «только через ее труп». Именно Скардино курировала переход от розовых страниц печатного издания к «многоканальной, цифровой новостной организации номер один». Услышать подобное намерение в век Buzzfeed неудивительно, но ее слова, по крайней мере, подтверждают тот факт, что компания двигалась в правильном направлении.

И действительно, FT была впереди в цифровом плане, особенно если смотреть на возраст компании. Учитывая ситуацию Pearson, вполне логично, что Nikkei вмешалась и «урвала» себе FT.

Тогда как покупатель FT стал для всех сюрпризом, более серьезным шоком оказалось то, что случается нечасто: две мощные, развивающиеся медиакомпании заключили сделку, которая прибавила им еще большей силы.

Подобная ситуация происходит редко, и является хорошим примером для других. Она показывает, что такие сделки возможны и обладают преимуществами для обеих сторон. Также будет очень любопытно посмотреть, к каким результатам приведет продажа The Economist.