От переводчика: На днях на Хабре был опубликован топик о том, как IT-специалисту сохранить и приумножить свои деньги, который вызвал довольно большой интерес. Я с недавних пор интересуюсь финансовой темой, и мне на глаза попалась интересная история парня, который, применив свои технологические навыки, смог за год заработать полмиллиона долларов. Мне кажется, его опыт может быть интересен многим хабражителям (хоть у него и уже был опыт работы на бирже), поэтому решил перевести этот текст (он очень объемный, так что будет две части).

От переводчика: На днях на Хабре был опубликован топик о том, как IT-специалисту сохранить и приумножить свои деньги, который вызвал довольно большой интерес. Я с недавних пор интересуюсь финансовой темой, и мне на глаза попалась интересная история парня, который, применив свои технологические навыки, смог за год заработать полмиллиона долларов. Мне кажется, его опыт может быть интересен многим хабражителям (хоть у него и уже был опыт работы на бирже), поэтому решил перевести этот текст (он очень объемный, так что будет две части).

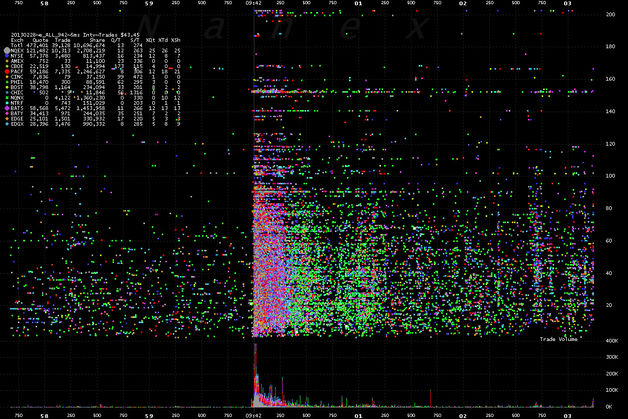

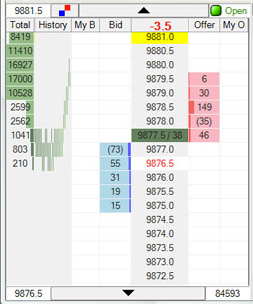

В этом посте подробно описано то, как я заработал примерно полмиллиона долларов на высокочастотном трейдинге в период с 2009 по 2010 год. Поскольку я работал совершенно независимо и больше не использую мою программу, я свободно могу рассказать об этом все. По большей части я участвовал в торгах фьючерсными контрактами на индексы DAX и Russell 2000.

Читать полностью »